Das Jahr 2024 lässt einen verzweifeln: Energiekrisen, Kriege, Lieferengpässe, Inflation und steigende Zinsen – wer möchte da schon Geld anlegen? Zu viel Ungewissheit, zu viele Krisen – der Reflex, gerade jetzt sein sauer verdientes Geld zusammenzuhalten, ist nur menschlich, jedoch nicht unbedingt sinnvoll!

„Wenn Sie [jung] sind, dann fallen Sie auf die Knie und beten für den nächsten Crash.“ – Zitat [gekürzt] des Ökonomen William Bernstein

Fakt ist, dass die nächste Krise kommen wird, aber das macht nichts. Wir freuen uns ehrlich gesagt darauf!

Geldanlage 2024: Das Wichtigste in Kürze

- Selbst in den turbulenten Jahren 2022 und 2023 hat sich nicht viel daran geändert, wie und wo Anleger:innen ihr Geld investieren sollten.

- Die wichtigste Änderung in puncto Geldanlage 2024 heißt weder Krieg, noch Krise, noch Inflation: Sie heißt Zinswende.

- Die Niedrigzinsphase ist nun definitiv vorbei und wenige neue Möglichkeiten tun sich auf: z. B. erleben Anleihen ein kleines Comeback und werden wieder besser verzinst.

- Breit gestreute Aktienfonds sind aber nach wie vor die beste Geldanlage in jedem Portfolio, in das man langfristig investiert – also über 12 bis 15 Jahre (und mehr).

- Deshalb das obige Zitat: Für Anleger:innen, die noch lange sparen können – bietet das Jahr 2024 viel mehr Chancen als Risiken, weil sie günstiger als sonst einsteigen können.

- Jetzt, wo die Märkte gestresst sind, profitieren Anleger:innen vielerorts von günstigen Kursen, die auf lange Sicht lohnenswerte Renditen bringen (und die Inflation ausgleichen).

- Ganz unabhängig vom Jahr 2024 gilt: Eine sinnvolle Geldanlage hängt von Ihrer individuellen Lebenssituation ab und damit von essentiellen Fragen wie z. B.: Warum möchten Sie Geld anlegen? Wie lange können (oder möchten) Sie Geld anlegen?

- Interesse geweckt? Vereinbaren Sie gerne ein unverbindliches Planungsgespräch mit dem Geschäftsführer Nico Hüsch oder seinen Kolleg:innen. Wir freuen uns, Sie kennenzulernen.

Das erwartet Sie auf meiner Seite

„Dummerweise ist Geldanlage immer beides: In den Grundlagen relativ einfach, in den Details durchaus komplex. Auf dieser Seite möchte ich Sie zu beidem einladen. Einerseits können Sie Ihr grundlegendes Finanzwissen über Geldanlage im Allgemeinen auffrischen. Andererseits können Sie in die (z. T. sehr erfolgreichen) Anlagestrategien meiner Kunden tiefer einsteigen, die alle eines gemeinsam haben: ein passendes Finanzkonzept.

Ich hoffe, die folgende Struktur hilft Ihnen dabei, sich auf dieser Seite zurechtzufinden!“

Geldanlage 2024 – für Sie aufbereitet in 14 Kapiteln

Achtung bei Kapitel 2 und Kapitel 3: Diese sind aktuell getrieben. Das heißt im Klartext: Diese Inhalte können sich bereits in wenigen Monaten ändern oder nicht mehr aktuell sein.

Anders Kapitel 1 sowie Kapitel 4 bis 14: Diese Inhalte stellen in gewisser Weise Evergreen-Content dar. Das heißt im Klartext: (langfristige) Geldanlagen sind prinzipiell wenig getrieben vom Zeitgeschehen.

Grundlagen beim Investieren

Die wichtigsten Grundlagen für ein erfolgreiches Investment lauten wie folgt:

- Ein ganzheitliches Finanzkonzept (das verschiedene Anlagezeiträume integriert – für jeweils kurzfristige, mittelfristige & langfristige Sparziele).

- Ein langer Anlagehorizont (je länger, desto planbarer wird es, dass durchschnittlich hohe Renditen realisiert werden)

- Eine breite Streuung (z. B. via Aktienfonds weltweit nach Unternehmensgrößen, Länder und Branchen), die zum persönlichen Finanzkonzept passt.

- Der gewählten Anlagestrategie konsequent folgen – i. d. R. Buy-and-Hold. (Auf langfristige Geldanlagen sollte man niemals kurzfristig – z. B. wegen Unfall oder Krankheit – zugreifen müssen.)

- Eine unabhängige Beratung, mit der ein langfristiger Plan aufgesetzt wird, der regelmäßig hinterfragt und jederzeit flexibel an neue Lebenssituationen angepasst werden kann.

Gerade der Faktor Zeit ist essentiell, wenn Sie ein Vermögen aufbauen oder für das Alter vorsorgen möchten.

Geld langfristig anlegen (12 Jahre +)

Neben einer breiten Diversifikation gilt eine langfristige Geldanlage in Aktienfonds über 12 Jahre als Erfolgsgarant.

Mittelfristig anlegen (3 bis 5 Jahre)

Fast jeder Mensch verfolgt im Leben mittelfristige Sparziele – z. B. für eine Hochzeit u.v.m. – hierbei sind defensive Mischfonds ein guter Weg.

Geld für 10 Jahre anlegen

Wenn Sie Ihr Geld für 10 Jahre anlegen möchten, haben Sie prinzipiell drei Möglichkeiten, ein sinnvolles Anlageportfolio zu gestalten.

Gut zu wissen: Schon Albert Einstein hat den Zinseszinseffekt als achtes Weltwunder bezeichnet. Den Effekt können Sie ganz einfach mit jedem Online-Rechner nachprüfen. Je länger der Zeitraum des Sparens ist, desto mehr Rendite fahren Sie ein. Übrigens ist auch Warren Buffett der Ansicht, dass der Effekt des Zinseszinses zum wichtigsten Erfolgsfaktor beim Investieren gehört. Selbst mit kleinen Sparraten können Sie mit viel Zeit kleine Vermögen erreichen.

Welche Fragen stellen?

Mal abgesehen davon, dass Geld anlegen kein Sprint, sondern ein Marathon ist, spielt neben dem Faktor Zeit die persönliche Lebenssituation der Anleger:innen – z. B. die Risikotoleranz – sowie die Vermögensverhältnisse eine ganz entscheidende Rolle für den Erfolg.

Unwichtig – ja sogar unsinnig – erscheint uns hingegen die von vielen Banken propagierte Risikotoleranz, auch Risikoneigung oder Risikoprofil genannt. Diese standardisierten Fragebögen sind nicht aussagekräftig und helfen reichlich wenig, ein individuell passendes Finanzkonzept zu finden.

Wir sind davon überzeugt, dass ein Finanzkonzept in allen Lebenssituationen vorteilhaft ist. Im Beratungsgespräch leisten wir daher hauptsächlich Aufklärungsarbeit über Finanzprodukte und Wertschwankungen am Markt. Unsere Kunden sollen am Ende selbst bestimmen, wie genau und in welchen Bereichen sie investiert sein möchten. Am Ende entscheiden bei uns immer Sie. Schließlich geht es um Ihre finanzielle Zukunft!

Daher werden im Beratungsprozess beispielsweise folgenden Fragen mit Ihnen erörtert:

- Wie wird mein Geld angelegt? Welche Zinsen kann ich erwarten?

- Welche Möglichkeiten der Geldanlagen gibt es?

- Welche Kosten und Gebühren fallen beim Anlegen an?

- Über welchen Zeithorizont will (oder soll) ich mein Geld anlegen?

- Muss ich jederzeit an mein Geld herankommen, oder kann ich darauf verzichten?

- Wie hoch ist meine monatliche Sparrate, um ein definiertes Ziel zu erreichen?

- Welche meiner bereits vorhandenen Finanzprodukte sollte ich fortführen oder besser kündigen?

- Welche Nettoerträge erhalte ich in meiner Rente nach allen Kosten, Inflation und Steuern?

- Welchen Einfluss hat das aktuelle Weltgeschehen auf meine Geldanlage?

- Möchte ich ein Leben lang meine Geldanlage eigenständig organisieren oder mich unabhängig beraten lassen?

- Besitze ich bereits die notwendigen Versicherungen, um meinen Vermögensaufbau abzusichern?

- Möchte ich Vermögenswerte vererben?

- Welche Steuervorteile gibt es für die Zeit, in der ich Geld einzahle? (Ansparphase)

- Welche Steuervorteile gibt es für die Zeit, in der ich Geld an mich auszahle? (Auszahlphase)

Nico Hüsch über Sparziele & Anlagezeiträume

„Die konzeptionelle Entwicklung Ihres Finanzkonzepts mit Ihnen persönlich ist der Teil meiner Arbeit, der mir am meisten Freude bereitet. Mit der Erfahrung aus circa 1.500 Kundengesprächen pro Jahr und unserem Wissen über sämtliche Finanzprodukte am deutschen Markt, können wir gemeinsam eigentlich immer Optimierungspotenziale ausarbeiten. Dies ist der Grund, warum ich bis heute nach Möglichkeit, sämtliche Planungsgespräche (erstes Telefonat) persönlich führe – es macht mir einfach Spaß.

Die wichtigste Frage lautet: Fühle ich mich in meinen finanziellen Angelegenheiten für die Zukunft perfekt aufgestellt, oder sehe ich die Möglichkeit, mein bisheriges Finanzkonzept zu optimieren?

Was sind die Anlagezeiträume Ihrer Geldanlage?

Unabhängig davon, ob Sie Ihr Portfolio rein aus (offensiven) Aktienfonds oder aus (defensiven) Mischfonds zusammenstellen – oder ob Sie dem weitere Assetklassen hinzufügen –, sind die Ziele, die Sie mit Ihrer Geldanlage erreichen wollen, essentiell, um eine für Sie passende Anlagestrategie zu entwickeln.

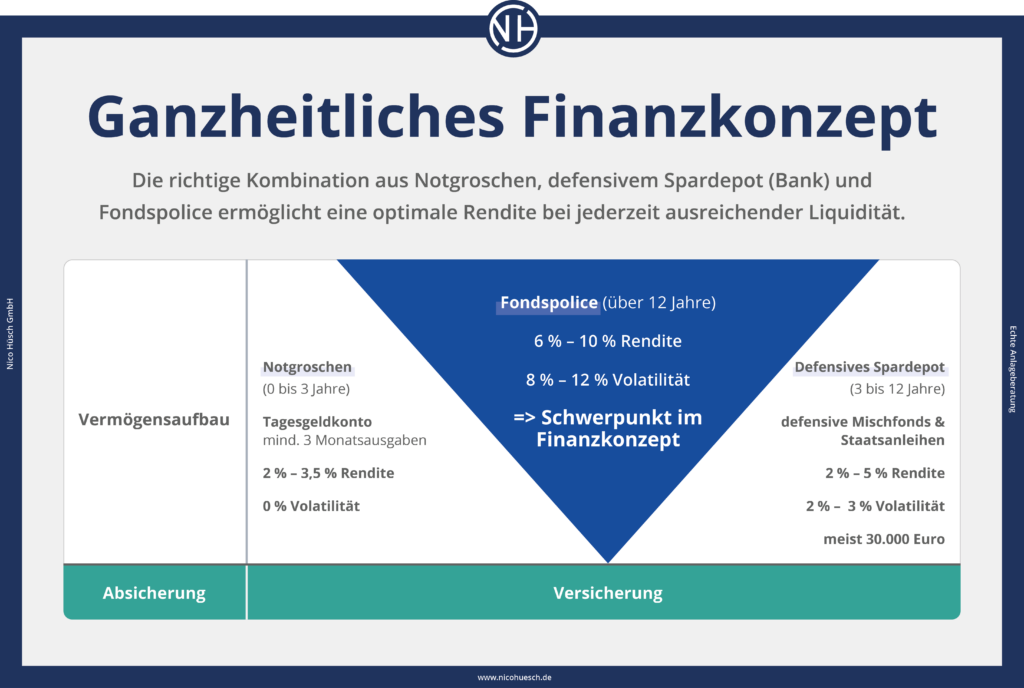

Grob gesagt, lassen sich Anlagezeiträume in drei Kategorien einteilen:

- Kurzfristige Sparziele (0 bis 3 Jahre): z. B. Tagesgeld, Festgeld, Staatsanleihen

- Mittelfristige Sparziele (3 bis 12 Jahre): z. B. Anleihenfonds, Mischfonds (Aktienquote unter 50 %), offene (aktive) Immobilienfonds

- Langfristige Anlageziele (über 12 Jahre): z. B. Aktienfonds (aktive & passive Fonds), Unternehmensanleihenfonds, Immobilien

In den meisten Fällen entsteht ein Finanzkonzept dadurch, dass Sie alle drei Zeiträume in einem ganzheitlichen Finanzkonzept miteinander sinnvoll kombinieren. Die richtige Aufteilung für Ihre persönliche Situation erarbeiten wir gemeinsam mit Ihnen.

>>> Tipp: Lesen Sie gerne dazu unseren Ratgeber zum Thema Multi-Asset-Portfolio

Nico Hüsch über blanke Zahlen

„Vertrauen Sie nie irgendwelchen Zahlen in den Vertragsunterlagen. Oft wissen Sie nicht, ob die Werte, die Ihnen präsentiert werden, nach Bruttomethode oder nach Nettomethode angegeben sind. Suchen Sie daher immer nach der Effektivkostenquote in Ihren Antragsunterlagen! Darin sind alle Kosten in Prozent ausgedrückt. Nur diese Zahl gibt Ihnen zumindest einen begründen Anhaltspunkt. Eine professionelle Analyse kann Ihnen dennoch helfen, die genauen Details besser zu verstehen.„

Was ändert sich 2024 für Anleger? Was nicht?

Zunächst einmal ändert sich nichts, zumindest wenn Sie an einer langfristigen Geldanlage zur Altersvorsorge oder zum Vermögensaufbau interessiert sind.

Gut zu wissen:

Breit gestreute Aktienfonds weltweit sind nach wie vor die beste Geldanlage in jedem Portfolio, in das man langfristig, also über 12 und länger investiert.

Dennoch bringt das Jahr 2024 einige bedeutende Veränderungen für Anleger mit sich, die Sie zumindest kennen sollten:

- Die Vorabpauschale (seit Januar 2024)

- Attraktive Zinsen im Geldmarkt (~ 4 %)

- Anleihen mit lukrativen Renditen

- (Mögliche) Zinsänderungen der Zentralbanken (FED & EZB)

Fälligkeit der Vorabpauschale ab Januar 2024

Eine der signifikantesten Änderungen im Jahr 2024 ist die Fälligkeit der Vorabpauschale. Diese steuerliche Belastung betrifft insbesondere Anleger, die Dividenden aus Aktieninvestitionen erhalten.

Die wichtigsten Eckpunkte dazu lauten wie folgt:

- Die Vorabpauschale ist eng mit dem Basiszins verknüpft und wurde ursprünglich ins Leben gerufen, als der Leitzins auf einem historischen Tiefpunkt war.

- Dies führt seit 2024 zur pauschalen Besteuerung möglicher Aktiengewinne, eine Regelung, die vor allem für den langfristigen Vermögensaufbau über Bankdepots relevant ist.

- Seit Januar 2024 wird diese Pauschale erstmals angewandt, was viele Anleger überraschen dürfte, da diese Art der Besteuerung bislang wenig bekannt war.

Was ist der Basiszins?

Der Basiszins ist ein variabler Zinssatz, der von der Deutschen Bundesbank seit dem 1. Januar 2002 (gemäß § 247 BGB) berechnet wird. Er basiert auf einem speziellen Zinssatz der EZB. Anpassungen erfolgen halbjährlich zum 1. Januar und 1. Juli, die im Bundesanzeiger veröffentlicht werden. Interessanterweise wurde der Basiszins am 1. Januar 2013 erstmals negativ (−0,13 %). Prinzipiell dient er der Berechnung verschiedener finanzieller und steuerlicher Werte.

Warum kommt die Vorabpauschale gerade jetzt?

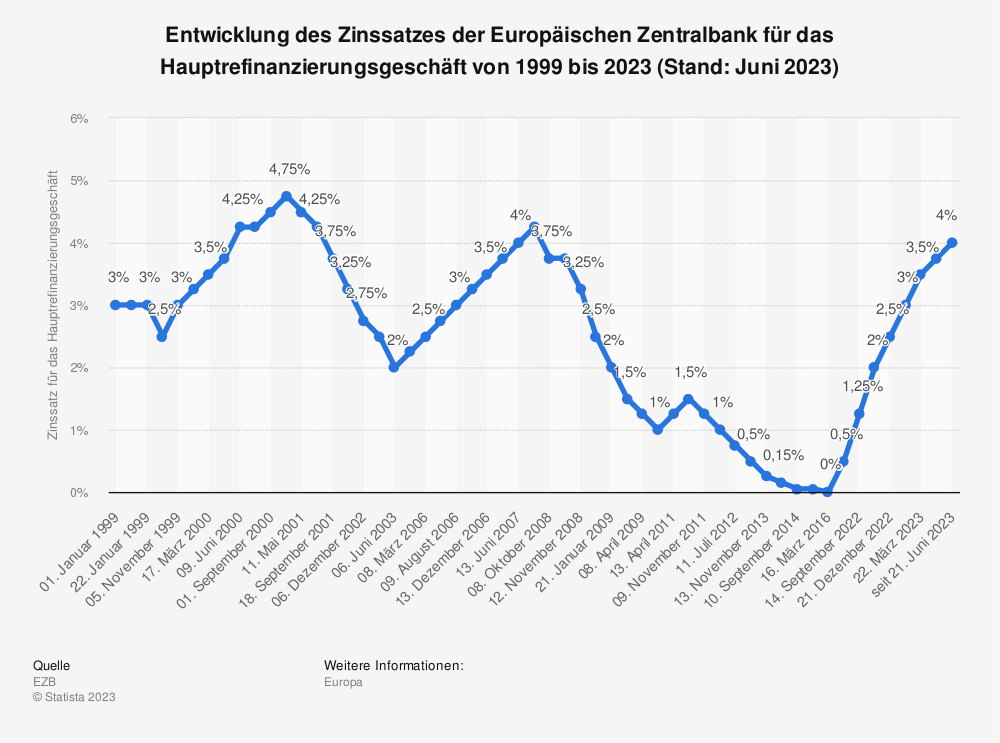

Die Einführung der Vorabpauschale im Jahr 2024 ist kein zufälliges Ereignis, sondern eine wohlüberlegte Antwort auf die langanhaltende Phase historisch niedriger Leitzinsen. Diese ist seit Jahren 2022 und 2023 definitiv zu Ende, da die Zentralbanken, vornehmlich die Europäische Zentralbank (EZB) und die Federal Reserve (FED) in den USA die Leitzinsen erhöht haben.

Der Hauptzweck der Vorabpauschale besteht darin, eine potenzielle Steuerstundung zu vermeiden, die insbesondere bei thesaurierenden Aktienfonds und ETF auftreten kann, wenn diese über lange Zeiträume gehalten werden.

Gut zu wissen:

Bei thesaurierenden Fonds werden erzielte Gewinne automatisch reinvestiert, anstatt an die Anleger ausgezahlt zu werden. Ohne die Vorabpauschale könnte die Besteuerung solcher Gewinne aufgeschoben werden, bis die Anteile des Fonds verkauft werden, was eine erhebliche Steuerstundung zur Folge haben könnte.

Als Grundlage für die Berechnung der Höhe der Vorabpauschale dient der Zinssatz für 15-jährige Bundeswertpapiere am ersten Handelstag des Jahres. Dieser Basiszins spiegelt das allgemeine Zinsniveau wider und hat direkte Auswirkungen auf die Höhe der Vorabpauschale.

Wie hoch ist die Vorabpauschale im Jahr 2024?

Für die Jahre 2021 und 2022, in denen der Basiszins negativ war (−0,45 % bzw. −0,05 %), hat das Bundesfinanzministerium klargestellt, dass keine Vorabpauschale erhoben wird.

Die Vorabpauschale für 2024 wird erst im Januar 2025 versteuert. Der Basiszins, der für die Berechnung der Pauschale im Jahr 2024 herangezogen wird, ist vom Bundesfinanzministerium auf 2,29 % festgelegt worden. Im Jahr 2023 waren es 2,55 %.

Die grundlegende Formel zur Berechnung der Vorabpauschale lautet:

| Vorabpauschale = (Fondswert am Jahresende – Fondswert am Jahresanfang – Ausschüttungen) × Basiszins |

Gut zu wissen:

Es ist zu beachten, dass die Vorabpauschale nicht negativ werden kann und bei negativer Entwicklung des Fonds keine Vorabpauschale anfällt. Zudem wird die Vorabpauschale durch den Sparer-Pauschbetrag und die tatsächliche Wertentwicklung des Fonds begrenzt.

Beispielkalkulation Vorabpauschale 2024

| Fondswert am Jahresanfang | 10.000 Euro |

| Fondswert am Jahresende | 11.000 Euro |

| Gewinn (Aktienfonds) | 1000 Euro |

| Teilfreistellung (Aktienfonds) | 30 % (des Gewinns sind freigestellt) |

| Vorabpauschale 2024 (auf 700 Euro Gewinn) | ca. 125 Euro |

Gibt es Möglichkeiten, die Vorabpauschale zu umgehen?

ETF-Rentenversicherungen oder Fondspolicen bieten eine Möglichkeit, die Vorabpauschale zu umgehen. Der Unterschied für Sie als Anleger besteht lediglich darin, dass Sie Ihre Aktienfonds und ETFs nicht über eine Bank, sondern über eine Versicherung erwerben.

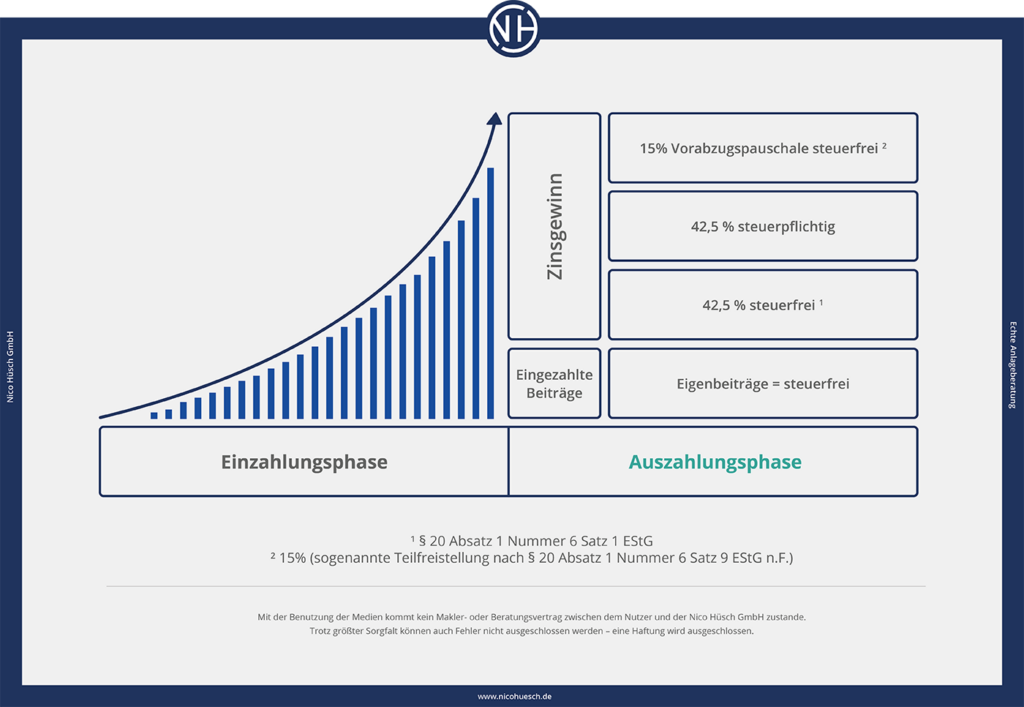

In diesen Versicherungsprodukten wird die Vorabpauschale nicht erhoben, was ihnen einen schonmal einen steuerlichen Vorteil verschafft. Das ist aber nur einer von vielen Steuervorteilen, die eine Aktienanlage im Versicherungsmantel mit sich bringt:

- Steuerfreie Portfolio-Umschichtungen: Sie können Ihre Anlagen innerhalb der Fondspolice umschichten, ohne Kapitalertragsteuern zu zahlen. Das bedeutet, Sie können Ihre Anlagestrategie anpassen, ganz ohne steuerliche Einbußen.

- Keine Vorabpauschale ab 2024: Im Gegensatz zu Aktieninvestments oder ETFs in einem Bankdepot sind Ihre Investments in einem Versicherungsdepot nicht von der Besteuerung der Vorabpauschale betroffen.

- Vorteile in der Auszahlphase: Wenn Sie das 62. Lebensjahr erreicht und mehr als 12 Jahre gespart haben, werden Auszahlungen aus der Fondspolice steuerlich begünstigt. Das erhöht Ihre effektive Rendite nach Steuern.

- Keine Erbschaftssteuer: Fondspolicen unterliegen nicht der Erbschaftssteuer. Das erleichtert die Übertragung Ihres Vermögens an Nachkommen ohne steuerliche Belastung.

- Höhere Planungssicherheit bei Steuern: Fondspolicen bieten eine klare Vorhersagbarkeit hinsichtlich der Steuerbelastung, was sie im Vergleich zu klassischen Bankdepot besonders attraktiv macht, denn eines Tages wird die Kapitalertragsteuer erhöht werden.

Gut zu wissen:

Einige der regierungsfähigen Parteien im Bundestag haben bereits eine Erhöhung der Steuer für Aktiengewinne in ihrem Wahlprogramm – z. B. SPD, Linke oder Grüne. Im Versicherungsmantel sind Ihre ETFs und Aktienfonds von solchen politischen Änderung NICHT betroffen. In anderen Worten: Wenn Sie sich heute für eine Fondspolice entscheiden, können Sie in der Auszahlphase Ihre effektive Steuerlast auf unter 10 % drücken. Sprechen Sie uns gerne dazu an!

Anleihen und Geldmarkt 2024 weiterhin attraktiv!

Im Marktumfeld von 2024 behalten Anleihen und Geldmarktinstrumente nach wie vor ihre Attraktivität für Anleger. Die Gründe hierfür sind vielfältig und reichen von der Stabilität eines Multi-Asset-Portfolios bis hin zur Anpassungsfähigkeit an neue Zinsbedingungen.

Stabilisierende Rolle von Anleihen

Anleihen gelten als eine wichtige Säule unseres risikoarmen Multi-Asset-Portfolios, besonders in turbulenten Zeiten am Aktienmarkt. Ihre geringere Volatilität im Vergleich zu Aktien und die Fähigkeit, regelmäßige Erträge in Form von Zinsen zu generieren, machen sie zu einem unverzichtbaren Bestandteil für risikobewusste Anleger.

Gut zu wissen:

Der Kuponzins – also der Zins, den Anleihen abwerfen – bleibt über die Laufzeit der Anleihe fest. Fällt der Leitzins, steigt die Nachfrage nach Anleihen mit höheren Kuponzinsen, da neu emittierte Anleihen tendenziell niedrigere Kuponzinsen bieten.

Wer 2024 bereits Anleihen in seinem Portfolio hat, kann sich als besonders gut aufgestellt betrachten, insbesondere mit Blick auf mögliche Senkungen der Leitzinsen. Eine Senkung der Leitzinsen führt üblicherweise dazu, dass der Kuponzins von bestehenden Anleihen im Vergleich zu neu emittierten Anleihen attraktiver wird, was sie im Wert steigen lässt.

Geldmarkt für Liquidität und sichere Renditen

Geldmarktinstrumente, einschließlich Tagesgeldkonten und Geldmarktfonds, bieten sowohl Liquidität als auch Sicherheit. Die Zinspolitik der Zentralbanken hat direkten Einfluss auf diese Instrumente, was sie zu einer wichtigen Komponente für kurzfristige Anlagestrategien macht.

Im Jahr 2024 erweiterten wir unser Multi-Asset-Portfolio um einen Geldmarktfonds, der in etwa stabile 4 % Rendite bietet, als direkte Antwort auf die Anpassungen der Leitzinsen durch die Europäische Zentralbank (EZB) und die Federal Reserve (FED).

Unser Multi-Asset-Portfolio

Unser Multi-Asset-Portfolio zielt darauf ab, die Balance zwischen kurzfristiger Liquidität und langfristigem Kapitalwachstum zu finden. Dieses Portfolio setzt daher auf Anlageklassen mit geringeren Schwankungen und integriert neben einem Geldmarktfonds und verschiedenen Anleihen auch einige Rohstoffe. Es kann offensiv (mit hoher Aktienuqote) oder defensiv (mit niedrieger Aktienquote) genutzt werden – das ist von Anleger zu Anleger verschieden.

Gut zu wissen:

Mit einer Aktienquote zwischen 10 % und 80 % des investierten Kapitals streben wir eine kontrollierte Risikoverwaltung bei gleichzeitiger Nutzung von Wachstumschancen an.

>>> Mehr erfahren: Multi-Asset-Portfolio

Ausblick für 2024 und darüber hinaus

Angesichts dieser Änderungen können Anleger einmal ihre Investitionsstrategien überdenken. Die Einführung der Vorabpauschale erfordert eine angepasste Planung, insbesondere für diejenigen, die in dividendenstarke Aktien investiert und / oder ihr Aktiendepot bei einer Bank haben. Lesen Sie dazu auch unserern Ratgeber zur Fondspolice.

Zudem könnte eine Zinssenkung der Leitzinsen eine Umschichtung des Portfolios nahelegen, wobei der Fokus möglicherweise stärker auf Anleihen und Mischfonds gelegt werden wird – und weniger auf den Geldmarkt als bisher. Bislang ist das aber reine Spekulationen!

Zinssenkungen wahrscheinlich in der aktuellen Gemengelage?

Die Entscheidung, ob und wann die Zentralbanken die Leitzinsen senken, bleibt ungewiss. Ob im Jahr 2024, 2025 oder noch später, die genaue Richtung der Geldpolitik ist schwer vorherzusagen. Dieses Element der Unsicherheit bedeutet, dass Anleger flexibel bleiben und ihre Portfolios diversifizieren sollten, um auf verschiedene Szenarien vorbereitet zu sein.

Zinssenkungen 2024 weder sicher noch unbedingt erwünscht

„Zinssenkungen 2024 durch die Zentralbanken gelten keineswegs als sicher. Im Gegenteil, die Zentralbanken sollten ihr wichtigstes Instrument zur Steuerung der Wirtschaft, nämlich die Zinssätze, nicht voreilig einsetzen. In Krisenzeiten, wie etwa einer Immobilienkrise oder einer erneuten globalen Gesundheitskrise, sind Leitzinssenkungen ein effektives Mittel, um die Wirtschaft anzukurbeln, da sie Kredite verbilligen und somit die Investitionen und den Konsum stimulieren (können).“

Und falls die Zinsen 2024 doch sinken?

Eine Senkung der Leitzinsen führt in der Regel dazu, dass neu emittierte Anleihen mit niedrigeren Zinssätzen auf den Markt kommen. Die Nachfrage nach höher verzinsten Anleihen steigt also, was zu einer Wertsteigerung führt. Für Anleger, die heute bereits Anleihen besitzen, bedeutet dies eine potenzielle Wertsteigerung ihrer Investments und somit eine erhöhte Rendite.

In einem Umfeld sinkender Zinsen kann es notwendig werden, Investitionen im Geldmarkt zu überdenken. Geldmarktinstrumente wie Tagesgeld oder Geldmarktfonds, die bei stabilen oder steigenden Zinsen attraktiv sein können, verlieren bei sinkenden Zinsen an Attraktivität.

Um dem entgegenzuwirken, könnten Umschichtungen in Anleihen oder Mischfonds notwendig werden. Besonders unser Multi-Asset-Portfolio, das eine Kombination aus Anleihen, Aktien und anderen Anlageklassen darstellt, bietet eine Möglichkeit, Risiken zu streuen und gleichzeitig von unterschiedlichen Marktbedingungen in verschiedenen Marktphasen zu profitieren – und jederzeit Anpassungen vorzunehmen, falls die Umstände es verlangen.

>>> Mehr erfahren: Multi-Asset-Portfolio

Was ändert sich 2023 durch steigende Zinsen, Inflation & Rezession

Das Jahr 2023 hatte es in sich: Überall in Europa steigt die Inflation und das heißt, die Preise für Energie, Lebensmittel und Dienstleistungen nehmen zu. Im April 2023 erreichte die jährliche Inflationsrate im Euroraum einen Höchststand von über 7 % (Quelle: Eurostat).

Die Europäische Zentralbank hat mehrere Zinserhöhungen vorgenommen, um der Geldentwertung entgegenzuwirken und die Verbraucher zu entlasten.

Was ist der Leitzins und was bedeutet er für Anleger:innen

Im Euroraum ist die Europäische Zentralbank (kurz: EZB) für das Festlegen und Ändern des Leitzinses zuständig. Durch die Zinserhöhung wird versucht, die Inflation zu bremsen, indem das Wachstum der Wirtschaft und der Konsum gedrosselt werden sollen.

Begriffserklärung Leitzins: Die Zentralbank eines Landes legt den Leitzins für Geschäftsbanken fest (in Europa die EZB, in USA die FED). Dieser Leitzins wird dazu verwendet, die Konditionen zu bestimmen, unter denen Banken Geld von der jeweiligen Zentralbank ausleihen können.

Nico Hüsch über die Bedeutung erhöhter Leitzinsen

„Für Verbraucher:innen bedeutet ein erhöhter Leitzins, dass Kredite (z. B. für Immobilien oder Konsum) und Hypotheken teurer werden. Es bedeutet aber auch: Der Zeitpunkt, Geld anzulegen, war selten so günstig wie 2024. Warum das so ist, erkläre ich Ihnen im Folgenden genauer.„

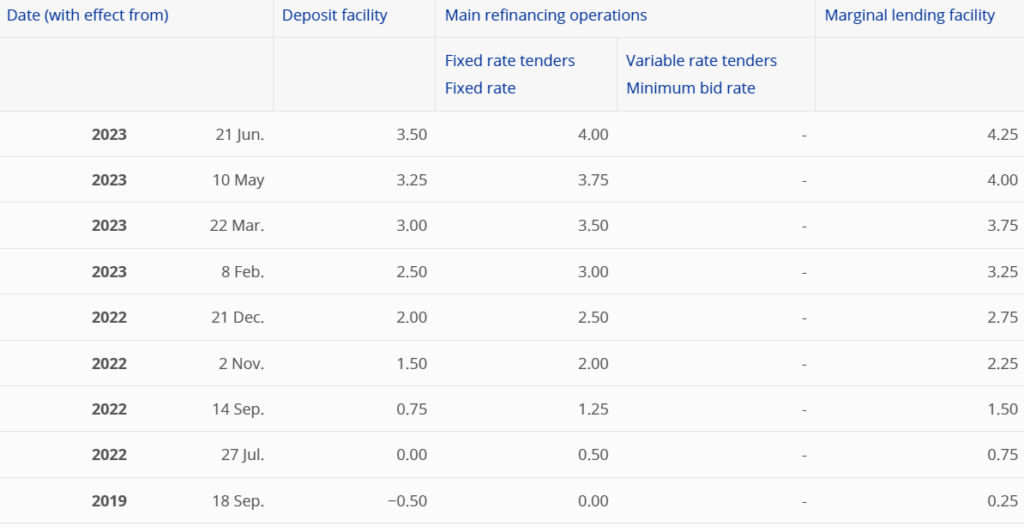

Leitzins aktuell

Hier sehen Sie einen Screenshot der aktuellen Leitzinsen. Die ganze Tabelle finde Sie auf der Website der Europäischen Zentralbank: Key ECB interest rates (europa.eu).

Die Tabelle existiert nur auf Englisch, daher haben wir die wichtigsten Begriffe hier für Sie übersetzt und ggf. erklärt.

- Deposit Facility: Einlagefazilität (= eine Möglichkeit für Geschäftsbanken im Euroraum, kurzfristig nicht benötigtes Zentralbankgeld bei der Europäischen Zentralbank (EZB) anzulegen. Fazilität ist ein altes deutsches Wort und bedeutet so viel wie: Kreditmöglichkeit)

- Main Refinancing Operations: Hauptrefinanzierungsgeschäfte (Mit Hilfe der Hauptrefinanzierungsgeschäfte steuert die EZB im Euroraum die Zinsen, die Entwicklung der Geldmenge und setzt damit Signale für ihren geldpolitischen Kurs)

- Fixed Rate Tenders: Festzinstermine (= die Raten für feste Zinssätze)

- Variable Rate Tenders: variabel verzinsliche Angebote (= die Raten für variable Zinssätze)

- Marginal Lending Facility: Spitzenrefinanzierungsfazilität (= Der Zinssatz der Spitzenrefinanzierungsfazilität ermöglicht den Banken sogenannte Übernachtkredite, also Liquidität für einen Geschäftstag zu einem festgelegten Zinssatz)

Warum handelt die EZB so, wie sie handelt?

Falls Sie je über die Motive der EZB gerätselt haben, finden Sie Auskunft auf der Website. Die Erhöhung der Leitzinsen verfolgt demnach folgenden Zweck:

“Wir bei der Europäischen Zentralbank (EZB) sorgen dafür, dass die Preise im Euroraum stabil bleiben. Warum wir das tun? Damit Sie mit Ihrem Geld morgen noch genauso viel kaufen können wie heute. Außerdem tragen wir dazu bei, dass das europäische Bankensystem sicher und robust ist. Damit soll gewährleistet werden, dass Ihr Geld bei der Bank sicher ist.”

In einem Satz: Die EZB hält die Inflation unter Kontrolle (oder versucht es zumindest).

Inflation 2024: Was Anleger:innen tun können

Inflation ist ein wichtiges Thema, das die Menschen in Deutschland sowie viele unserer Kund:innen derzeit verunsichert und die Suche nach der persönlichen Geldanlage verkompliziert. Außerdem ist die Wirtschaftsleistung in den letzten zwei Quartalen gesunken, was eine Rezession zur Folge hat.

Gründe hierfür sind vor allem:

- gestresste, dysfunktionale Lieferketten (Corona-Nachwehen)

- kriegsbedingte Versorgungsprobleme bei Öl, Gas, Weizen etc. (Ukraine-Krieg, Nah-Ost-Konflikt)

Diese Faktoren deuten derzeit noch darauf hin, dass die Inflationsrate zunächst mittelfristig hoch bleiben wird. Tatsächlich betrug die Inflation im April +7,2 %. Jedoch werden die Zinsen nicht für immer so hoch bleiben, was Sie auch einer Pressemitteilung der EZB vom Februar 2023 entnehmen können:

„Der EZB-Rat wird den eingeschlagenen Kurs fortsetzen, indem er die Zinsen deutlich und in einem gleichmäßigen Tempo anhebt und sie auf einem ausreichend restriktiven Niveau hält, das eine zeitnahe Rückkehr der Inflation zu seinem mittelfristigen 2 %-Ziel gewährleistet.„

Aber: Nachrichten wie steigende Preise, Rekordinflation, Krieg in der Ukraine, Nah-Ost-Konflikt usw. verunsichern Anleger:innen zunehmend und viele fragen sich, wie sich die Inflation auf ihre Geldanlage auswirkt und wie sie sich am besten vor einem Kaufkraftverlust schützen können.

Nico Hüsch über Inflation & Geldanlage

„Es wäre so oder so auch wirklich unsinnig, seine Geldanlage ausschließlich an einem einzigen Szenario wie dem einer steigenden Inflation auszurichten. Das ist viel zu kurz gedacht – und ließe sich darüber hinaus auch nicht wirklich in der Praxis umsetzen.„

“Inflationsbereinigende” Geldanlagen im Praxischeck

Nicht gerade förderlich erweisen sich in diesem Kontext die viel beworbenen Finanzprodukte, die angeblich gegen die Inflation wirken und den Kaufkraftverlust Ihres Geldes minimieren.

Die vier populärsten (vermeintlichen) inflationshemmenden Geldanlagen stellen wir im folgenden kurz vor – und überprüfen sie auf ihre Praxistauglichkeit hin:

- Gold

- Immobilien

- inflationsindexierte Anleihen

- Aktien

Gold als Inflationsschutz?

Die Goldpreise wurden in der Vergangenheit oft durch große Krisen beeinflusst, nicht durch Inflation. Gold kann bei moderaten Inflationsraten sogar richtig unattraktiv werden, da es keine Erträge in Form von Dividenden oder Zinsen bietet. Daher ist es wichtig zu beachten, dass die Inflation nur einer von vielen Faktoren ist, die den Goldpreis beeinflussen können.

Wenn es um die Entwicklung des Goldpreises geht, spielen andere Faktoren oft eine größere Rolle:

- Angebotssituation in den Förderländern

- Verhalten der Notenbanken mit großen Goldreserven

- Nachfrage nach physischem Gold

- Kursentwicklung von Dollar zu Euro

- u. v. m.

Nico Hüsch über die Inflation und Gold

„Als “Krisenmetall“ genießt das Edelmetall Gold einen guten Ruf und wird gern als Beimischung ins Portfolio hinzugenommen. Dabei ist Gold keineswegs ein so sicheres Investment, wie viele meinen. Denn Gold wirft keine laufenden Erträge wie Dividenden oder Zinsen ab. Zudem ist das Edelmetall stark volatil und verzeichnete in der Vergangenheit auch lange Verlustphasen. Grundsätzlich verbessert Gold zu einem gewissen Satz (5 % bis 10 %) die Diversifikation im Portfolio und erweist sich besonders in Krisen als relativ stabil. Inflationsbereinigt bewegt sich die historische Wertentwicklung jedoch um die Nulllinie herum. Daher kann Gold als Beimischung im Portfolio durchaus Sinn ergeben, z. B. für mehr Stabilität. Als alleinige Anlage für einen Inflationsschutz würde ich tunlichst davon abraten.„

Immobilien als Inflationsschutz?

Die wohl beliebteste Geldanlage der Deutschen sind Immobilien. Der Wunsch nach satter Rendite sollte hierbei jedoch eine untergeordnete Rolle spielen: Wer sich ein Eigenheim leistet, sollte dies nicht zur Geldanlage tun. Denn bei einer einzelnen Immobilie ist das Klumpenrisiko extrem hoch – egal, wie gut die Aussichten auf eine Wertsteigerung beim Kauf sein mögen.

Die Lage einer Immobilie kann jederzeit neu bewertet werden, der Standort kann an Attraktivität einbüßen, die Umweltbelastung steigen. Dass das “Eigenheim” mehr eine “Wohlfühlanlage” als eine Geldanlage sein sollte, lehrt uns auch die aktuelle Immobilienpreisentwicklung der letzten Jahre:

- Der Preisanstieg für Immobilien hat wenig mit der Inflation zu tun.

- Die Niedrigzinspolitik trieb die Nachfrage nach Immobilienkrediten nach oben.

- Infolgedessen erhöhten sich auch die Preise.

- Zusätzlicher Preistreiber waren die Lieferengpässe (während Corona).

- Aktuell sind die Baukosten auf einem Rekordhoch (als Folge des Ukraine-Kriegs).

- Baupreise für Wohngebäude stiegen im Februar 2023 um 15,1 % (gegenüber Februar 2022)

Wer derzeit auf stetig steigende Immobilienpreise hofft, könnte enttäuscht werden: Die Kreditzinsen für Immobilien sind stark gestiegen und die Nachfrage geht aufgrund der Inflation deutlich zurück. Ein weiterer Inflationsanstieg könnte demnach durchaus kontraproduktiv auf die Entwicklung der Preise wirken – selbst in TOP-Wohngebieten.

Nico Hüsch über die Inflation & Immobilien

„Der Glaube daran, dass Immobilien eine Allzweckwaffe gegen Inflation sind, stützt sich mehr auf Hoffnungen, anstatt auf Fakten. Obwohl Immobilien gegenüber steigenden Inflationsraten als vorteilhaft gelten, sind sie keine sichere Option. Die Preise von Immobilien können unabhängig von der Inflation stark schwanken. Das soll im Umkehrschluss aber nicht heißen, dass der Traum vom Eigenheim keinen emotionalen Wert haben kann. Für Ihre Geldanlage gibt es bei weitem bessere Optionen, die deutlich mehr Rendite bringen können.„

(Inflationsindexierte) Anleihen als Inflationsschutz?

Dass Anleihen als Beimischung im Portfolio durchaus Sinn machen und bei kurzfristigen Investments sogar unverzichtbar sein können – darüber sprechen wir ausführlich im Artikel über Assetklassen sowie im Ratgeber über mittelfristige Geldanlagen (3 bis 10 Jahre).

In diesem Kontext geht es jedoch um inflationsindexierte Anleihen: Das sind spezielle Finanzprodukte, die für den Laien gar nicht so einfach zu verstehen sind.

Beworben werden diese Anleihen in etwas so:

„Inflationsbasierte Anleihen bieten im Gegensatz zu traditionellen Anleihen eine indirekte Absicherung gegen Inflation, da der Zinssatz und der Nennwert der inflationsbasierten Anleihe an einen Index wie den Verbraucher -Preisindex gekoppelt sind. Wenn die Inflation steigt, steigt der Wert der Anleihe und umgekehrt. Aufgrund dieses Schutzes gegen Inflation können inflationsbasierte Anleihen eine attraktive Investitionsoption sein.„

In der Realität sollte man über inflationsindexierte Anleihen eher so sprechen:

- Inflationsgebundene Anleihen bieten Schutz vor Kaufkraftverlust durch Inflation, haben aber niedrigere Anfangskupons und niedrigere Renditen als herkömmliche Anleihen.

- Inflationsgebundene Anleihen, auch Inflationslinker genannt, sind ein sehr komplexes Finanzprodukt mit vielen Tücken im Detail.

- Der Investitionserfolg hängt NICHT von der aktuellen Inflation, sondern von zukünftigen Inflationsraten und deren Veränderungen im Laufe der Zeit ab.

Nico Hüsch über inflationsindexierte Anleihen

„Inflationsgebundene Anleihen haben gewöhnlich eine stärkere Reaktion auf Veränderungen des Renditeniveaus am Rentenmarkt, je länger ihre Restlaufzeit und je niedriger ihr Kupon ist. Aufgrund ihrer Komplexität sind sie eher für institutionelle Investoren geeignet oder nur für Privatanleger, die die Besonderheiten dieser Anlagen vollständig verstanden haben und ganz bewusst daran glauben, zukünftige Zinsentwicklung zumindest in Teilen vorhersehen zu können.„

Aktien als Inflationsschutz 2024?

Auch im 2024 sind und bleiben breit – in die ganze Welt – gestreute Aktienfonds der Renditebringer in jedem Portfolio.

Denn prinzipiell fußt jede erfolgreiche Geldanlage auf folgenden vier Prinzipien:

- Breite Streuung (Aktienfonds weltweit)

- Langer Anlagehorizont (je länger, desto höher die Chancen auf Rendite)

- Finanzkonzept passend zur individuellen Situation der Anleger:in

- Der gewählten Anlagestrategie konsequent folgen (z. B.: Buy-and-Hold)

Oder anders gesagt: Langfristige Geldanlagen in breit gestreute Aktienfonds sind der beste Inflationsschutz, den es gibt. Und je länger man investiert ist, desto weniger durchschnittliche Rendite braucht man, um sein Kapital zu verdoppeln.

Wenn Sie z. B. aus 100.000 Euro 200.000 Euro machen wollen, brauchen Sie je nach Zeitraum unterschiedlich hohe Renditen, wie die Tabelle zeigt:

| Zeitraum | Rendite |

| 10 Jahre | 7,2 |

| 15 Jahre | 4,7 |

| 20 Jahre | 3,5 |

| 30 Jahre | 2,3 |

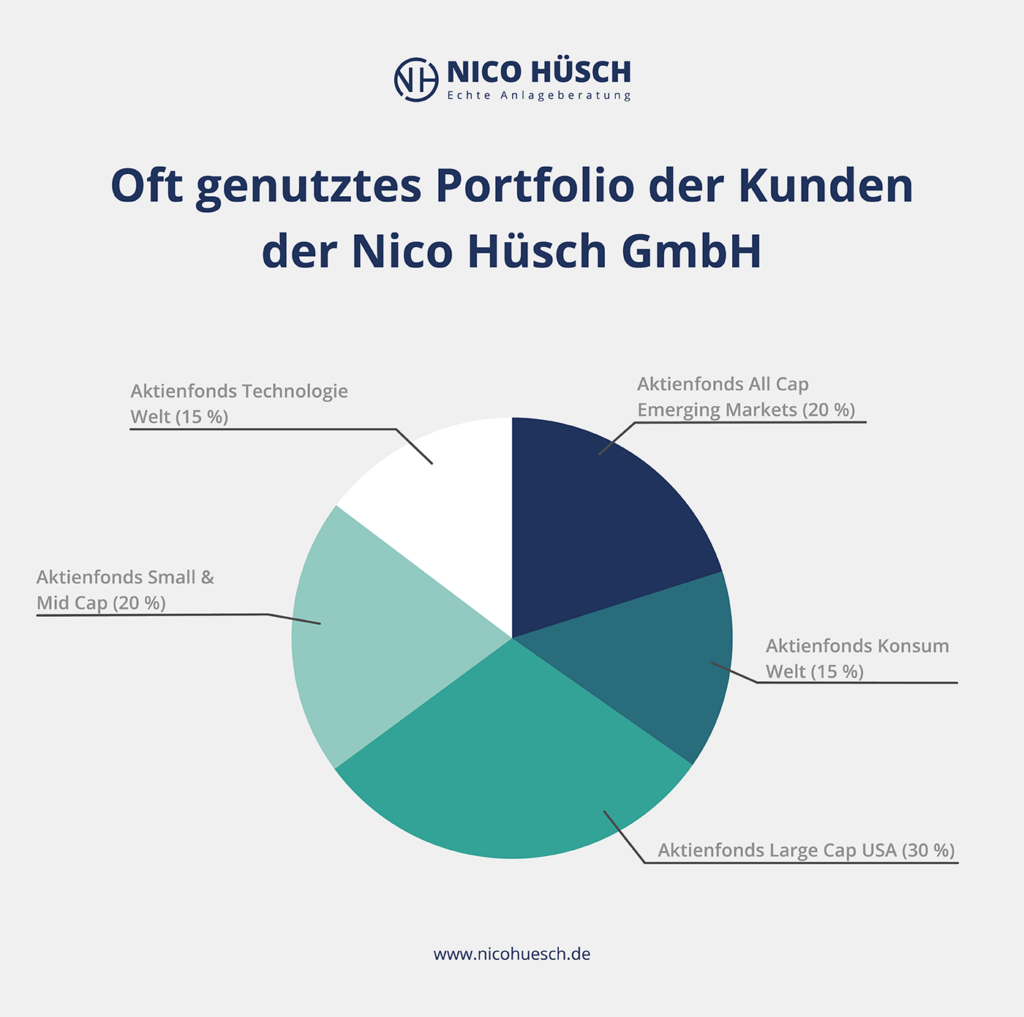

Seit 2010, also in den letzten 14 Jahren, hat das am meisten vermittelte Portfolio unserer Kunden – bestehend aus insgesamt 5 aktiven wie passiven Aktienfonds – eine durchschnittliche Rendite von 12,48 % pro Jahr (p.a.) erzielt. Damit hätten Anleger:innen ihr anfängliches Investment in 10 Jahren fast verdreifacht – Steuern und Inflation bereits abgezogen!

Entwicklung eines echten Kunden-Portfolios: 2010 bis 2014

Nico Hüsch über Aktienfonds

„Für den langfristigen Anleger sind Aktienfonds stets ein wichtiger Baustein im Finanzkonzept. Dabei profitieren die Sparer von dem zukünftigen Kurswachstum der Aktien-Unternehmen. Dieser Anstieg des Börsenkurses spiegelt letztlich das Wachstum des Unternehmens wider. Denn mit steigenden Kursen steigt auch der Wert des Unternehmens – annähernd zur tatsächlichen wirtschaftlichen Entwicklung. Demnach ist ein Wirtschaftswachstum für die kommenden Jahrzehnte für Aktionäre eine wichtige Voraussetzung. In der Vergangenheit hat ein positives Wachstum langfristig jedenfalls noch immer funktioniert – und vieles spricht dafür, dass das auch so bleibt.„

2024 bis 2050: Gerät das Wirtschaftswachstum an seine Grenzen?

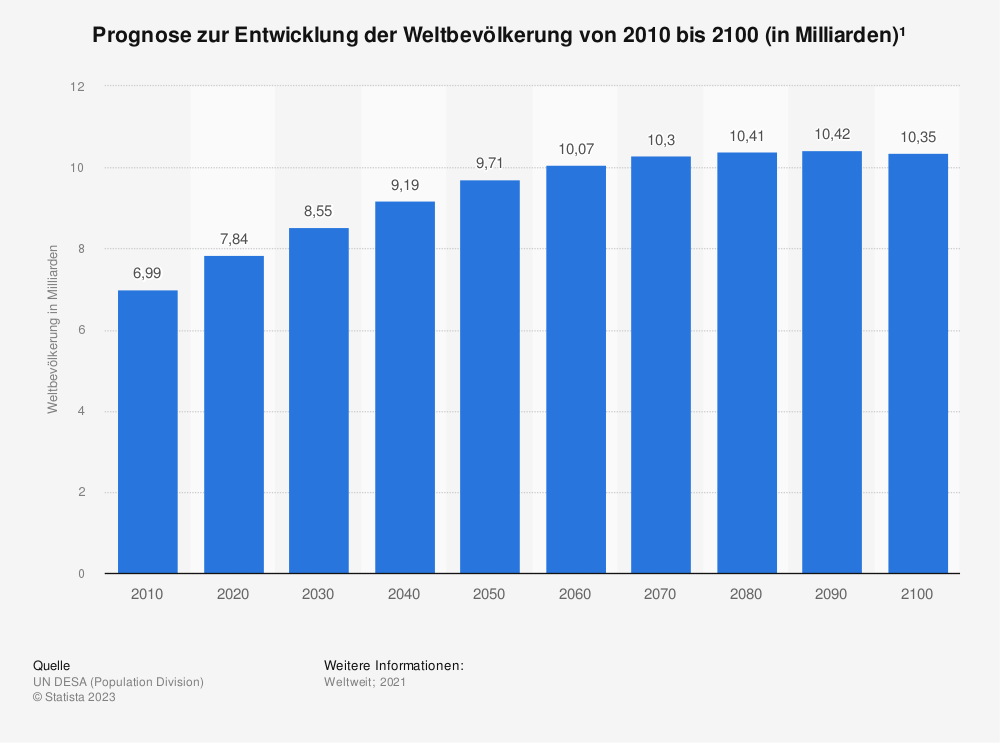

Die Frage ist natürlich, ob ein solches Wachstum (wie in der folgenden Grafik) auch in Zukunft möglich ist, oder noch radikaler gefragt: Ist überhaupt noch ein Wachstum möglich – angesichts der vielen Kriege, Krisen und insbesondere der Klimakrise?

Kann es mit dem Wachstum der letzten 200 Jahre wirklich immer so weiter gehen, also aufwärts? Es gibt einige, lautstarke Kritiker, welche in einem endlichen System wie unserer Erde ein andauerndes Wirtschaftswachstum für unmöglich halten. Doch das ist so nicht korrekt.

Zwei Aspekte sind dabei nicht unwesentlich:

- Die UN rechnet bis 2050 mit einem Bevölkerungswachstum von derzeit 8 auf 10 Mrd. Menschen.

- Wachstum und Klimaschutz schließen sich nicht (zwangsläufig) aus.

Zunächst zum Bevölkerungswachstum bzw. zur Frage: Warum bedeutet ein Anstieg der Weltbevölkerung auch ein potentielles Wachstum für die Weltwirtschaft?

Die wichtigsten Argumente lauten so:

- Jeder neu geborene Mensch ist ein potentieller Käufer von Produkten oder Dienstleistungen.

- Egal ob Smartphone, Windel oder Urlaub am Strand: Jeder Kauf eines Produktes oder einer Dienstleistung bedeutet mehr Gewinn für Unternehmen.

- Zudem ist jeder Mensch nicht nur Konsument, sondern auch Arbeitskraft.

- Insbesondere in Schwellenländer wie China und Indien werden immer mehr Menschen in den Mittelstand gelangen und somit mehr Geld in den Wirtschaftskreislauf geben können.

- Zwischenfazit: Wenn es in Zukunft mehr Menschen gibt, die sich mehr leisten können, führt das logischerweise zu mehr Wachstum.

Nun zum Wirtschaftswachstum bzw. zu der Frage: Muss das Wachstum in einer endlichen Welt (mit endlichen Ressourcen & Rohstoffen) das Wachstum nicht zwangsläufig begrenzt sein?

Es gibt viele gute Gründe, warum das nicht so sein muss. Genauso wie es gute Argumente dafür gibt, dass wirtschaftliches Wachstum und nachhaltiger Klimaschutz sehr wohl zwei Seiten einer Medaille sein können:

- Ein ewiges Wirtschaftswachstum kann nicht existieren, da nur begrenzt Rohstoffe und Ressourcen existieren – so ein oft vorgetragenes Argument – doch die Wirklichkeit sieht etwas anders aus.

- Laut Statista besteht das Bruttoinlandsprodukt in Deutschland zu knapp 70 % aus Dienstleistungen. Dienstleistungen kennen so gesehen natürlich keine natürlichen Grenzen.

- Auch weltweit machen den größten Teil nicht Industrie und Produktion aus, sondern der Dienstleistungssektor.

- Außerdem gilt: Wenn die Qualität eines Produktes oder einer Dienstleistung steigt, dann kann das durchaus Ressourcen einsparen.

- Das beste Beispiel dafür ist das Smartphone, das als Telefon auch Taschenlampe, Fotoapparat, Aufnahmegerät, Taschenrechner u. v. m. mehr ist – ohne die Ressourcen der Produkte zu benötigen, die es enthält.

- Wir haben zwar begrenzte Ressourcen, aber neue Technologien streben immer danach, diese begrenzten (oder andere) Ressourcen effektiver und effizienter einzusetzen.

- Wir erleben heute schon, wie steigende Preise die Verwendung von Öl und Gas in den Hintergrund drängen und Platz schaffen für neue klimaschonende Energien.

- Niemand käme jedoch auf die Idee zu glauben, dass Hersteller von Solar- oder Windenergie keine Gewinne erwirtschaften (sollen) – gerade auch weil sie damit nachhaltiges Wachstum schaffen.

Nico Hüsch über nachhaltiges Wachstum

„Indem man das Wirtschaftswachstum von der Nutzung zusätzlicher Ressourcen entkoppelt, ist es möglich, das ökonomische Wachstum von den physischen Auswirkungen zu trennen. Ein erheblicher Teil des Wirtschaftswachstums beruht auf Wertschöpfungen und Dienstleistungen, die keinen zusätzlichen Ressourcenverbrauch erfordern oder auf nachhaltige Ressourcen setzen.„

Welche Möglichkeiten der Geldanlage gibt es 2024?

Wenn Sie die in Kapitel 1 genannten Grundlagen befolgen, steht einer erfolgreichen Geldanlage nichts mehr im Weg. Möglichkeiten, um Geld anzulegen, gibt es jedenfalls genug. Auch wenn wir von einigen Möglichkeiten dringend abraten, zählen wir der Vollständigkeit halber die Wichtigsten einmal auf.

Lese-Tipp: Wenn Sie ausführlichere Informationen über diese und andere Anlageklassen möchten, finden Sie unter folgendem Link einen sehr ausführlichen Beitrag über: Assetklassen.

Wichtig: Prinzipiell müssen Sie bei Ihrer Geldanlage folgende 2 Ebenen unterscheiden:

- In was lege ich mein Geld an? (= Anlageklassen & Finanzprodukte)

- Wie lege ich mein Geld an? (= Durchführungswege)

#1 Möglichkeiten, um Geld anzulegen – Anlageklassen

| Aktienfonds / ETFs | • Aktien sind Wertpapiere und machen den Besitzer zum Anteilseigner eines Unternehmens. • Über den Aktienkurs nimmt man also an der Entwicklung des Unternehmenswerts teil. • Bei steigendem Aktienkurs fahren Anleger:innen Gewinne ein, bei fallenden Kursen machen sie Verluste. • Auch 2024 bleiben breit in die ganze Welt gestreute Aktienfonds der Renditebringer in jedem Portfolio. |

| Anleihen (Rentenmarkt) | • Staaten (oder Unternehmen) geben Anleihen aus – zu einem festen Zinssatz, für eine gewisse Laufzeit – und beschaffen sich so neues (Risiko-)Kapital. • Anleihen sind ähnlich wie ein Kredit: Als Besitzer von Anleihen sind Sie der Gläubiger und der Staat der Schuldner. • Staatsanleihen werden mit einem festen Zinssatz (“Coupon”) verzinst und gelten (je nach Staat) allgemein als sicher. • Seit der Zinswende 2022 / 2023 der Zentralbanken werden Anleihen wieder besser verzinst und sollten – insbesondere bei mittelfristigen Sparzielen – ins Portfolio integriert werden. |

| Immobilien | • Der Kauf einer einzelnen Immobilie als Anlageprodukt ist immer mit einem Klumpenrisiko behaftet. • Wer sein gesamtes Vermögen in nur ein Eigenheim investiert, kann sein Vermögen nicht mehr breit diversifizieren – eine Grundvoraussetzung einer erfolgreichen Geldanlage. • Mit Immobilien-ETFs bzw. REIT-Indexfonds ist das anders, da in viele Immobilien gleichzeitig investiert wird. |

| Edelmetalle (Gold) | • Als “Krisenmetall“ genießt das Edelmetall Gold z.B. einen guten Ruf bei deutschen Anleger:innen. • Dabei ist Gold keineswegs ein sicheres Investment, denn das Edelmetall ist stark volatil und verzeichnete in der Vergangenheit auch lange Verlustphasen. • Inflationsbereinigt bewegt sich die historische Wertentwicklung von Edelmetallen um die Nulllinie herum. • In der jüngsten Vergangenheit waren aber bei einigen Metallen (z. B. Palladium, Rhodium) hohe Renditen möglich. |

| Sparbuch / Girokonto (Geldmarkt) | • Spareinlagen sind etwa Tagesgeldkonten sowie Festgeldkonten. • Der große Vorteil dabei war und ist, dass das Geld bei deutschen Banken sicher ist. • Prinzipiell ist ein Tagesgeldkonto weniger riskant als ein Investment in Aktien oder Anleihen, doch aufgrund der niedrigen Zinsen hat man derzeit keine Aussicht auf Rendite. |

| Kapitalbildende Lebensversicherung | • „Eine Kapital-Lebensversicherung zur Altersvorsorge ist legaler Betrug.“ – laut Verbraucherschutz. • Das Landgericht Hamburg hat dem zugestimmt. (AZ: 74 047 / 83, LG Hamburg) • Bis heute darf jeder diesen Satz aussprechen, weil er nach juristischer Prüfung eben als wahr gilt. • Daher lautet unsere Empfehlung: Besser Finger weg – Garantien hin oder her. |

| Kryptowährungen | • Kryptowährungen sind digitale oder virtuelle Währungen, die mithilfe von kryptografischen Technologien – wie z.B. der Blockchain bei Bitcoin – verschlüsselt und gesichert werden. • Einige Menschen investieren in Kryptowährungen, um von den hohen potenziellen Renditen zu profitieren. • Andere investieren als Alternative zu herkömmlichen Währungen oder weil sie an die politische Idee der Dezentralisierung und / oder die Abschaffung traditioneller Finanzinstitutionen glauben. • Aufgrund der extremen Volatilität sind in kurzer Zeit hohe Gewinne wie enorme Verluste möglich. |

| NFT | • NFTs sind digitale Assets, die auf der Blockchain-Technologie (bekannt durch Bitcoin) basieren. • Im Gegensatz zu Kryptowährungen sind NFTs einzigartig und nicht austauschbar. • Sie können als digitale Kunst, Sammlerstücke oder andere einzigartige digitale Objekte verkauft werden. • Durch die Verwendung von NFTs können die Echtheit und der Wert des Assets nachverfolgt und verifiziert werden. • Eine Geldanlage in NFTs sollte gut durchdacht sein: Der Markt ist speziell und Anleger:innen brauchen besonderes Know-how. |

| Oldtimer / Uhren / Whiskey / Kunst & andere Luxusgüter | • Seltene und wertvolle Sammlerstücke wie z. B. Uhren, Whisky, Oldtimer etc. können hohe Renditen bringen – vorausgesetzt man kennt sich am jeweiligen Markt extrem gut aus. • Allgemein werden Luxusgüter als relativ sichere Investitionen betrachtet, da sie ihren Wert im Laufe der Zeit i.d.r. steigern können und selbst Krisenzeiten besonders stark nachgefragt sind. • Investoren schätzen dabei aber auch das Design, die Qualität und das Handwerk hinter den meisten Luxusgütern. |

| Direktanlagen (Photovoltaik [PV], Biogasanlagen, Start-ups, etc.) | • Ein Grund für Investitionen in Direktanlagen ist die Möglichkeit, höhere Renditen als mit anderen Anlageklassen zu erzielen. • Auch versuchen Anleger:innen in zukunftsträchtige Unternehmen zu investieren, die ein hohes Wachstumspotenzial haben. • Solche Investoren möchten ihr Geld oft lieber direkt in reale Vermögenswerte investieren, anstatt in die Finanzmärkte. • Hier sind in kurzer Zeit zwar sehr hohe Gewinne möglich, aber – aufgrund des hohen Klumpenrisikos – auch Totalverluste (Stichwort: Insolvenz) niemals auszuschließen. |

#2 Möglichkeiten, um Geld anzulegen – Durchführungswege

| Depot bei einer Bank | • Für die meisten Anleger:innen ist das Bankdepot immer noch der klassische Weg, um in Aktienfonds und ETFs zu investieren. • Was viele Anleger:innen gar nicht wissen: Man kann ein Depot auch bei einer Versicherung haben (Fondspolice) und dort in dieselben Finanzprodukte investieren wie sonst auch. • Viele Kund:innen der Nico Hüsch GmbH bevorzugen diesen Durchführungsweg der Geldanlage, da sie flexibler wirtschaften können (Umschichtungen sind kostenlos) und mehr Planungssicherheit haben (Versicherungsverträge). • Und im direkten Vergleich zur Fondspolice haben Anleger:innen beim Bankdepot auch keine Steuervorteile. |

| Fondspolice (= Depot bei einer Versicherung) | • Die Fondspolice ist ein steueroptimierter Durchführungsweg für die Geldanlage im Aktienmarkt (via Aktienfonds & ETFs). • Eine Fondspolice ist nicht zu verwechseln mit einer (kapitalbildenden) Lebensversicherung. • Vielmehr kombiniert eine Fondspolice einen Sparplan aus Aktienfonds mit einem Versicherungsvertrag. • Der wichtigste Unterschied zu einem ETF-Sparplan besteht darin, dass man bei der Fondspolice kein Depot bei einer Bank hat, sondern bei einer Versicherung – mit den vielen rechtlichen Vorteilen eines Versicherungsprodukts. • Eine Fondspolice unterliegt einer anderen Rechtsgrundlage als klassische Geldanlageformen bei der Bank (Bankdepot). • Sparer profitieren bei der Fondspolice deshalb von mehr Flexibilität und größerer Planungssicherheit – und durch deutlich niedrigere Steuern (60+12-Regel). • Mehr dazu erfahren Sie im Ratgeber zur Fondspolice |

| Gesetzliche Rente | • Die Höhe der gesetzlichen Rente hängt von verschiedenen Faktoren ab, einschließlich des Einkommens während des Arbeitslebens sowie der Anzahl der eingezahlten Beiträge. • Die gesetzliche Rente allein reicht oft nicht aus, um den Lebensstandard im Ruhestand aufrechtzuerhalten, da die Rentenleistungen durch demografische Entwicklungen und die geringe Verzinsung auf normalen Bankkonten begrenzt sind. • Aus diesem Grund empfehlen wir ausdrücklich, zusätzlich eine private Altersvorsorge durchzuführen, indem man in Aktienfonds und ETFs investiert. |

| Rürup | • Die Basisrente, umgangssprachlich als Rürup-Rente bezeichnet, wurde 2005 in Deutschland als steuerlich begünstigte Form der privaten Altersvorsorge eingeführt. • Wegen ihrer steuerlichen Behandlung gilt die Basisrente als günstige Alternative, insbesondere für Personen, die keine Riester-Rente in Anspruch nehmen können. • Für 99 % unserer Kunden lohnt sich die Rürup-Versicherung – mit Blick auf inflationsbereinigte Rendite – eher nicht. |

| Riester | • Die Riester-Rente ist eine durch staatliche Zulagen und durch Sonderausgabenabzug geförderte, grundsätzlich privat finanzierte Rente in Deutschland. • Die Bezeichnung „Riester-Rente“ geht auf Walter Riester zurück, ein ehemaliger Bundesminister für Arbeit. • Auch wenn es sich hierbei um staatlich geförderte Altersvorsorgeverträge handelt, lohnt sich “riestern” heutzutage so gut wie nicht mehr. |

| Betriebliche Altersvorsorge | • Im Unterschied zur privaten Altersvorsorge zahlt der Arbeitnehmer also seinen Beitrag nicht selbst ein, sondern überlässt dies dem Arbeitgeber. • Der zahlt die Beiträge in der Regel direkt aus dem unversteuerten Bruttogehalt in einen Vorsorgevertrag, zum Beispiel mit einer Versicherungsgesellschaft. • Eine betriebliche Altersvorsorge (bAV) ist nur in den seltensten Fällen eine sinnvolle Ergänzung der Altersvorsorge. • Und wieder: Für 99 % der Kunden lohnt sich die betriebliche Altersvorsorge nicht. |

Nico Hüsch über die Fondspolice als Altersvorsorge

„Staatlich geförderte Modelle wie etwa Rürup, betriebliche Altersvorsorge, Riester oder auch die klassische Rentenversicherung geraten immer mehr ins Hintertreffen, da die garantierten Gewinne sprichwörtlich von der Inflationsrate aufgefressen werden. Wer für das Alter vorsorgen möchte, sollte daher auf kapitalmarktorientierte Anlagen setzen. Die Fondspolice ist aufgrund ihrer steuerlichen Vorzüge klar im Vorteil – insbesondere bei langen Anlagehorizonten. Bereits bei einer Laufzeit von 12 Jahren werfen fondsgebundene Rentenversicherungen höhere Renditen ab als die Direktanlage in klassische Aktienfonds.„

>>> Mehr dazu erfahren Sie im Ratgeber: Fondspolice

Aktien, aktive Aktienfonds und ETF (passive Fonds)

Aktien sind Wertpapiere und machen den Besitzer zum Anteilseigner eines Unternehmens. Über den Aktienkurs nimmt man also an der Entwicklung des Unternehmenswerts teil. Bei steigendem Aktienkurs fahren Anleger:innen Gewinne ein, bei fallenden Kursen machen sie Verluste. Was früher nur an den Börsen möglich war, geht heutzutage bei jeder Hausbank und einfach via App: Aktienhandel.

Prinzipiell haben Sie die Wahl zwischen folgenden drei Aktienarten:

1) Passive Indexfonds (ETFs)

Passiv gemanagte Fonds, also ETFs, sind an (fast) jeder Börse handelbar, zu 100 % transparent – das heißt, sie wissen als Anleger:in ganz genau, worin sie investieren – und sie sind sehr einfach zu verstehen.

2) Aktiv gemanagte Fonds

Aktive Fonds können – anders als ETFs – den Markt outperformen, also den Markt schlagen. Es gibt jedoch nur wenige aktiv gemanagte Fonds, die mehr Rendite erwirtschaften als ETF. Das gilt es bei der Auswahl zu berücksichtigen.

3) Einzelaktien

Investments in Einzelaktien bergen immer ein Klumpenrisiko. Gemeint ist damit ein möglicher Totalausfall (Insolvenz) einer Aktiengesellschaft, so zum Beispiel Wirecard 2020. Einzelaktien sind auch an fast jeder Börse handelbar. Da eine echte Diversifikation mit Einzeltiteln unmöglich ist, sind sie eher geeignet für “Zocker” und “Day-Trader”, als für langfristig orientiere Anleger:innen.

Langfristig betrachtet haben Sie mit Aktienfonds gute Chancen, stattliche Gewinne zu erwirtschaften, vorausgesetzt Sie beachten folgende zwei Grundregeln:

- Anlagehorizont: Je länger Sie in Aktienfonds investieren, desto sicherer fahren Sie Renditen ein!

- Diversifikation: Einzelaktien sind für “Zocker”. Wer in Fonds investiert, streut das Risiko!

Mit Blick auf historische Renditen erkennt man deutlich, dass das Risiko, am Aktienmarkt Verluste zu machen, praktisch gegen null geht – zumindest ab einem Anlagehorizont von mehr als 15 Jahren.

| Vorteile | Nachteile |

| • große Auswahl an Produkten • hohe Renditechancen • Diversifikation einfach möglich über aktive oder passive Fonds • an der Börse handelbar (in der Praxis über jede Hausbank) | • starke Kursschwankungen möglich • Verluste muss man mit Geduld aussitzen. • hohe Sicherheit nur bei langfristiger Anlagestrategie (Buy-and-Hold) |

>>> Mehr erfahren Sie im ausführlichen Ratgeber über Anlageklassen.

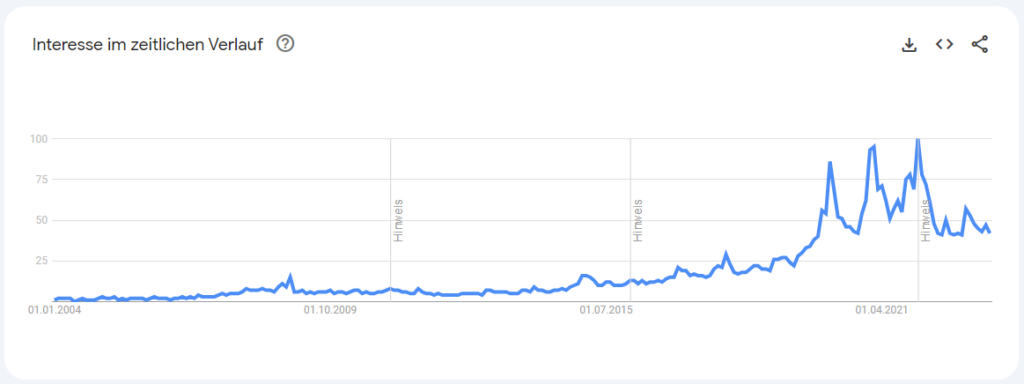

ETF im Zeitverlauf: Google Trends

Das Trendthema der letzten 15 Jahre im Bereich der Geldanlage für Privatpersonen sind die Exchange-Traded Funds (kurz: ETF, Deutsch: passive Aktien-Indexfonds).

Aktive Aktienfonds vs. passive ETF?

Die aktuell starke Nachfrage nach ETF-Investments führt leider oft zu dem Missverständnis, aktiv gemanagte Fonds taugen im Jahr 2024 nicht (mehr) zur Geldanlage. Das kann so aber nicht im Raum stehen bleiben, denn beide Finanzprodukte – aktive & passive Fonds – haben Vor- wie Nachteile.

Gut zu wissen: Das Prinzip ist einfach: Man kauft keine einzelnen Aktien mehr, sondern einen ganzen Index. Ein Beispiel: Wenn Sie einen Dax-ETF kaufen, dann investieren Sie in alle 30 Unternehmen aus Deutschland, die im Dax gelistet sind. Der Wert Ihres ETF folgt immer dem Wert des Index. Das funktioniert automatisiert und es ist kaum Personal notwendig. Deswegen können ETF zu deutlich niedrigeren Kosten gehandelt werden, als aktive Investmentfonds, bei denen Fondsmanager kalkulierte Entscheidungen treffen.

Vor- & Nachteile – ETF & aktiv gemanagte Aktienfonds

Die Vor- und Nachteile eines ETF im Vergleich zu einem aktiv gemanagten Aktienfonds sind:

- Die Geldanlage in einem computergesteuerten ETF ist nicht nur günstig, sondern bringt in den meisten Fällen auch eine gewisse Diversifizierung mit sich.

- Die Gestaltungsmöglichkeiten für ein ganzheitliches Anlage-Portfolio sind allerdings beschränkt. Vor allem in Nischenmärkten oder weniger strukturierten Wirtschaftsmärkten wie den asiatischen Raum empfiehlt sich die Anlage in einen ETF oft nicht.

- In einem guten Finanzkonzept gibt es auch bei den aktiven Fonds keine Ausgabeaufschläge und die Fondskosten werden durch Kick-Backs der Fondsgesellschaft reduziert.

- Insgesamt sind beide Anlagemöglichkeiten zu empfehlen.

- Bei beiden gilt: Wichtig ist, dass Sie sich als unerfahrene Anleger:innen bei der Erarbeitung Ihres Finanzkonzepts professionell beraten lassen.

- Ob das Portfolio letztendlich aus den richtigen ETF oder den richtigen aktiven Fonds oder beidem besteht, ist dann gar nicht mehr so wichtig.

- Für meine Kunden kombiniere ich oft die Vorteile von ETF mit denen von aktiv gemanagten Fonds.

Gibt es auch Kritik an ETF?

Wenn Sie auf der Suche nach Kritik an ETFs sind, dann habe ich hier für Sie zwei Themen ausgearbeitet, die bisher wenig in der Presse behandelt worden sind:

Kritikpunkt 1:

Die meisten ETF legen ihre Geldanlage nach der Marktkapitalisierung der Märkte fest. Das halte ich für falsch. Es ist viel schlauer in Zukunftsmärkte zu investieren, da Wachstum letztlich Kursentwicklung bedeutet und die Marktgröße an sich (Marktkapitalisierung) weniger wichtig ist.

Kritikpunkt 2:

Viele aktive Fondsmanager schlagen den Index nicht. Doch dafür gibt es nachvollziehbare Gründe. Ganz viele als „aktiv“ geführte Fonds haben kein aktives Fondsmanagement. Wenn ein Fondsmanager das Portfolio von 20 Fonds einer Beispielbank auswählt und einmal im Jahr ein paar Änderungen vornimmt, sind diese 20 Fonds „aktiv“.

Nico Hüsch über “aktive” Fonds

„Es ist bemerkenswert, dass nur ca. 2 % der aktiven Fonds überhaupt ein aktives Management im eigentlichen Sinne durchführen können, da diese über ausreichend verwaltetes Vermögen verfügen, um die Arbeit richtigzumachen. Wenn Sie diese Themen genauer interessieren, klicken Sie bitte [hier].„

Zusammengefasst: Diese Geldanlagen empfehlen wir für 2024

Nach Steuern und nach Inflation ist eine Geldanlage in Aktien derzeit die beste Chance, die Sie haben, um auf lange Sicht ernst zu nehmende Renditen zu erwirtschaften. Wir haben ja weiter oben in diesem Artikel schon gezeigt, dass die historische Wahrscheinlichkeit, mit Aktienfonds am Aktienmarkt Gewinne zu erzielen, überraschend hoch ist. Besonders wenn Sie…

- Ihr Geld am Aktienmarkt über lange Zeiträume anlegen.

- Ihre Geldanlagen diversifizieren, also breit streuen – innerhalb und/oder zwischen Assetklassen!

Diversifikation? Beim Thema Diversifikation gilt: Ein diversifiziertes Portfolio muss nicht zwangsläufig verschiedene Anlageklassen – z. B. Aktien, Anleihen und Rohstoffe – enthalten. Anleger können auch innerhalb einer Assetklasse diversifizieren. Dabei geht es darum, dass man z. B. in viele Aktien (weltweit) gleichzeitig investiert, anstatt alles nur auf ein Unternehmen zu setzen. Am einfachsten geht das über aktive oder passiv gemanagte Fonds!

Wenn Sie sich die historischen Renditen bekannter Indizes – z. B. den DAX oder den MSCI World – der letzten 20 Jahre oder gar 40 Jahre genauer ansehen, stellen Sie fest: Egal zu welchem Zeitpunkt Sie mit dem Sparen begonnen haben, die durchschnittliche Renditen liegen zwischen 7 % und 10 %.

Nico Hüsch über die “beste Geldanlage momentan”

„Aus meiner langjährigen Erfahrung als unabhängiger Finanzberater kann ich Ihnen versichern: Die Frage nach der momentan besten Geldanlage ist – wenn überhaupt – nur für Daytrader & Zocker relevant. Für langfristig orientierte Anleger:innen ist sie eher zweitrangig. Wenn Sie ein Vermögen aufbauen und / oder für das Alter vorsorgen wollen, brauchen Sie dazu vor allem eines: ein passendes Finanzkonzept.„

Zusammengefasst: Welche Geldanlagen empfehlen wir eher nicht für 2024

Wie in der obigen Tabelle schon vermerkt wurde, gibt es einige Altersvorsorgeprodukte, die man wirklich nicht (ohne Weiteres) empfehlen kann. Dazu gehören insbesondere…

Allen Garantie-Versprechen zum Trotz: Für 99 % unserer Kunden lohnen sich diese Altersvorsorgeprodukte NICHT. Über die wenigen Ausnahmefälle, bei denen sich Rürup, Riester und die betriebliche Altersvorsorge noch lohnen, erfahren Sie hier mehr? Warum die Beitragsgarantien kein guter Deal sind, erfahren Sie hier.

Wenn Sie sich jetzt fragen, warum Sie Ihr Geld überhaupt anlegen sollten, gibt es darauf eine relativ einfache Antwort: Sie haben keine wirklichen Alternativen, wenn Sie nicht dabei zusehen wollen, wie ihr Erspartes langsam von der Inflationsrate aufgezehrt wird.

Vor 10, 20 oder 30 Jahren hatten sie Alternativen, die heute weniger lukrativ sind:

- Festgeldkonten: Die Zinsen auf dem Sparbuch oder Festgeldkonto sind – trotz Zinswende! – immer noch zu gering, um eine sinnvolle Altersvorsorge aufzubauen.

- Immobilieninvestment: Immobilienpreise sind wie die Baupreise derzeit extrem hoch. Wer solche Investments tätigt, muss bedenken, dass dies mit einem Klumpenrisiko verbunden ist.

- Staatliche Garantien: Förderungen wie die Rürüp-Rente oder Riester-Rente lohnen sich aus vielerlei Gründen nicht – es gibt nur wenige Ausnahmen, in denen es lohnenswert sein kann.

- Garantien von Versicherungen: Lebensversicherungen sind ebenfalls so niedrig verzinst, dass die Rendite kaum ausreicht, um die Inflation auszugleichen bzw. ein Vermögen aufzubauen.

Mehr erfahren? Unter folgenden Links entlarve ich den Baustein „Garantie“ als das, was er in meinen Augen ist: Garantierter Wertverlust! Für Interessierte gibt es [hier] genauere Ausführungen zum Thema “Garantie”: Wenn Sie die Hintergründe interessieren, klicken Sie bitte [hier]. Wenn Sie mehr zur Problematik der Garantie von Versicherungen lesen wollen, klicken Sie bitte [hier].

Nico Hüsch über veraltete Geldanlagen

„Trotz Zinswende spricht auch im Jahr 2024 absolut nichts für die veralteten Finanzprodukte wie kapitalgedeckte Lebensversicherungen, betriebliche Altersvorsorge, Rürup- oder Riester-Verträge mit Garantiebaustein. Wer für das Alter vorsorgen oder ein Vermögen aufbauen möchte, sollte unbedingt auf kapitalmarktorientierte Anlagen setzen, also Aktienfonds und Anleihen. Schließlich sollen Geldanlagen Rendite bringen – und das inflationsbereinigt nach der Steuer!„

Zusammengefasst: Wo soll ich 2024 mein Geld anlegen – Bankdepot oder Fondspolice?

Auch wenn Sie den Begriff Fondspolice noch nicht gehört haben, möchten wir Sie an dieser Stelle auf die Vorteile – insbesondere gegenüber einem ETF-Sparplan bei einer Bank (Bankdepot) – hinweisen.

Der Unterschied? Eine Fondspolice, auch fondsgebundene Rentenversicherung genannt, kombiniert einen Sparplan aus Aktienfonds (ETFs) oder Mischfonds (z. B. Aktien & Anleihen) mit einem Versicherungsvertrag. Der wichtigste Unterschied zu einem ETF-Sparplan besteht darin, dass man bei der Fondspolice kein Depot bei einer Bank hat, sondern bei einer Versicherung – zwar ohne Garantien, aber eben mit den Vorteilen eines Versicherungsprodukts.

>>> Vorteile der Fondspolice

Die drei schlagenden Argumente der fondsgebundenen Rentenversicherung lauten:

- Mehr Flexibilität – durch Steuerersparnisse in der Ansparphase

- Mehr Planungssicherheit – durch Vertragsschutz

- Mehr Steuerersparnisse – durch die 62+12-Regel

Das Ergebnis ist unter Einbeziehung der Inflation, der Kosten und der zu erwartenden Steuern, eine deutlich stärkere Rendite für Ihren Vermögensaufbau!

Nico Hüsch über die Fondspolice

„Da Sie ihr Fondspolice-Depot bei einer Versicherung errichten, gelten andere Spielregeln als bei einem klassischen ETF-Sparplan oder Aktien-Depot bei einer Bank. So können Sie während der gesamten Laufzeit Ihrer Fondsrente jederzeit Umschichtungen in Ihrem Depot vornehmen – ohne dass Mehrkosten entstehen und ohne Steuerbelastung. In diesem Ratgeber können Sie mehr dazu lesen: Fondspolice„

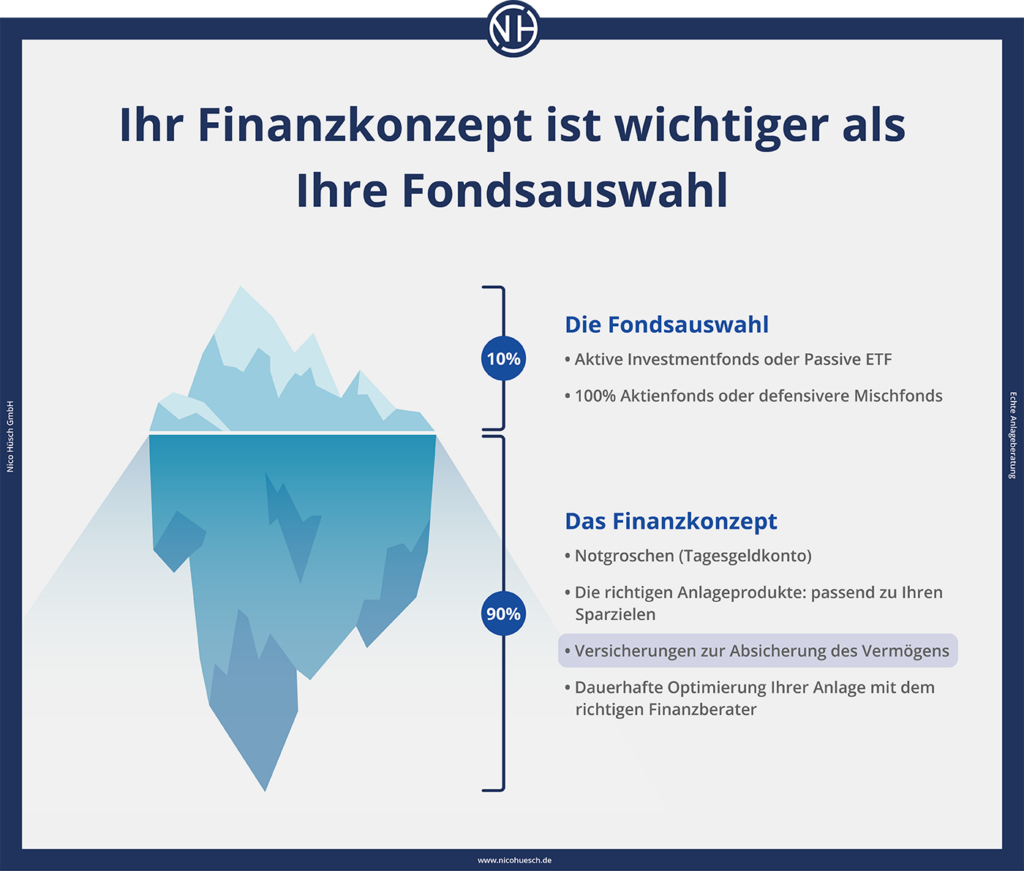

Finanzkonzept erstellen: Warum ist das so wichtig?

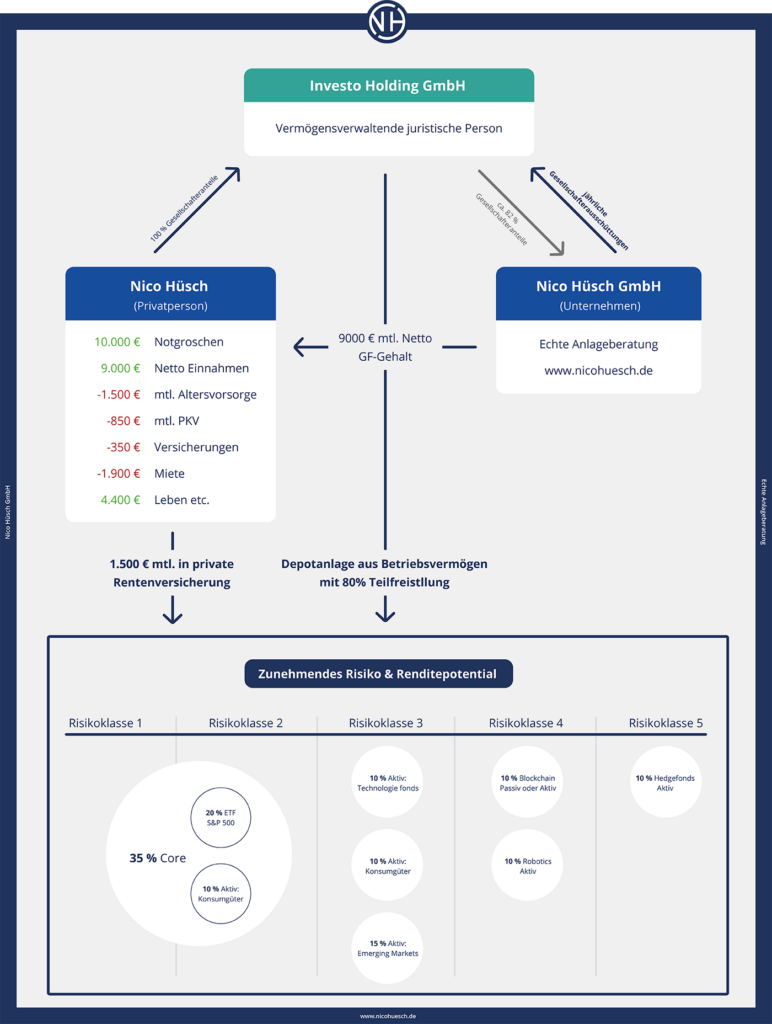

Die Notwendigkeit eines Finanzkonzepts können Sie zunächst anhand folgender Grafik nachvollziehen:

Damit sich Ihre Fondsrente auf jeden Fall für Sie auszahlt, sollte Ihr Finanzkonzept mindestens aus diesen drei Bausteinen bestehen:

- Notgroschen

- Defensives Multi-Asset-Portfolio (Aktien, Anleihen, etc) – für mittelfristige Sparziele

- Aktienfonds breit gestreut – als Motor für den Vermögensaufbau – für langfristige Sparziele

Nico Hüsch über einen möglichen 4. Baustein: Versicherungen?

„Aus Erfahrung wissen wir: Manche Schicksalsschläge können mit den finanziellen Mitteln aus Notgroschen und Bankdepot nicht abgefedert werden. Ihr Vermögen sichern Sie daher mit den wichtigsten Versicherungen ab. Eine Übersicht zu sinnvollen Versicherungen zur Vermögensabsicherung finden Sie hier.„

1. Notgroschen als Teil der Geldanlage

Die Notwendigkeit des Notgroschens ist einfach erklärt. Mal angenommen Ihre Waschmaschine oder Ihr Auto geht kaputt. Dann sollte es als selbstverständlich gelten, dass Sie für die Reparatur oder Neuanschaffung nicht auf Ihr Erspartes – in dem Fall Ihre Vermögens- oder Rentenvorsorge – zugreifen müssen.

Wir empfehlen unseren Kunden…

- mindestens 5.000 Euro,

- oder 2 bis 3 Netto Gehälter,

- oder eine eigene “Wohlfühlsumme”

2. Defensives Multi-Asset-Portfolio – für mittelfristige Sparziele

Defensivere Mischfonds (Aktien und Anleihen) halten wir deshalb für wichtig, weil wir davon ausgehen, dass jeder Mensch im Leben auch mittelfristige Sparziele verfolgt – und nicht alles, was er spart, in ein Finanzprodukt mit einem langfristigen Anlagehorizont (15 bis 30 Jahre und mehr) stecken möchte.

Auf dieses Geld kann bei Bedarf relativ schnell zugegriffen werden, zum Beispiel für…

- Autokauf,

- Immobilienkauf,

- Renovierungen,

- Hochzeiten und

- für sonstige mittelfristige Sparziele in 10 Jahren und weniger.

Gut zu wissen: Sobald Sie Ihre mittelfristigen Sparziele erreicht haben, können Sie das Geld, das Sie weiterhin ansparen möchten, einfach verlagern und künftig in Ihre Aktienfonds einzahlen. Sie sind der Motor im Finanzkonzept und erwirtschaftet die höchsten Renditen – über lange Zeiträume!

>>> Tipp: Lesen Sie unseren Ratgeber zum Thema Multi-Asset-Portfolio

3. Aktienfonds als Motor jeder Geldanlage

Ja nach Persönlichkeitsprofil der Anleger:innen wird in renditestarke Aktienfonds investiert. Je nach Risikoprofil empfehlen wir unseren Kunden zwischen 5 und 7 Fonds.

Realistische Renditen betragen durchschnittlich im Jahr zwischen 6 % und 12 %

Das ist der Motor, der Ihr Vermögen über lange Zeiträume wachsen lässt.

Ob dabei ein Mix aus verschiedenen Assetklassen für Sie infrage kommt, ob Sie einen Mischfonds (Aktien und Anleihen) auswählen, oder ob Sie nur in Aktienfonds investieren, hängt zum größten Teil von folgenden Faktoren ab:

- Ihrer finanziellen Situation (Erbe, Beruf, Einkommen, etc.)

- Ihrem persönlichen Risikoprofil

- Ihren Anlagehorizont

- Last but not least: Ihr Alter & Beruf (Sind Sie Student? Berufseinsteiger? Pensionär? usw.)

Nico Hüsch über Aktienfonds und Fondspolice

„Was bei anderen Formen der Geldanlage gilt, gilt auch bei der fondsgebundenen Rentenversicherung (= Fondspolice) mit Aktienfonds: Je länger die Laufzeit der Fondspolice ist, desto eher können Marktschwankungen sowie Verluste ausgeglichen werden. Wenn Sie mehr dazu erfahren möchten, empfehle ich Ihnen – über folgenden Link – unseren ausführlichen Beitrag über die Fondspolice zu lesen. Dort bleiben keine Fragen unbeantwortet.„

>>> Tipp: Erfahren Sie mehr zum Thema: Finanzkonzept

Für wen ist welche Geldanlage wann sinnvoll?

Geldanlage 2024 für …

| Studenten | • Student:innen sind zwar dafür bekannt, dass sie meistens von der “Hand in den Mund” leben (müssen). • Was viele dabei übersehen: Schon mit kleinen monatlichen Sparraten von etwa 50 Euro kann man ernsthaft Geld anlegen. (Die Sparrate aufstocken kann man später immer noch.) • Je früher Auszubildende oder Studenten damit anfangen, desto mehr profitieren sie am Ende vom Zinseszinseffekt. |

| Frauen | • In letzter Zeit wird unglaublich viel publiziert zum Thema Geldanlage für Frauen. • Das Ganze firmiert unter dem Begriff: Female Finance. • Ein wichtiger Grundsatz wird dabei gerne außer Acht gelassen: Frauen fehlt es nicht an Wissen – und sie legen Ihr Geld natürlich nicht anders an als Männer. • Unabhängig von Geschlecht, Herkunft usw.: Eine sichere Geldanlage mit guten Renditechance im Aktienmarkt basiert auf einem Finanzkonzept. Punkt. |

| Berufseinsteiger | • Berufseinsteiger:innen haben viel Zeit – bis zur Rente und darüber hinaus –, um ihr Geld langfristig anzulegen. • Da sie über die Jahre mit stetig steigenden Gehältern rechnen dürfen, bringen Berufseinsteiger ideale Voraussetzungen für eine renditeorientierte Geldanlage mit. • Die Sparraten können sukzessive erhöht werden – und das bei einem langfristigen Sparhorizont von 30 Jahren und mehr. • Fakt ist: In 30 Jahren (bei 6 % Rendite) würde sich ihr eingesetztes Kapital in etwa verdreifachen – und dabei sind 2 % Inflation bereits eingerechnet! |

| Unternehmer & Selbstständige | • Gerade für Unternehmer & Selbstständige ist ein individuelles Finanzkonzept entscheidend für eine finanziell erfolgreiche Zukunft. • Nur wenn ein solides Finanzfundament vorhanden ist, kann man sich voll und ganz auf sein Unternehmertum konzentrieren. • Eine unabhängige Finanzberatung für Unternehmer kann Ihnen dabei den Großteil der Arbeit abnehmen und sie transparent beraten. |

| Best Ager (50+) | • Wer Ende 40 oder Anfang 50 mit dem Sparen anfängt, hat deutlich weniger Zeit als ein Student oder Berufsanfänger. • Deshalb ist ein defensiveres Portfolio (z. B. Aktienfonds & Anleihen) bei der Fondsauswahl in vielen Fällen ratsam. • Das passende Finanzkonzept hängt aber auch bei “Best Ager” maßgeblich von der individuellen finanziellen Situation ab. • Das Gute ist: Mit einer Fondspolice bleiben sie maximal flexibel bei der Geldanlage. |

| Millionäre | • Millionäre in Deutschland verfügen durchschnittlich über ein Vermögen (Brutto) von circa drei Millionen Euro. • Viele legen ihr Geld als Betriebsvermögen an, setzen also auf Vermögensgegenstände in einem betrieblichen Kontext. • Weiterhin sind Immobilienanlagen bei Millionären sehr beliebt. • Um die Sicherheit sowie Renditechancen der Geldanlage zu erhöhen, ist ein passendes Finanzkonzept essentiell. |

| Pensionäre / Rentner | • Viele Senioren nehmen den Eintritt in die Rentenphase als einschneidend wahr, weil ein finanzieller Umbruch bevorsteht. • Um auch in dieser Lebensphase, das Geld sinnvoll anlegen zu können, braucht es ein Finanzkonzept. • Dazu gehört es, die finanzielle Situation zu analysieren, die Einkünfte aus der Rente abzusichern und Anlageziele zu bestimmen: Erst dann findet man die passende Geldanlage. |

| Kinder (Sparpläne) | • Eltern können für Ihre Kinder – quasi ab Geburt – Sparpläne einrichten – bei der Bank (ETF-Sparplan) oder bei einer Versicherung (ETF-Police). • Kinder profitieren logischerweise von sehr langen Sparhorizonten (50 bis 60 Jahren und mehr!). • Selbst mit kleinsten Beträgen, von etwa 25 bis 50 Euro monatlich, können so über lange Zeiträume nennenswerte Vermögen aufgebaut werden – dem Zinseszinseffekt sei Dank! |

Anlagestrategie und Fondsauswahl

Wenn Sie Ihr individuelles Finanzkonzept gefunden haben, können Sie sich eingehender mit der passenden Anlagestrategie und der konkreten Fondsauwahl (zumeist Aktien & Anleihen) beschäftigen.

Sie können sich natürlich auch auf Ihren unabhängigen Finanzberater oder auf die Ratschläge von Internetseiten verlassen. Oder Sie machen sich ein paar eigene Gedanken zu Ihrem Anlageportfolio. Denn das ist gar nicht so schwer.

Anlagestrategie(n)

Auch wenn es viele (mitunter erfolgreiche) Anlagestrategien gibt, entscheiden sich die meisten privaten Anleger:innen für Buy-and-Hold – die wohl erfolgreichste Strategie aller Zeiten.

Das Prinzip “Kaufen & Halten” ist einfach erklärt: Wer dieser Strategie folgt, stellt sich ein Portfolio aus Aktien (und evtl. anderen Assets) zusammen und hält seine Wertpapiere über den gesamten Anlagezeitraum. Der Clou dabei? Marktschwankungen oder Wirtschaftskrisen brauchen die Anleger:innen nicht zu kümmern. Auf lange Sicht gleichen sich die Schwankungen aus – und man erwirtschaftet Rendite.

Nico Hüsch über die Wahl der passenden Anlagestrategie

„Für Portfoliomanager:innen, institutionelle Anleger:innen und Finanzfachleute mag es in Ausnahmefällen machbar sein, dass sie Aktien oder sonstige börsennotierte Anlagen exakt zum richtigen Zeitpunkt kaufen bzw. verkaufen. Für private Anleger:innen, die weder über Profiwissen noch “Spielgeld” verfügen, raten wir definitiv davon ab, schneller als der Markt sein zu wollen. Market Timing ist in 98 % aller Fälle pures Glück und selbst wenn Sie einen “Geheimtipp” in einem Magazin gelesen haben: Der ideale Zeitpunkt, um einzusteigen, ist dann schon längst vorbeigezogen. Wer nicht schneller als der Markt sein will, setzt besser auf Buy-and-Hold und lässt den Faktor Zeit für sich arbeiten.„

Gut zu wissen: Für institutionelle Anleger:innen und Unternehmen kommen viele andere Anlagestrategien infrage. Für private Anleger:innen, die für das Alter vorsorgen oder ein Vermögen aufbauen wollen, bleibt der vergleichsweise risikoarme Buy-and-Hold-Ansatz das A & O.

>>> Mehr darüber erfahren Sie im Beitrag: Anlagestrategien 2024

Fondsauswahl

Wenn Sie sich Ihrer Anlagestrategie bewusst geworden sind, wählen Sie die richtigen Fonds aus. Sie sollten drei bis zehn verschiedene Fonds auswählen.

Gut zu wissen: Bei langen Anlagezeiträumen empfehlen wir prinzipiell eine Aktienquote von 100 % – zumindest wenn Ihr persönliches Risikoprofil und Ihre Vermögensverhältnisse dafür sprechen. Wenn Sie ein Portfolio wünschen, das weniger volatil ist, sollten Sie Anleihenfonds zu einem gewissen Prozentsatz hinzunehmen.

Bei der Fondsauswahl sollten Sie folgende Punkte beachten:

- Alle Ihre Fonds zusammen sollten dann entsprechend Ihrer zuvor gewählten Vermögensverteilung investieren. Dann stimmt Ihr Anlageportfolio.

- Das klingt komplizierter als es ist. Im Internet finden Sie gute Vergleichsmöglichkeiten.

- Sie können einzelne Fonds auswählen und alle zusammen als Portfolio betrachten. Das funktioniert zum Beispiel auf morningstar.de, capinside.com oder fondsweb.de.

- Achten Sie auf eine gute Bewertung durch die Ratingagenturen und auf die Fondsgröße, die mindestens 300 Millionen Euro verwaltetes Vermögen betragen sollte, damit ein echtes aktives Management möglich ist.

- Wenn Sie sich für passive ETF entschieden haben, finden Sie auf extraetf.com und finanzwesir.com eine gute Vorauswahl von kostengünstigen Fonds und ganzen Portfolios. Natürlich gibt es auch viele weitere vernünftige Informationsquellen.

- Auch diesen Schritt sollten Sie als unerfahrene:r Anleger:in nicht allein machen.

Nico Hüsch über Fondsauswahl

„Wenn Sie sich in die Thematik etwas einarbeiten, können Sie leicht einen Großteil der am Markt agierenden Versicherungsverkäufer als das entlarven, was sie eigentlich sind: Geldanlage-Amateure. Die Deutschen arbeiten im Jahr 1.647 Stunden, um Geld zu verdienen. Wieso beschäftigen sich nicht alle auch ein paar wenige Stunden im Jahr damit, ihr Geld sinnvoll anzulegen, um ihr Geld zu vermehren?„

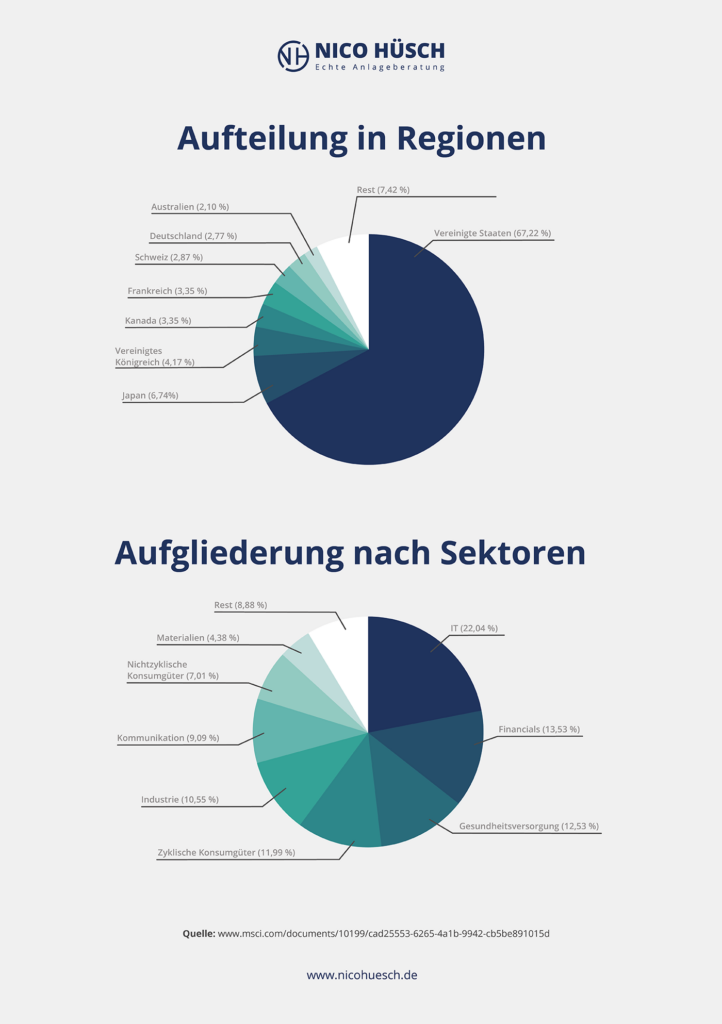

Warum Welt-ETFs zur Geldanlage 2024 nicht ausreichen

Kann ich die richtige Aufteilung meines Vermögens also nicht mit einem Welt-ETF erreichen? Kurz gesagt: Nein. Ein klassischer Welt-ETF wie der MSCI-World birgt insbesondere mit seiner Länder-Allokation ein gewisses Klumpenrisiko, da der USA-Anteil übertrieben hoch ist:

Länder- und Branchen-Allokation des MSCI-World Index

Welche Schwächen hat der MSCI-World bzw. Welt-ETFs?

Der MSCI-World hat als ETF-Portfolio viele Schwächen, denn der Index …

- gewichtet die asiatischen und afrikanischen Länder nach ihrer heutigen Wirtschaftsmacht (Marktkapitalisierung), obwohl das weltweite Bevölkerungswachstum nahezu zu 100 % auf diese beiden Kontinente zurückgeht.

- beinhaltet grundsätzlich keine Schwellenländer oder Entwicklungsländer – so würde ein entsprechender ETF in Wachstumsmärkte wie China, Indien oder Afrika nicht investieren.

- berücksichtigt fast nur große Unternehmen (Blue Chips), wenige mittlere (Mid Caps) und keine kleinen Unternehmen (Small Caps).

- gewichtet Unternehmen mit Sitz in den USA mit 60 % (Klumpenrisiko!).

Selbst, wenn man einen Schwellenländer ETF hinzunimmt, bleiben die beiden letztgenannten Probleme existent und Sie haben kein ausreichend diversifiziertes Portfolio.

Fazit: Eine echte Diversifikation über Regionen, Unternehmen und Branchen weltweit findet bei Welt-ETFs nicht statt.

>>> Mehr darüber erfahren Sie im Beitrag: ETF-Portfolio

Geld anlegen bis 2050+

Wenn Sie den weltgrößten Vermögensverwalter – Blackrock – fragen, welche Rolle Trends bzw. besser: Megatrend beim Geld anlegen spielen, erfahren Sie auf der Website folgendes:

“Megatrends beeinflussen (…) unsere Anlageentscheidungen – von den Unternehmen, Branchen und Ländern, in die wir investieren, bis zur Art und Weise, wie wir Chancen entdecken.”

Doch auf welche Trends können Sie setzen, wenn Sie bis 2050+ auf das richtige Pferd setzen wollen? Hier eine kleine Auswahl von unter Investoren heiß diskutierter Megatrends:

Megatrends 2024

- Automatisierung & Robotics

- Cyber-Security

- Elektromobilität

- Künstliche Intelligenz (AI)

- Wasserstoff

- Alternde Bevölkerung

- Digitalisierung

- Bevölkerungswachstum Schwellenländer

- Trinkwasser

- Vegane Ernährung

Nico Hüsch über Chancen bei Megatrends

„Es liegt in der Natur der Sache, dass es keine Garantien dafür gibt, welche Megatrends für Investoren die meisten Chancen bergen. Die gute Nachricht lautet: Mit einer Fondspolice bleiben Sie Ihr Leben lang flexibel und können Ihre Geldanlagen im Depot jederzeit – steuerfrei – umschichten. Dazu ein Beispiel: Wenn Sie jahrzehntelang in Elektromobilität investieren und sich abzeichnet, dass die Technologie von Wasserstoff ersetzt wird, schichten Sie ihre Aktien entsprechend um.„

Nachhaltige Geldanlagen – ein Megatrend?

Nachhaltige Geldanlagen liegen gewiss im Trend und werden mehr und mehr von Anleger:innen frequentiert. Jedoch muss man auf die Grenzen der Geldanlagen hinweisen: Viele sogenannte nachhaltige Finanzprodukte sind mehr Mogelpackung als wirklich nachhaltig, ökologisch, menschenfreundlich usw.

>>> Mehr dazu erfahren Sie im Ratgeber: Nachhaltige ETF: Ist grün auch grün genug?

Nico Hüsch über nachhaltige Geldanlagen

„Für ein ordentlich diversifiziertes Welt-Portfolio gibt es derzeit keinen verlässlichen Ansatz, um zu 100 % nach Nachhaltigkeitskriterien zu investieren. Wir kombinieren die ESG-Kriterien aus unserer professionellen Fondssoftware mit den anderen Nachhaltigkeitsprofilen am Markt. In den kommenden Jahren kann die Finanzbranche durch einheitlichere Kriterien und unabhängige Prüfungen das nachhaltige Investieren vereinfachen. Ob die Branche diesen Weg gehen wird, kann ich derzeit nicht sagen. Wir können die derzeit bestmögliche Lösung anbieten, aber 100 % grün ist das Ganze nicht und wird es vermutlich auch nie sein. Dennoch bleibt es eine sinnvolle Alternative zu klassischen Investments.„

Fazit zur Geldanlage 2024

Für diesen umfassenden Artikel zum Thema Geldanlage 2024 braucht der Leser einen langen Atem. Deshalb gibt es hier nochmal die Zusammenfassung der wichtigsten Aspekte.

Geld anlegen 2024? Darauf kommt es an:

- Ermitteln Sie Ihre persönliche Lebenssituation: Wie viel Geld können Sie sparen? Haben Sie offene Schulden? Welche Sparziele wollen Sie erreichen? Wie lange möchten Sie Geld anlegen? usw.

- Kümmern Sie sich um ein passendes Finanzkonzept: Ziehen Sie mittelfristige & langfristige Sparziele in Betracht und kümmern Sie sich um eine Vermögensabsicherung (via Versicherungen).

- Sparen Sie über einen langen Zeitraum: Egal ob Sparplan oder Einmalanlage – entscheidend für Ihren finanziellen Erfolg ist am Ende der Anlagehorizont. 15 Jahre und mehr – das bringt Rendite!

- Entscheiden Sie sich für eine Fondpolice (statt Sparplan): Damit bleiben Sie mit Ihrer Geldanlage bis ins hohe Alter flexibel und sparen eine Menge Steuern.

- Lassen Sie sich beraten – am besten von einem unabhängigen Finanzberater: Ein unabhängiger Finanzberater ist nicht gebunden an Banken oder Versicherungen. Das bedeutet mehr Transparenz für Sie – und überdies sind viele Erstberatungen für Sie kostenlos & unverbindlich.

FAQs – Wichtige Fragen kurz erklärt

Gut zu wissen: Die Effektivkostenquote gibt an, um wie viel Prozent sich die Rendite, die Sie mit Ihrer Geldanlage erwirtschaften, über die gesamte Laufzeit reduziert.

Geldanlage mit der Nico Hüsch GmbH (Theorie)

Die Erarbeitung eines sinnvollen Portfolios aus guten Fonds ist kein Hexenwerk! Ganz ehrlich: Wie wir eine Fondsauswahl erarbeiten? Zuerst müssen wir uns eine gewisse Fondsauswahl erarbeiten.

Die Fondsauswahl der Nico Hüsch GmbH

Dafür wählen wir aus den ca. 40.000 Fonds weltweit 30 verschiedene folgendermaßen heraus:

- Über ein Computerprogramm filteren wir aus allen Fonds diejenigen raus, die ein Anlagevolumen von unter 300 Millionen Euro haben, die keine Top-Ratings haben, die eine unterdurchschnittliche Rendite haben, die eine überdurchschnittliche Volatilität haben, die nicht seit mindestens 5 Jahren das gleiche Managementteam haben, die zu kompliziert sind, und so weiter.

- Am Ende bleiben etwa 100 Fonds übrig, die wir uns einmal im Jahr, zwischen Weihnachten und Neujahr, detailliert anschauen. Wir entscheiden uns schließlich für etwa 30 Fonds, die uns persönlich überzeugt haben und in die wir auch persönlich unser Geld investieren würden.

- Diese 30 Fonds unterscheiden sich in ihren Strategien, der investierten Wirtschaftsregion der Welt, dem Anlagestil und den präferierten Branchen.