Ein Multi-Asset-Portfolio zeichnet sich insbesondere durch eine diversifizierte Anlagestrategie aus, die ein ausgewogenes Risiko-Rendite-Verhältnis mit geringen Schwankungen anstrebt. Damit unterscheidet es sich grundlegend von einem reinen, volatileren Aktienfonds-Portfolio (Volatilität = Schwankungsgrad).

Multi-Asset-Portfolio – Das Wichtigste in Kürze:

- Diversifikation: Ein Multi-Asset-Portfolio kombiniert Aktien, Anleihen, Geldmarktinstrumente und potenziell auch Rohstoffe, Immobilien sowie alternative Anlagen wie Kryptowährungen, Hedgefonds oder Private Equity, um Risiken zu minimieren und Renditechancen zu erhöhen.

- Unser Ansatz: Wir legen für unsere Kunden einen klaren Fokus auf schwankungsarme Kapitalmärkte – aktuell insbesondere den Geldmarkt und Anleihenmarkt – und einer Aktienquote von mindestens 10 % bis maximal 80 %, je nachdem wie defensiv oder offensiv das Portfolio sein soll.

- Werterhaltende Anlagestrategie: Das Portfolio – aus aktiven Fonds und ETFs – ist darauf ausgelegt, Ihr Kapital zu bewahren und durch eine effektive Anlagestrategie eine Renditeerwartung von etwa 4 % bis 6 % nach Fondskosten zu erreichen.

- Kosten: Die Kostenstruktur ist klar und einfach. Sie zahlen eine jährliche Kontogebühr von 45 Euro bei einer Kooperationsbank und eine Servicegebühr von maximal 1,19 % inkl. Mehrwertsteuer.

- Verzicht auf Ausgabeaufschläge: Wir setzen auf Transparenz und Fairness bei den Anlagekosten. Aus diesem Grund verzichten wir auf Ausgabeaufschläge sowie versteckte Rückvergütungen (sog. Kickbacks) und bieten Ihnen ausschließlich Clean Share Chargen an.

- Anpassungsfähigkeit: Als Ihr Vermögensverwalter passen wir die Gewichtung kontinuierlich an, um auf marktbezogene Veränderungen reagieren zu können: wenn z. B. die Zinsen wieder fallen, schichten wir gerne um – und das ohne signifikante Mehrkosten für Sie!

Multi-Asset-Portfolio – passend zu Ihrer finanziellen Lage

„Unabhängig von Ihrer finanziellen Lage ermöglichen wir sowohl Einmalanlagen als auch regelmäßige Sparraten. Die konzeptionelle Basis stellt ein Notgroschen in Höhe von mindestens drei Monatsausgaben (Netto) dar. Darüber hinaus bestehendes Kapital kann in einem Multi-Asset-Portfolio die Verbindung zwischen Sicherheit und Wachstumspotenzial darstellen.”

Definition: Multi-Asset-Portfolio

Nach den vielen Krisen der letzten Jahre hat eine Anlagestrategie in jüngster Zeit an Popularität gewonnen: das Multi-Asset-Portfolio.

Bevor wir uns auf dieser Seite vertieft mit den Vorteilen und Besonderheiten dieser Anlageform beschäftigen, ist es wichtig, einige grundlegende Fragen zu klären:

- Was genau versteht man unter einem Multi-Asset-Portfolio?

- Inwiefern unterscheidet es sich von einem Aktienfonds-Portfolio?

- Was erhoffen sich Anleger von mehreren Assetklassen im Portfolio?

Was ist ein Multi-Asset-Portfolio?

Ein Multi-Asset-Portfolio stellt eine umfassende Anlagestrategie dar, die darauf abzielt, durch die Diversifikation über verschiedene Anlageklassen das Risiko zu minimieren und gleichzeitig die Chancen auf Rendite zu erhöhen.

Im Gegensatz zu einem reinen Aktienfonds-Portfolio, welches ausschließlich in Aktien investiert – und das breit gestreut über die weltweiten Märkte und alle Unternehmensgrößen –, kombiniert ein Multi-Asset-Portfolio eine breitere Palette von Anlageinstrumenten.

Diese umfassen typischerweise:

- Aktien

- Anleihen

- Geldmarktinstrumente

- Rohstoffe

- Immobilien

- Kryptowährungen

- Alternative Anlagen (z. B. Hedgefonds oder Private Equity)

- u.v.m.

Inwiefern unterscheidet es sich von einem Aktienfond-Portfolio?

Der zentrale Unterschied zu einem reinen Aktienfonds-Portfolio liegt in der grundlegenden Anlagephilosophie:

Während ein reines Aktienportfolio stark von den Schwankungen der Aktienmärkte abhängig ist und höhere potenzielle Renditen bei entsprechend höherem Risiko anstrebt, zielt ein Multi-Asset-Portfolio auf Risikostreuung durch negativ korrelierende Anlageklassen ab.

Korrelationseffekte nutzen?

Anleger investieren in verschiedene Assetklassen, um das Risiko zu minimieren und in schlechten Marktphasen (z. B. Krisen) nicht zu viel zu verlieren. Da manche Assets negativ korrelieren (z. B. Aktien & Rohstoffe), erstellen Anleger ein Multi-Asset-Portfolio, um mögliche Verluste abzufedern und in guten wie schlechten Marktphasen optimal aufgestellt zu sein.

Diese Diversifikation soll die Volatilität des Portfolios verringern und die Ertragsstabilität über verschiedene Marktzyklen hinweg verbessern.

Was nutzt ein Multi-Asset-Portfolio?

In Zeiten von Aktienmarktturbulenzen nehmen Anleihen eine stabilisierende Funktion ein, da sie i.d.r. weniger volatil sind und regelmäßige Erträge in Form von Zinsen generieren.

Geldmarktinstrumente bieten Liquidität und Sicherheit für kurzfristige Anlagehorizonte. Diese Investments (z. B. in Festgeld) sind stark abhängig von der Zinspolitik der Zentralbanken und sollten regelmäßig auf Ihre Sinnhaftigkeit überprüft werden.

Immobilien und Rohstoffe können als Inflationsschutz dienen. Viele Rohstoffe korrelieren überdies negativ mit Aktien. Immobilien hingegen eröffnen das Potenzial für Kapitalwachstum oder Einkommen durch Mieteinnahmen bzw. Preissteigerungen.

Die strategische Verteilung muss Ihnen zusagen

„Die strategische Allokation in einem Multi-Asset-Portfolio wird i.d.r. auf Basis der individuellen Risikotoleranz, Anlageziele und Zeithorizonts bestimmt. Unsere Kunden entscheiden die Verhältnisse ihrer Anlage selbst, mit uns als Informationssäulen an ihrer Seite. Denn unabhängig von unserer Beratung – muss am Ende das Bauchgefühl stimmen.“

Multi-Asset-Portfolio: Ihre Vorteile auf einen Blick

Multi-Asset-Portfolios stellen eine attraktive Option für Anleger dar, die eine ausgewogene und diversifizierte Anlagestrategie verfolgen möchten, um ihre finanziellen Ziele zu erreichen.

Die wichtigsten Vorteile für Sie als Anleger lauten wie folgt:

| Weniger Risiko | Mehr Fexibilität |

|---|---|

| Ein Multi-Asset-Portfolio reduziert das Gesamtrisiko sowie die Volatilität durch breite Streuung in verschiedene Assetklassen. | Multi-Asset-Portfolios bieten Flexibilität für die Anpassung der Portfoliozusammensetzung an veränderte Marktbedingungen. |

| Krisensichere Renditen | Breite Anlagestrategie |

|---|---|

| Multi-Asset-Portfolios ermöglichen oft stabilere Renditen, indem sie Risiken ausgewogener steuern und mögliche Verluste abfedern. | Sie erhalten eine Mischung von mehreren Anlageklassen in einem einzigen „Produkt”, das eine breite Palette abdeckt. |

>>>Mehr erfahren im Ratgeber über: Anlagestrategien

Welche Anlageklassen hat das Multi-Asset-Portfolio der Nico Hüsch GmbH?

Das Multi-Asset-Portfolio der Nico Hüsch GmbH, das speziell auf mittelfristige Sparziele ausgerichtet ist, ist ein defensives oder auch offensives Depot mit folgendem Ansatz: Die darin enthaltenen Anleihen, Geldmarktfonds und Mischfonds sorgen für eine ausgewogene Mischung aus weniger volatilen Geldanlagen.

Die genaue Aufteilung (z. B. 50/25/25 oder 33/33/33) entscheiden Sie selbst: Je höher Ihre Aktienquote am Ende ausfällt, desto offensiver wird das Portfolio.

Inhalte des Multi-Asset-Portfolios (Bank-Depot)

Das Multi-Asset-Depot, das wir intern als Mischfonds-Portfolio bezeichnen, fokussiert sich besonders auf Anlageklassen, die traditionell durch geringere Schwankungen gekennzeichnet sind.

Dies beinhaltet:

- Geldmarkt: Hierzu zählen Investitionen in Tagesgeld-Konten und Geldmarktfonds, die eine hohe Liquidität und geringe Volatilität bieten. Im Jahr 2024 wurde mit der Integration eines Geldmarktfonds, der stabile 4 % Rendite erwirtschaftet, das Portfolio im Bereich der kurzfristigen Geldanlagen erweitert.

- Anleihenmarkt: Dazu gehören Aktienanleihen, Optionsanleihen, Unternehmensanleihen und Wandelanleihen. Anleihen dienen als stabilisierende Komponente im Portfolio und können auch in schwankungsanfälligen Zeiten stetige Erträge liefern.

- Aktienquote: Die Aktienquote im Portfolio beträgt zw. 10 % und 80 % des investierten Kapitals, um das Risiko kontrolliert zu halten und dennoch von Wachstumschancen am Aktienmarkt zu profitieren. Je nachdem, wie offensiv oder defensiv das Portfolio erstellt wird, verschiebt sich auch die Renditeerwartung.

- Rohstoffe: Einer der Mischfonds im Portfolio enthält ausgewählte Rohstoffe, um von deren potenzieller Wertstabilität in unterschiedlichen Marktphasen zu profitieren.

- [Immobilien]: Wir haben uns ganz bewusst gegen Immobilienfonds entschieden, weil wir darin keinen Mehrwert für unsere Kunden erkennen. (Warum, lesen Sie weiter unten.)

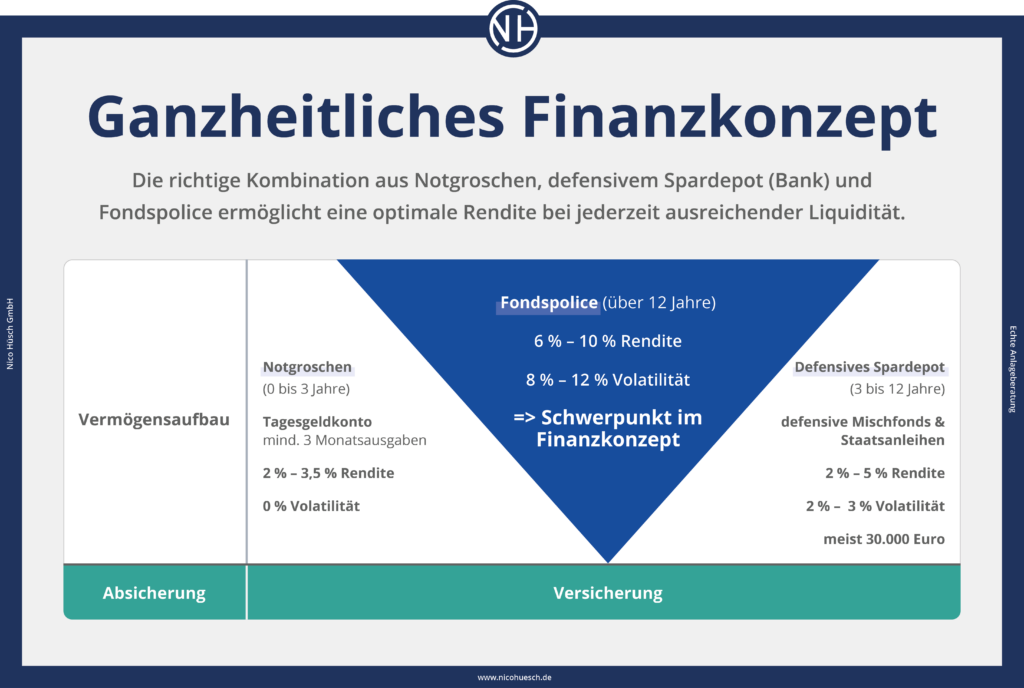

Ein Baustein im ganzheitlichen Finanzkonzept

„Das Multi-Asset-Depot ist nur ein Teil des ganzheitlichen Finanzkonzepts für unsere Kunden. Es ergänzt den Notgroschen für kurzfristige Liquidität, die renditeorientierte Fondspolice für langfristiges Wachstum und – bei Bedarf – wenige sorgfältig ausgewählte Versicherungen zur Absicherung des Vermögensaufbaus. Jeder Baustein trägt dazu bei, die individuellen Anlageziele und die Risikotoleranz unserer Kunden zu berücksichtigen und ein maßgeschneidertes Finanzkonzept zu erstellen, das auf langfristigen Erfolg ausgerichtet ist. (Dazu erfahren Sie weiter unten mehr)“

Besonderheiten unseres Multi-Asset-Depots

Die strategische Allokation und das kontinuierliche Management bilden das Herzstück unseres Multi-Asset-Portfolios. Durch die ausgewogene Mischung und professionelle Betreuung wird ein solides Fundament für den mittelfristigen Vermögensaufbau bzw. den Kapitalerhalt unserer Kunden geschaffen, das sowohl Sicherheit als auch Wachstumspotenzial bietet.

- Werterhaltung: Ziel ist es, mittelfristig nach Fondskosten und Kaufkraftverlust (Inflation) einen Werterhalt des Kapitals zu sichern und moderate Renditen zu erwirtschaften. Dabei ist Ihnen auch eine gewisse Flexibilität gegeben, um auf Marktveränderungen reagieren zu können.

- Transparente Kostenstruktur: Die Nico Hüsch GmbH setzt auf eine transparente und faire Kostenpolitik. Ausgabeaufschläge werden vollständig rabattiert, und es wird auf versteckte Kosten verzichtet, indem ausschließlich Clean Share Chargen für den Kauf von Fonds angeboten werden.

- Zusammenarbeit mit Banken: Für die Eröffnung und Verwaltung des Depots haben wir Partnerschaften mit diversen Banken, die eine günstige und zuverlässige Depotführung gewährleisten.

- Kombination mit dem Notgroschen: Das Multi-Asset-Depot und der Notgroschen ergänzen einander, um sicherzustellen, dass stets eine der beiden Anlagen positive Renditen erwirtschaftet.

Clean Share Chargen – für effiziente Kosten

„Clean Share Chargen bezeichnen Fondsanteile ohne eingebettete Vertriebsprovisionen oder Verwaltungsgebühren, die üblicherweise an Vermittler oder Berater gezahlt werden. Damit eliminieren wir also versteckte Vertriebsprovisionen und senken die Gesamtkosten. Das führt nicht nur zu einer transparenten Kostenstruktur, sondern verbessert auch die Netto-Rendite unserer Kunden. So holen wir gemeinsam das Beste aus den Anlagen unserer Kunden heraus.“

Einordnung in Ihr Finanzkonzept

Das Multi-Asset-Depot und die anderen Bausteine unseres Finanzkonzepts ermöglichen es unseren Kunden, ein ausgewogenes und diversifiziertes Portfolio zu entwickeln.

Sie bieten eine solide Basis für den Vermögensaufbau und stellen sicher, dass unsere Kunden gut aufgestellt sind, um ihre finanziellen Ziele zu erreichen und gleichzeitig die Risiken zu minimieren.

Ein ganzheitliches Finanzkonzept setzt auf mindestens drei Bausteine, um eine ausgewogene und zielorientierte Anlagestrategie zu gewährleisten:

- Notgroschen: Ein unverzinsliches Polster für unerwartete Ausgaben, wie eine kaputte Waschmaschine, sichert Ihre Liquidität, ohne dass Sie auf Ihre langfristigen Investments zugreifen müssen und dabei im schlimmsten Fall viel Geld verlieren.

- Bankdepot: Für mittelfristige Sparziele, die über 3 bis 12 Jahre angelegt werden. Diese Gelde sind in unserem Multi-Asset-Depot schnell verfügbar und schützen vor Inflation, ohne zu hohe Renditen (ca. 4 % bis 6 % nach Fondskosten) und ohne zu hohe Risiken.

- Fondspolice: Langfristige Anlagen mit dem Ziel der Renditemaximierung (meist zur Altersvorsorge), wobei deutliche steuerliche Vorteile genutzt und sehr flexibel auf Marktentwicklungen reagiert werden kann.

- [Versicherungen]: Versicherungen dienen ggf. der Vermögensabsicherung und stellen sicher, dass der langfristige Vermögensaufbau nicht durch unerwartete Ereignisse wie z. B. Krankheit oder Berufsunfähigkeit gefährdet wird.

>>>Mehr dazu erfahren Sie im Ratgeber: Finanzkonzept

Das Multi-Asset-Portfolio ist darauf ausgerichtet, die Brücke zwischen der kurzfristigen Liquidität des Notgroschens und der langfristigen Wachstumsorientierung der Fondspolice zu schlagen – mit einem Fokus auf weniger schwankungsanfällige Kapitalmärkte für mittelfristige Sparziele.

Stabilität im Portfolio?

Die strategische Kombination aus Geldmarktprodukten, Anleihen, Aktien und Rohstoffen, ergänzt durch eine bewusst niedrig gehaltene Aktienquote, sichert nicht nur die Stabilität des Portfolios in volatilen Marktphasen, sondern schafft auch die Voraussetzung für eine kontinuierliche Vermögensentwicklung.

Welche Anlageklassen gibt es noch?

Neben den bereits erörterten Kernanlageklassen unseres Multi-Asset-Portfolios, wie Geldmarktprodukten, Anleihen, Aktien und Rohstoffen, existiert eine Vielzahl weiterer Anlageoptionen, die Investoren zur Diversifizierung und Optimierung ihres Portfolios nutzen können.

Wir möchten Ihnen hier einen kurzen Einblick in zusätzliche Anlageklassen geben, die neben unseren Kerninvestments stehen (können):

- Kryptowährungen: Als neuer Stern am Anlagehimmel ziehen Kryptowährungen viel Aufmerksamkeit auf sich. Aufgrund ihrer hohen Volatilität brauchen Anleger wirklich starke Nerven. Von mehr als 5 % im Portfolio raten wir grundsätzlich ab.

- Alternative Investments: Hierzu zählen innovative Anlageformen wie Private Equity und Hedgefonds. Sie zeichnen sich durch ihre geringe Korrelation zu traditionellen Märkten aus, sind aber für private Anleger oft zu teuer und überdies schwer zu durchblicken.

- Kunst und Sammlerstücke: Investitionen in physische Werte wie Kunstwerke oder seltene Sammlerstücke öffnen eine Tür zu langfristigen Wertsteigerungen. Sie erfordern jedoch spezifisches Wissen und eine nicht unwesentliche Leidenschaft für die jeweilige Sammelkategorie.

- P2P-Kredite (Peer-to-Peer): Die digitale Vergabe von Krediten an Privatpersonen oder Unternehmen über Plattformen bietet attraktive Renditechancen. Dieser Sektor verlangt jedoch nach einem bewussten Umgang mit dem inhärenten Kreditrisiko.

Wissensbasierte Entscheidungen treffen

„Die Entscheidung für oder gegen eine dieser Anlageklassen sollte stets auf einer umfassenden Analyse und einer klaren Strategie basieren. Auf unserer Webseite finden Sie einen detaillierten Ratgeber über Assetklassen und weitere Analysen, die Ihnen helfen, die Eigenschaften und Risiken jeder Anlageklasse zu verstehen.“

Warum verzichten wir auf Immobilien im Portfolio?

Die Nico Hüsch GmbH hat sich bewusst gegen die Aufnahme von Immobilien in unser Multi-Asset-Portfolio entschieden. Diese Entscheidung gründet auf einer tiefgehenden Analyse und mehreren Schlüsselfaktoren, die wir Ihnen hier transparent aufschlüsseln möchten:

- Emotionale vs. finanzielle Investition: Oftmals werden Immobilien aufgrund ihres emotionalen Wertes als sichere Anlagen angesehen. Doch bei einer objektiven Betrachtung der finanziellen Erträge und Risiken schneiden sie im Vergleich zu anderen Anlageklassen nicht immer besser ab.

- Illiquidität und Inflexibilität: Immobilien sind durch ihre Natur illiquide Anlagen, die weder schnell noch einfach verkauft werden können. Diese Eigenschaft steht im Widerspruch zu dem Bedürfnis unserer Kunden nach Flexibilität in ihrer Anlagestrategie.

- Rendite im Vergleich zu Aktien: Historische Daten zeigen, dass Aktien im Durchschnitt höhere Renditen als Immobilien erzielen. Angesichts dieses Unterschieds priorisieren wir Anlageklassen mit dem Potenzial für höhere Erträge.

- Hohe Kosten und Barrieren: Die hohen Anschaffungs- und Instandhaltungskosten von Immobilien, kombiniert mit steuerlichen Nachteilen, machen sie zu einer weniger attraktiven Option für unser breit gefächertes Kundenportfolio.

- Marktschwankungen und geografische Risiken: Die Anfälligkeit des Immobilienmarkts für lokale und regionale Schwankungen erhöht das Risiko einer Investition in diese Anlageklasse.

- Politische Risiken: Die zunehmenden, teils gerechtfertigten Auflagen, wie z. B. die Einhaltung neuer Umwelt-Standards, und die laufende rechtliche Besserstellung von Mieteransprüchen, erhöhen den Verwaltungsaufwand und machen Immobilieninvestitionen aus Renditegesichtspunkten wieder unattraktiver.

- Selbstnutzung vs. Vermietung: Die Idee, dass die Mietzahlungen auch als Kreditraten dienen könnten, ignoriert oft notwendige Rücklagen für Renovierungen und Instandhaltung, die langfristige finanzielle Verpflichtungen darstellen.

Die Vorteile einer diversifizierten Anlagestrategie

Unser Fokus liegt auf der Schaffung eines ausgewogenen, diversifizierten Portfolios, das unseren Kunden Sicherheit und attraktive Renditen bietet. Durch die Konzentration auf weniger volatile Anlageklassen wie Anleihen, Geldmarktfonds und einer Aktienquote zwischen 10 % und maximal 80 % stellen wir sicher, dass unsere Kunden von den positiven Effekten einer professionellen Risikostreuung profitieren.

Immobilien im Portfolio?

Immobilien in einem Anlageportfolio können unter bestimmten Umständen sinnvoll sein, etwa als Teil einer größeren, diversifizierten Geldanlage. Dennoch haben unsere Analysen und Erfahrungen gezeigt, dass die spezifischen Herausforderungen von Immobilieninvestitionen die potenziellen Vorteile für unsere Zielgruppe i.d.r. nicht aufwiegen.

Unser Anspruch: Ihr Vermögensaufbau im Fokus

„In den letzten 10 Jahren hat sich in unserem Kundenstamm ein großer Wandel vollzogen, der zeigt, dass Immobilien als Geldanlage für viele Menschen immer unattraktiver geworden sind. Die strategische Entscheidung, Immobilien außen vorzulassen, spiegelt unser Engagement wider, im besten Interesse unserer Kunden zu handeln. Unser Ziel ist es, durch maßgeschneiderte Anlagestrategien und eine klare Fokussierung auf Diversifikation und Risikomanagement den langfristigen finanziellen Erfolg unserer Kunden zu unterstützen. In unserem Multi-Asset-Portfolio finden unsere Kunden eine sorgfältig kuratierte Auswahl an Anlageklassen, um ihnen eine transparente, flexible und renditestarke Anlagelösung anzubieten.“

Beispiel: Ein echtes Kundenportfolio der Nico GmbH

In den letzten zehn Jahren, von 2014 bis 2024*, hat sich das aktuell von uns präferierte Multi-Asset-Portfolio als eine solide Anlagestrategie bewährt. Anhand eines echten Kundenportfolios möchten wir die Zusammensetzung und die Wertentwicklung dieses Ansatzes verdeutlichen.

*historische Rückbetrachtung; Gründung Nico Hüsch GmbH in 2019

Das Portfolio setzt sich aus folgenden Anlageklassen zusammen, die eine breite Diversifikation und eine ausgewogene Risiko-Rendite-Struktur gewährleisten:

Zusammensetzung des Wertpapierdepots:

- Aktienfonds All Cap: Der ETF mit der größten Streuung bildet in diesem Kunden-Beispiel mit einem Anteil von 25 % und einem Depotwert von 25.000 Euro die Basis für Wachstum und Diversifikation weltweit.

- Geldmarktfonds: Der Geldmarktfonds macht mit 50 % des Portfolios den größten Anteil aus, was 50.000 Euro entspricht, und bietet hohe Liquidität sowie geringe Volatilität.

- Mischfonds defensiv: Der defensive Mischfonds fügt dem Portfolio mit einem Anteil von 12,5 % und einem Wert von 12.500 Euro eine defensive Komponente hinzu.

- Anleihenfonds gemischt: Der Rentenfonds (Anleihenmarkt) rundet das Portfolio ab, ebenfalls mit einem Anteil von 12,5 % und einem Wert von 12.500 Euro.

Wertentwicklung von 2014 bis 2024

Über den Zeitraum von zehn Jahren hat das Portfolio eine solide Entwicklung gezeigt. Der Gesamtwert stieg von 100.000 Euro (Jan. 2014) auf 155.000 Euro (März 2024). Diese Wertsteigerung entspricht einer jährlichen Wachstumsrate von 4,43 % bei einer Volatilität von 4,75 %.

Insbesondere der Aktien ETF trug mit einer Performance von 10,28 % im Jahr 2023 und 12,89 % im Jahr 2024 maßgeblich zu diesem Ergebnis bei.

Warum ist der Geldmarktfonds lediglich ein grüner Strich?

Der Grund, warum der Geldmarktfonds im Portfolio lediglich als ein grüner Strich erscheint, ist, dass dieser Fonds mit einer aktuellen durchschnittlichen Rendite von etwa 4 % erst zum Ende des ersten Quartals 2022 so richtig interessant wurde.

Er wurde als direkte Reaktion auf die Leitzinsänderungen der Europäischen Zentralbank (EZB) und der amerikanischen Federal Reserve (FED) in unsere Anlagestrategie aufgenommen.

Zwischen Mai 2022 und März 2024 erzielte dieser Geldmarktfonds eine durchschnittliche Rendite von 4,49 %, wie Sie hier sehen können:

Wir haben ihn deshalb in unser Multi-Asset-Portfolio aufgenommen, um unseren Anlegern eine attraktive Anlageoption unter den neuen Zinsbedingungen zu bieten und das Portfolio an die veränderte Marktumgebung anzupassen.

Fazit: Multi-Asset-Portfolio – Wir unterstützen Sie gerne bei der Umsetzung

Das Konzept des Multi-Asset-Depots ist es, in Kombination mit dem Notgroschen stets eine positive Rendite zu erzielen – selbst in Zeiten, in denen die Leitzinsen und damit die Renditen für sichere Anlagen niedrig sind. Diese Strategie hat sich besonders nach der Leitzinsanhebung 2023 in den USA sowie der EZB und der darauffolgenden Marktveränderung bewährt.

Durch die Einführung eines Geldmarktfonds zum Jahresbeginn 2024 wurde unser Multi-Asset-Portfolio um eine weitere Anlageklasse ergänzt, die schwankungsfrei etwa 4 % Rendite erwirtschaftet und somit eine attraktive Option für kurzfristige Geldanlagen bietet.

Synergieeffekte für eine optimale Rendite

„Das Multi-Asset-Depot bei der Bank bildet zusammen mit dem Notgroschen und der Fondspolice die Grundlage für eine sichere und renditeorientierte Anlagestrategie. Es ist speziell darauf ausgerichtet, mittelfristige Ziele zu unterstützen und dabei ein Höchstmaß an Sicherheit zu gewährleisten. Es kann defensiv genutzt werden (geringe Aktienquote), kann aber auch renditeorientiert sein (höhere Aktienquote), das ist kundenindividuell. Durch die Investition in weniger volatile Kapitalmärkte wie den Geldmarkt, Anleihen und defensive Mischfonds bietet es einen stabilen Anker in jedem Finanzportfolio. Wir unterstützen Sie gerne bei der Umsetzung.“