Der Begriff Emerging Markets ist streng genommen nicht genau definiert. Die meisten Anleger verstehen unter einem Emerging Markets ETF einen Aktienfonds, der in sogenannte Schwellenländer investiert.

Diese Länder gehören offiziell zwar noch zu den Entwicklungsländern, befinden sich aber auf der „Schwelle“ zum Industrieland. Die Übersetzung aus dem Englischen ist etwas holprig. Übrigens: Die verschiedenen Finanzdienstleister wie MSCI oder FTSE definieren vereinzelte Länder unterschiedlich und ordnen sie somit anderen Indices zu.

Der Hintergrund ist der, dass ein klassischer Welt-ETF – wie der MSCI World – nur in Industrieländer – sogenannte Developed Markets – investiert. Anleger fügen daher ihrem Portfolio gerne einen Emerging Markets ETF hinzu, um mehr Prozent (bis zu 98 %) des Weltaktienmarktes abzudecken und damit breiter zu diversifizieren. Der MSCI World allein deckt nur circa 85 % ab.Welche Chancen & Risiken die Emerging Markets ETFs aufweisen und wie ein breit diversifiziertes Portfolio in die ganze Welt aussehen kann, besprechen wir im Folgenden.

Definition: Was sind Emerging Markets (ETFs)?

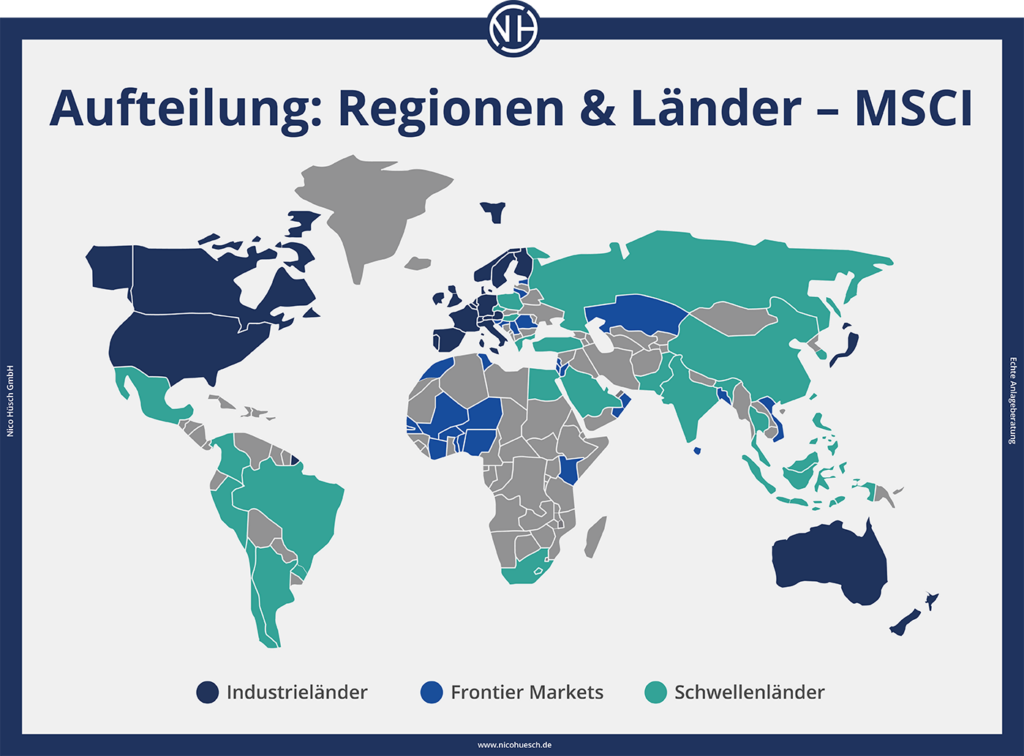

Um die Aufteilung der Welt in verschiedene invertierbare Märkte nachzuvollziehen, schauen Sie sich am besten folgende Weltkarte von einem der größten Indexanbieter – MSCI – an:

Dieser Definition folgend gibt es drei Märkte, in die Sie investieren können:

- Developed Markets: Industrieländer (blau)

- Emerging Markets: Schwerpunkt auf Schwellenländer (orange)

- Frontier Markets : Entwicklungsländer (grün)

Gut zu wissen: Die grauen Flecken auf der Karte sind für ausländische Investoren nicht zugänglich. Das bedeutet, dass private Anleger in diese Märkte nicht ohne Weiteres investieren können.

Developed Markets

Je nachdem welcher Einteilung man folgt – manche Analysten werten z. B. China als Industrieland –, gibt es nach MSCI 23 Industrieländer. In diese Developed Markets investieren Anleger z. B. mit dem MSCI World ETF. Mit diesem ETF decken diese dann circa 86 % des gesamten Weltaktienmarktes ab.

Gut zu wissen: Der Weltaktienmarkt meint die Summe aller investierbaren Aktien weltweit. Die Idee dahinter: Wer möglichst in den gesamten Weltaktienmarkt – am besten über lange Zeiträume – investiert, verringert das Risiko und erhöht gleichzeitig die Chancen auf eine sichere Rendite. Salopp gesagt: Man investiert in die gesamte, “stets wachsende” Weltwirtschaft.

Emerging Markets

Die Emerging Markets (Schwellenländer) umfassen etwa 24 Länder und bilden circa 13 % des Weltaktienmarktes ab.

Nun rechnen wir zusammen: Investiert man in einen Welt-ETF mit Industrieländern und in einen zweiten ETF mit Schwellenländern, deckt man insgesamt bis zu 98 % des Weltaktienmarktes ab.Wer einen ETF auf den MSCI ACWI All Cap Index erwirbt, kann damit sogar bis zu 99 % des Weltaktienmarktes abdecken.

Gut zu wissen: Die Frontier Markets umfassen zwar circa 29 Länder, bilden aber nur etwa 1 % des Weltaktienmarktes ab. Deshalb werden sie auch von vielen Investoren vernachlässigt.

Aufteilung der Welt in investierbare Märkte (MSCI)

Vergleichen Sie zu alldem auch folgende Grafik. Eine bessere Auflösung finden Sie unter folgendem Link: MSCI World Indizes auf verschiedene Weltregionen

Warum in Emerging Markets ETF investieren?

Wie erwähnt sind die Emerging Markets schwierig zu definieren: Mitunter werden sie z. B. als “Take-off-Countries” bezeichnet. Damit wollen Analysten verdeutlichen, dass diese Schwellen- & Entwicklungsländer sich in einem fortschreitenden Prozess der Industrialisierung befinden und ein großes Wachstumspotenzial bergen.

Gut zu wissen: Der Begriff Emerging Markets bezeichnet für ETF-Anleger also Aktienmärkte in Schwellen- & Entwicklungsländern. Die meisten dieser Länder weisen ein starkes Bevölkerungswachstum auf – oft verbunden mit einem großen Wirtschaftswachstum. Beide Faktoren ziehen ausländische Investoren an, die dort ihr Kapital anlegen und vermehren wollen.

Emerging Markets ETF – Vorteile und Nachteile

Wie bei jeder Geldanlage sind große (Rendite-)Chancen stets mit hohen Risiken verbunden. Und so lauten die Vorteile und Nachteile bei einem Investment in die Emerging Markets wie folgt.

| Vorteile (Chancen) | Nachteile (Risiken) |

|

|

|

|

|

|

|

|

|

|

Gut zu wissen: Trotz aller genannten Risiken gibt es für die führenden Analysten der großen Indexanbieter keine Zweifel: Die Emerging Markets werden das globale Wachstum im 21. Jahrhundert entscheidend prägen.

Emerging Markets ETF im Portfolio

Wie viel Emerging Markets – prozentual – sollten dann idealerweise in ein zukunftsfähiges ETF-Portfolio? Beliebt bei vielen ETF-Anlegern ist ein 70/30-Portfolio: 70 % Industrieländer und 30 % Schwellenländer. Doch entspricht eine solche Verteilung auch den Wachstumsprognosen?

Weltweites BIP – heute und in Zukunft

Laut aktuellen Daten des IWF machen die Schwellenländer heute – im Jahr 2024 – in etwa 40 % des weltweiten BIP aus und die Industrieländer 60 %. Die Prognosen gehen derzeit aber davon aus, dass sich dieser Trend bis 2035 umkehrt: Bis dahin würden Schwellenländer 60 % des globalen BIP ausmachen – und die Industrieländer nur noch 40 %.

Emerging Markets ETFs stärker gewichten?

Es sprechen auch andere Entwicklungen dafür, die Emerging Markets deutlich stärker zu gewichten, als es viele sogenannte ETF-Musterportfolios vorschlagen.

Hier die wichtigsten Argumente in Kürze:

- Die vereinten Nationen kalkulieren eine Weltbevölkerung von 9,7 Mrd. im Jahr 2050.

- Das weltweite Bevölkerungswachstum findet nahezu zu 100 % in den Emerging Markets statt (hauptsächlich in Asien & Afrika).

- Jeder einzelne Mensch ist ein potenzieller Kunde der Unternehmen dieser Welt, in die Anleger mit entsprechenden Aktienfonds investieren.

Prognostizierte Bevölkerungsentwicklung in Industrie- & Schwellenländern

| Region | Bevölkerung in Mrd. 2022 | Entwicklung bis 2030 | Entwicklung bis 2050 |

| Industrieländer | 1,3 | 1,3 | 1,3 |

| Schwellenländer | 6,5 | 7,3 | 8,4 |

| Gesamt | 7,8 | 8,6 | 9,7 |

Gut zu wissen: Aufgrund aktueller Prognosen spricht vieles dafür, die Emerging Markets ETF stärker zu gewichten. Ein Schwellenländer-Anteil zwischen 40 % und 50 % trägt den derzeitigen Prognosen – insbesondere bei langfristigen Investments – eher Rechnung als ein Portfolio mit nur 20 % oder 30 % Emerging Markets ETFs.

Emerging Markets: Welche Indices, welche ETFs?

Prinzipiell haben ETF-Anleger zwei Möglichkeiten, die Emerging Markets in ihr Portfolio zu integrieren:

- Mit einem All-Country-ETF bzw. einem All-World-ETF

- Mit einem Emerging Markets ETF (kurz: EM)

Was ist der Unterschied?

All-World- oder EM-ETF?

All-Country-ETFs bzw. All-World-ETFs sind “ganzheitliche Welt-ETFs”, weil sie sowohl in Industrieländer als auch in Schwellenländer investieren. Zwei bekannte Beispiel sind:

- FTSE All-World ETF

- iShares MSCI ACWI ETF (ACWI steht für All-Country-World-Index)

Gut zu wissen: Der iShares MSCI ACWI ETF investiert in etwa 2.900 große und mittelgroße Unternehmen aus 23 Industriestaaten und 27 Schwellenländern.

Beide genannten ETFs investieren aber zu etwa 60 % in Nordamerika (Klumpenrisiko) und ihr Aktienanteil an Schwellenländern (EM) beträgt weniger als 20 %.

Emerging Markets ETFs

Insgesamt gibt es circa 70 handelbare Emerging Markets ETFs in Deutschland, die nur in Schwellenländer investieren. Zwei beliebte EM-ETFs sind z. B.:

Der Vorteil gegenüber einem All-Country- oder All-World-ETF ist schlichtweg der, dass man mit einem Emerging Markets ETF – zusätzlich zu einem Industrieländer-ETF – die prozentuale Gewichtung (z. B. 70/30 oder 60/40 oder 50/50 etc.) selbst bestimmen kann.

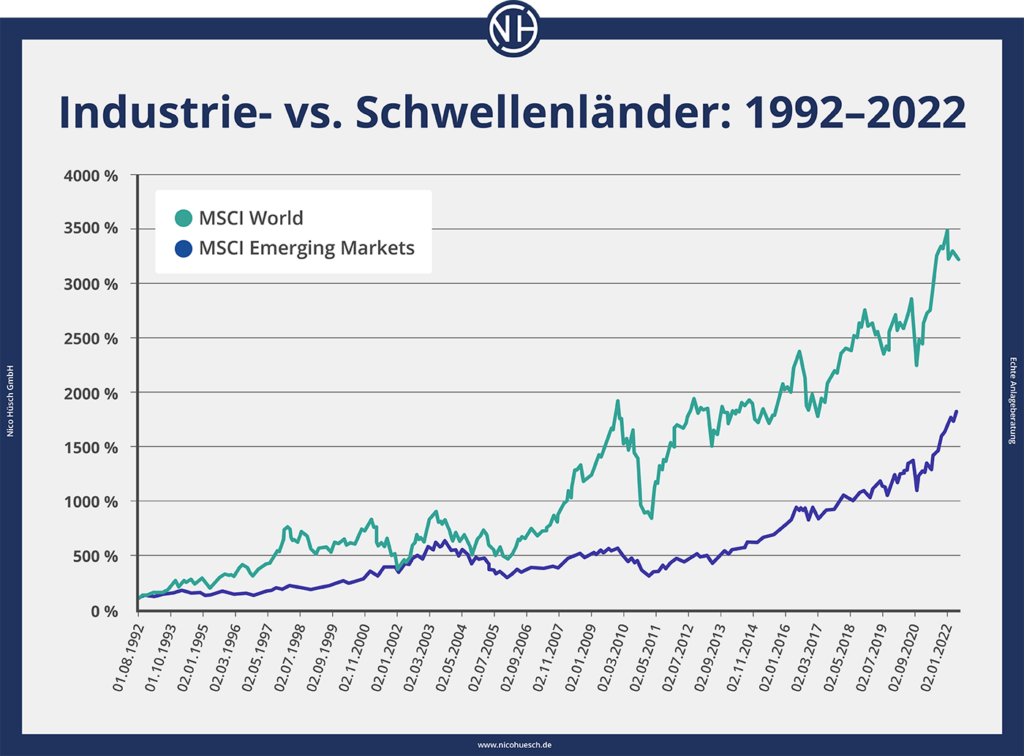

Developed vs. Emerging Markets: 1992–2022 (30 Jahre)

Wenn wir uns die Performance beider Märkte – Developed Markets & Emerging Markets – über die letzten 30 Jahre – genauer ansehen, können wir zwei Dinge festhalten:

Die Emerging Markets…

- … entwickelten sich deutlich stärker als die Industrieländer.

- … unterlagen (z. T. extrem) starken Schwankungen (= hohe Volatilität).

Hinweis: Langfristig gesehen – über die letzten drei Jahrzehnte – war die Performance der Schwellenländer ausgesprochen gut. In den letzten 10 Jahren lag die Performance von reinen Emerging Markets ETFs aber deutlich hinter der vom ACWI (Industrie- und Schwellenländer!).

Vergleichen Sie dazu auch folgende Grafik:

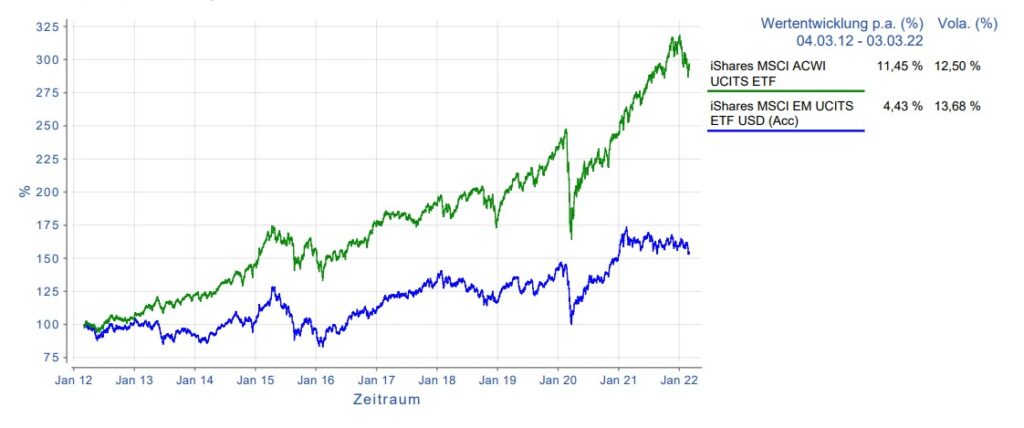

Performance-Vergleich: ACWI & EM – 2012 bis 2022

Hier werden zwei ETFs über die letzten 10 Jahre (2012–2022) verglichen.

- iShares MSCI ACWI UCITS ETF (Industrie- & Schwellenländer)

- iShares MSCI EM UCITS ETF (nur Emerging Markets)

Erläuterung der Performance 2012 bis 2022:

- Der iShares MSCI ACWI UCITS ETF schnitt wesentlich besser ab – mit einer durchschnittlichen Rendite von 11,45 % pro Jahr. (Güner Graph).

- Der Schwellenländer-ETF, der iShares MSCI EM UCITS ETF erzielte nur eine durchschnittliche Rendite von 4,43 % pro Jahr. (Blauer Graph).

- Zum Vergleich: der iShares MSCI World (nur Industrieländer!) erzielte im selben Zeitraum eine durchschnittliche Rendite von 8,52 %.

Fazit: Emerging Markets ETF ist sinnvoll!

Zusammenfassend lässt sich über Emerging Markets ETFs folgendes festhalten:

- In den Schwellenländern liegt großes Wachstumspotenzial.

- Zu einem diversifizierten Welt-ETF-Portfolio gehören die Emerging Markets einfach dazu.

- Investieren kann man in die EM-Märkte entweder mit globalen Welt-ETFs (z. B. ein All-Country- oder All-World-ETF) oder mit einem Emerging Markets ETF.

- Wer einen EM-ETF mit einem Industrieländer-ETF (z. B. dem MSCI World) kombiniert, kann die prozentuale Gewichtung selbst festlegen.

- Bei einem All-Country- oder All-World-ETF ist die prozentuale Gewichtung unveränderlich vorgegeben.

- Da Prognosen zufolge die Emerging Markets das globale Wachstum im 21. Jahrhundert entscheidend prägen werden, sollte ihr Anteil im Portfolio nicht zu gering ausfallen.

- Wie hoch der prozentuale Anteil im Portfolio sein soll, hängt letzten Endes vom persönlichen Risikoprofil ab.

FAQs – häufig gestellte Fragen

Hinweis: Diese Zahlen können je nach Analyst oder Indexanbieter abweichen.

Weitere passende Artikel aus unserem ETF-Ratgeber:

Allgemeine Informationen zu ETFs:

Informationen zu ETF-Portfolios und ETF-Empfehlungen: