Viele Anleger wissen: Mit einem Welt-ETF ist es (oft) nicht getan. Warum? Weil selbst Welt-ETFs, die auf die ganze Welt streuen und bereits Schwellenländer enthalten, ein Klumpenrisiko aufweisen, denn der USA-Anteil ist im “Portfolio” – mit über 50 % – oft zu hoch. Eine optimale Diversifikation sieht anders aus!

Gut zu wissen: Der USA-Anteil ist deshalb so hoch, da alle gehandelten Unternehmen an US-Börsen zusammen genommen circa 45 % des Weltmarktes ausmachen – nach Marktkapitalisierung.

Aber: Marktkapitalisierung ist nicht alles. Heutige Anleger wollen vor allem Kurswachstum und somit ist die volkswirtschaftliche Kenngröße des BIP-Wachstums auch interessant. Letztere ist in anderen Weltregionen natürlich viel größer.

Denn darum geht es bei einem ETF-Portfolio: eine breite Diversifikation in verschiedene Länder, Branchen und Unternehmen. Dabei kommt es nicht so sehr darauf an, wie viele ETFs im Portfolio sind, sondern wie die prozentuale Aufteilung ausfällt.

Im Folgenden zeigen wir dafür Beispiele auf und sprechen eine konkrete Empfehlung aus, wie ein optimales Portfolio mit ETFs aussehen kann.

Was ist ein ETF-Portfolio?

Im Kontext Geldanlage besteht Ihr Portfolio aus all den Anlageklassen, in die Sie investieren – also zum Beispiel aus Aktien, Anleihen und Immobilien. Ein solches Portfolio würde z.B. Ähnlichkeiten aufweisen mit dem Portfolio des – bei ETF-Anlegern sehr beliebten – Norwegischen Staatsfonds.

Wichtig zu wissen: Der norwegische Staatsfonds enthält Anteile von über 9.000 Unternehmen aus über 70 Ländern. Es gibt aktuell keinen ETF, der der norwegische Staatsfonds 1:1 abbildet. Aber ETF-Anleger können trotzdem ähnlich anlegen wie der norwegische Staatsfonds.

Wenn Sie eine ähnliche Streuung mit einem einzigen ETF erzielen möchten, können Sie den SPDR MSCI ACWI IMI wählen. Dieser investiert in fast 9000 Aktien aus Industrie- und Schwellenländern.

Der norwegische Fonds selbst investiert in folgende Assetklassen mit dieser Gewichtung:

Das bedeutet aber nicht, dass ein Portfolio aus unterschiedlichen Assetklassen bestehen muss. Im Gegenteil: Viele langfristig orientierte Anleger investieren in Portfolios mit einer Aktienquote von 100%. Wichtig ist, dass man beim Investieren in die Breite geht: Dafür sind ETF-Portfolios da.

Gut zu wissen: Der bekannteste Welt-ETF, der MSCI World, investiert in die Wertentwicklung von über 1.650 Unternehmen aus 23 Industriestaaten. Daran sieht man: Auch ein einzelner ETF erfüllt die Kriterien eines Portfolios (= Investment in verschiedene Assets), auch wenn man in diesem Fall sagen muss: Eine echte Diversifikation findet beim MSCI World nicht statt.

Wozu ein ETF-Portfolio?

Mit einem ETF-Portfolio wollen Anleger also in die Breite gehen und das heißt: Man investiert möglichst diversifiziert in die ganze Welt (Industrie und Schwellenländer), in möglichst viele Branchen (mit Technologieaktien allein ist es nicht getan) in verschieden große Unternehmen (Small Caps, Mid Caps & Blue Chips).

Das ist das Ideal, das man in der Realität abzubilden versucht.

Diversifikation innerhalb und zwischen Assetklassen: Ein breit diversifiziertes ETF-Portfolio enthält nicht nur verschiedene Anlageklassen – z. B. Aktien, Anleihen und Rohstoffe. Anleger können auch innerhalb einer Assetklasse diversifizieren. Dabei geht es darum, dass man z. B. in viele Aktien (weltweit) gleichzeitig investiert. Das geht einfach über aktive oder passive Fonds.

Um das Beispiel des Norwegischen Staatsfonds noch einmal aufzugreifen, sieht die tatsächlich vorbildliche Diversifikation der Aktien, die das Portfolio enthält, in der Praxis so aus:

Die Branchenverteilung ist ebenfalls sehr schön diversifiziert:

Zwischenfazit: Die kleinteilige prozentuale Aufteilung ist deshalb so wichtig, damit Sie als Anleger Klumpenrisiken vermeiden.

Was ist ein Klumpenrisiko? Ein Klumpenrisiko besteht etwa dann, wenn Anleger ihr gesamtes Vermögen in nur eine Aktie, einen Markt oder auch eine Immobilie investieren. Egal wie sicher die Gewinnchancen zum Zeitpunkt des Investments aussehen:

Wer nur auf eine Karte setzt, kann viel verlieren, wenn unerwartete Ereignisse auftreten. Daher ist eine Faustregel beim Investieren die Diversifikation: die breite Streuung des Vermögens innerhalb und zwischen verschiedenen Anlageklassen!

3 prominente Beispiele für ETF-Portfolios

Um das zu vertiefen, zeigen wir Ihnen hier noch einmal 3 Beispiele von berühmten Portfolios, die ETF-Anleger gerne nachbilden.

#1 Beispiel: Allwetter-Portfolio von Ray Dalio

Das Allwetter-Portfolio stammt von der Hedgefonds-Manager-Legende Ray Dalio. Es wurde mit dem Ziel konzipiert, ein ideales Portfolio für alle Marktlagen (“Allwetter”) zu haben. Der Anteil an Staatsanleihen ist mit 55 % dementsprechend hoch.

Buch-Lesetipp: Ray Dalio – Die Prinzipien des Erfolgs

Rückrechnungen zeigen zwar, dass Anleger mit diesem Portfolio zwischen 1984 und 2020 eine durchschnittliche jährliche Rendite zwischen 6,6 % und 9,7 % pro Jahr erwirtschaftet hätten.

Aus heutiger Sicht weist das Allwetter-Portfolio aber deutliche Schwächen auf:

- Anleihen werden heute viel niedriger verzinst als früher.

- Der Aktienanteil ist zu gering für hohe Renditechance (6 % und mehr).

- Das Portfolio investiert zu über 70 % in die USA – ein deutliches Klumpenrisiko.

- Schwellenländer werden mit 3 % so gut wie außer Acht gelassen.

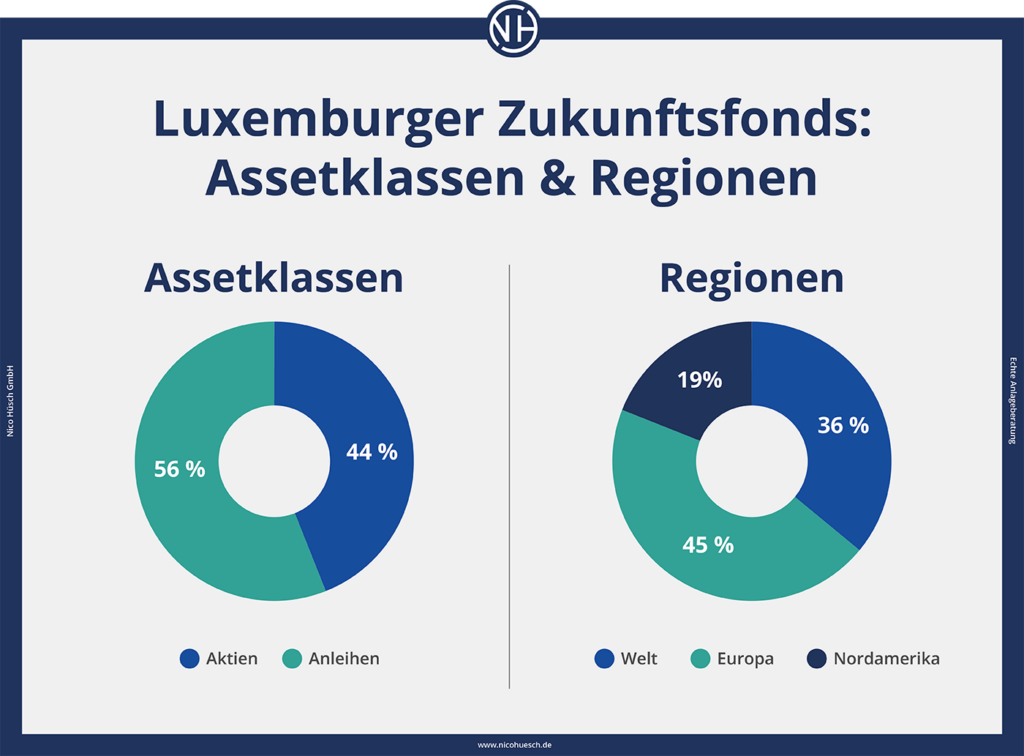

#2 Beispiel: Luxemburger Zukunftsfonds

Was die Norweger können … Auch die Luxemburger besitzen einen Staatsfonds: Mit dem „Luxemburger Zukunftsfonds“ sammelt das Land Geld für zukünftige Generationen.

Seit der Auflage des Luxemburger Zukunftsfonds im Jahr 2014 / 2015 liegt die durchschnittliche jährliche Rendite bei ziemlich genau 8 % im Jahr.

Aus unserer Sicht weist das Portfolio ein paar Stärken, aber auch Schwächen auf:

- Die Länderaufteilung ist breit gewählt.

- Europa ist ein wenig überrepräsentiert.

- Der Anleihenanteil ist mit 56 % für private Anleger etwas zu hoch.

- Ist der Anlagezeitraum lang genug, sollte ein offensiveres Portfolio gewählt werden – mit höherem Aktienanteil oder gar einem Aktienanteil von 100 % (vgl. nächstes Beispiel).

# 3 Beispiel: 70–30 ETF-Portfolio

Dieses Portfolio ist unter ETF-Anlegern sehr beliebt und wird in ETF-Ratgebern, Blogs, Vlogs usw. vielfach angepriesen – als sichere Bank für die nächsten 20 bis 30 Jahre. Doch was steckt genau dahinter?

Es handelt sich dabei um ein 100%-iges Aktien-Portfolio bestehend aus 2 ETFs:(iShares Core MSCI World UCITS ETF (Acc) & Xtrackers MSCI Emerging Markets UCITS ETF)

Die Idee dahinter: Man kombiniert einen Welt-ETF wie den MSCI World, der nur in Industrieländer investiert, mit einem Schwellenländer-ETF, damit idealerweise die ganze Welt abgedeckt ist. Seit der Auflage beider ETFs im Jahr 2013 liegt die jährliche Rendite bei durchschnittlich 10 % im Jahr.

Dieses Portfolio hat Stärken, aber auch Schwächen:

- Die Verteilung 70/30 trägt dem Wachstumsmarkt (Emerging Markets) nur bedingt Rechnung.

- Vorteil ist aber, dass man die Gewichtung mit 2 ETFs nach Belieben anpassen kann.

- Zum Vergleich: Wer den FTSE All-World UCITS ETF kauft, investiert zwar auch in die ganze Welt (inkl. Schwellenländer), kann die Gewichtung aber nicht anpassen.

- Die Regionenaufteilung ist mit 49 % für Nordamerika alles andere als optimal diversifiziert.

- Die Branchenaufteilung ist mit mehr als 20 % stark auf Technologie fixiert (vgl. Grafik).

Warum ein Welt-ETF ein Portfolio nicht ersetzt

Nimmt man Diversifikation wirklich ernst – als breites Investment in die ganze Welt (Industrie und Schwellenländer), in möglichst alle Branchen & verschieden große Unternehmen – schneiden viele Welt-ETFs nicht sonderlich gut ab.

Besonders die Länder-Allokation mit hohem USA-Anteil birgt ein gewisses Klumpenrisiko und auch die Aufgliederung nach Sektoren ist nicht optimal.

Hier sieht man das am Beispiel des MSCI-World:

Der MSCI-World hat als ETF-Portfolio viele Schwächen, denn der Index …

- gewichtet die asiatischen und afrikanischen Länder nach ihrer heutigen Wirtschaftsmacht (Marktkapitalisierung), obwohl das weltweite Bevölkerungswachstum nahezu zu 100 % auf diese beiden Kontinente zurückgeht.

- beinhaltet grundsätzlich keine Schwellenländer oder Entwicklungsländer – so würde ein entsprechender ETF in Wachstumsmärkte wie China, Indien oder Afrika nicht investieren.

- berücksichtigt fast nur große Unternehmen (Blue Chips), wenige mittlere (Mid Caps) und keine kleinen Unternehmen (Small Caps).

- gewichtet Unternehmen mit Sitz in den USA mit 60 % (Klumpenrisiko!).

- Und selbst, wenn man einen Schwellenländer ETF hinzunimmt, bleiben die beiden letztgenannten Probleme existent.

Eine echte Diversifikation über Regionen, Unternehmen und Branchen weltweit findet nicht statt. Mehr darüber erfahren Sie im Beitrag über Geldanlage 2024.

Oft genutztes Portfolio unserer Kunden mit ETFs

Wie könnte aber ein besseres Portfolio aussehen, das tatsächlich in die ganze Welt investiert? In der folgenden Grafik sehen Sie eine vereinfachte Darstellung eines oft genutzten Portfolios der Kunden der Nico Hüsch GmbH für den langfristigen Vermögensaufbau.

Diese in der Weltwirtschaft breit diversifizierte Geldanlage besteht aus 5 Aktienfonds (aktiv und passiv) und erwirtschaftete zwischen 2008 und 2022 eine durchschnittliche Rendite von ø 14,45%.

Zum Vergleich: Der MSCI-World erwirtschaftete im selben Zeitraum ø 7,34 %.

Regionale Aufteilung des Nico-Hüsch-Portfolios

Die Regionenaufteilung sieht in etwa so aus:

- USA-Anteil: 40 %

- Asien- & Schwellenländer-Anteil: 20 %

- Europa: 30% (Schwerpunkt Mittelgroße Unternehmen: Mid Caps)

- Rest: 10%

Anlagestrategie des Nico-Hüsch-Portfolios

Diese Anlagestrategie folgt dem Ansatz, dass eine Geldanlage in den Wachstumsmärkten etwas stärker gewichtet sein soll. Der MSCI-World gewichtet die asiatischen und afrikanischen Länder nach ihrer heutigen Wirtschaftsmacht (Marktkapitalisierung). Aber:

- Laut Studien zum Bevölkerungswachstum der UN ist es eine belegbare Tatsache, dass zur heutigen Weltbevölkerung von 7,7 Milliarden Menschen bis ca. 2050 ungefähr 2 Milliarden Menschen hinzukommen werden.

- Fakt ist auch, dass das Bevölkerungswachstum nahezu zu 100 % auf dem afrikanischen und asiatischen Kontinent stattfindet.

- Jeder einzelne Mensch ist ein potenzieller Kunde der größten Unternehmen der Welt, in die Sie investieren sollten.

Nico Hüsch über ETF-Portfolios

„ETF sind eine großartige Möglichkeit für Anleger, möglichst einfach und kostengünstig in ein breit diversifiziertes Portfolio zu investieren. Leider hat die Finanzindustrie, der hohen Kundennachfrage folgend, inzwischen tausende ETF erschaffen, welche nicht mehr der grundsätzlichen ETF-Strategie folgen. Konzentrieren Sie sich auf die großen Indices wie MSCI- oder FTSE World oder auch S&P 500. Meiden Sie kleine ETF mit komplizierten Strategien. Für eine unabhängige ETF-Beratung kontaktieren Sie einen unabhängigen Finanzberater, welcher auch ETF in den Kundenportfolios platziert und keine monetären Anreize hat, die ETF an sich schlecht zu reden. Sprechen Sie uns gerne an.“

Fazit ETF-Portfolio

Das beste ETF-Portfolio gibt es in der Realität eher nicht. Gemäß der Portfoliotheorie können Sie als Anleger aber Ihr Risiko minimieren und Ihre Renditechance maximieren – wenn Sie in ein breit diversifiziertes Portfolio investieren.

Ein breit diversifiziertes Portfolio investiert in alle Länder (Industrie- & Schwellenländer) viele unterschiedliche Branchen und verschiedene Unternehmensgrößen. Die Theorie zu 100% in die Praxis umzusetzen, gestaltet sich allerdings schwierig. Sie bräuchten dann schon sehr viele unterschiedliche ETFs und das ist aufgrund der steigenden Komplexität nicht empfehlenswert. Um sich dem Ideal anzunähern, reichen auch 4 bis 5 aktive oder passive Fonds.

FAQs – häufig gestellte Fragen

Weitere passende Artikel aus unserem ETF-Ratgeber:

Allgemeine Informationen zu ETFs:

Informationen zu ETF-Portfolios und ETF-Empfehlungen: