Egal wie lange und egal wie viel – Anleger verfolgen bei jeder Geldanlage dasselbe Ziel: Rendite erwirtschaften! Und zwar eine Rendite, die im aktuellen Niedrigzinsumfeld mindestens so hoch ausfällt, dass die Gewinne die realen Kaufkraftverluste der Inflation ausgleichen oder, noch besser, übersteigen.

Dafür benötigen Anleger die passende(n) Anlagestrategie(n). Passend meint in dem Fall: Es gibt nicht die beste Anlagestrategie, die wir stumpf jedem unserer Kunden empfehlen. Es gibt nur die beste Anlagestrategie für Sie, also passend zu Ihren Vermögensverhältnissen, Sparzielen, Ihrem Anlagezeitraum und Ihrem persönlichen Risikoprofil.

Anlagestrategien: Das Wichtigste in Kürze

- Studien belegen, dass die Auswahl einer passenden Anlagestrategie den Erfolg Ihrer Geldanlage maßgeblich mitbestimmt.

- Zu den wichtigsten Anlagestrategien gehören die Buy-&-Hold-, Index-, Size-, Growth- sowie Value-Strategie sowie die prozyklische & antizyklische Anlagestrategie.

- Die große Auswahl mag zunächst abschrecken, doch für die meisten privaten Anleger sind nur einige wenige davon wirklich relevant.

- Wichtig ist dabei zu verstehen, dass jede Form der Geldanlage immer mit einem gewissen Risiko behaftet ist, weil es sonst nicht möglich ist, eine nennenswerte Rendite zu erwirtschaften.

- Die Wahl der passenden Anlagestrategie kann Ihnen aber dabei helfen, das Risiko zu minimieren und die Rendite zu maximieren.

- Am besten geht das, wenn Sie Ihre individuellen Vermögensverhältnisse und Sparziele genau kennen und einen festen Sparzeitraum für Ihre Anlagen definieren.

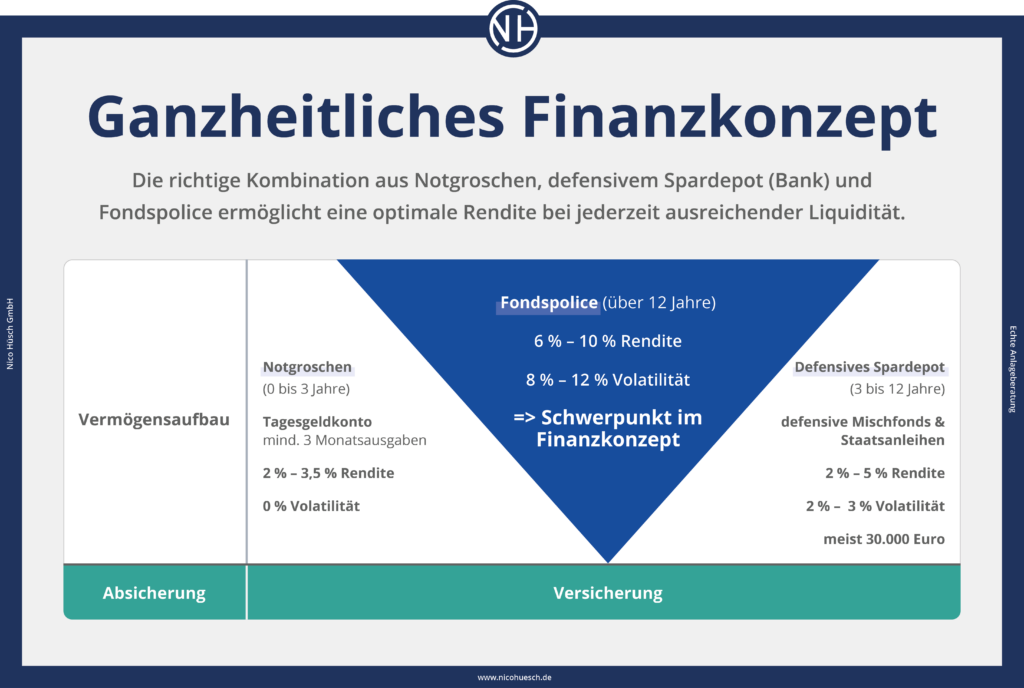

- Bei langen Sparzeiträumen (12 Jahren und mehr) ist es ein vielversprechender Weg, Ihre Anlagestrategie in ein ganzheitliches Finanzkonzept einzubetten, um dauerhaft flexibel zu wirtschaften – bei ausreichender Liquidität und maximalen Steuerersparnissen.

Was ist eine Anlagestrategie? Definition & Einordnung

Eine Anlagestrategie, auch als Investmentstrategie bezeichnet, ist eine Richtschnur bzw. eine Art Regelwerk, das Sie als Anleger selbst wählen, um Ihr Anlageverhalten zu koordinieren und zu steuern. Wer ohne Strategie investiert, überlässt sein Geld dem Zufall. Je nach gewählter Anlagestrategie folgen Sie also einigen Regeln, Verhaltensweisen und Verfahren, die Ihnen dabei helfen, …

- in die passenden Anlageklassen zu investieren,

- den optimalen Zeitpunkt zum Kaufen bzw. Verkaufen auszuloten (Market Timing),

- Ihr Portfolio richtig zu verwalten,

- niemals die Nerven zu verlieren und keine voreiligen Entscheidungen zu treffen, die Sie später womöglich bereuen.

Experten-Tipp zu Market Timing: Für Portfoliomanager und Finanzfachleute mag es in Ausnahmefällen machbar sein, dass sie Aktien oder sonstige börsennotierte Anlagen exakt zum richtigen Zeitpunkt kaufen bzw. verkaufen.

Für private Anleger, die weder über Profiwissen noch “Spielgeld” verfügen, raten wir definitiv davon ab, schneller als der Markt sein zu wollen. Market Timing ist in 98 % aller Fälle pures Glück und selbst wenn Sie einen “Geheimtipp” in einem Magazin gelesen haben: Der ideale Zeitpunkt, um einzusteigen, ist dann schon längst vorbeigezogen.

Anlagestrategien finden: Grundlagen von A bis Z

Wenn Sie die beste Anlagestrategie für sich finden möchten, sollten Sie einige wichtige Grundlagen des Investierens beherrschen. Um diese zu erlernen, stellen Sie sich am besten ein paar Fragen zu …

- Ihrem Budget (Vermögen)

- Ihren Kenntnissen (Finanzwissen)

- Ihrer Mentalität (Risikoprofil)

- Ihren Sparzielen (Zweck der Geldanlage)

#1 Wichtige Fragen zu Ihren Vermögensverhältnissen

- Wie viel Geld steht Ihnen zur Verfügung?

- Wie lange können Sie auf gewisse Summen verzichten?

- Möchten Sie eine große Einmalsumme anlegen oder lieber monatliche Sparraten?

- Wie viel Geld brauchen Sie auf der Seite, damit Notfälle Ihr Sparvorhaben nicht gefährden?

#2 Wichtige Fragen zu Ihrem Vorwissen

- Haben Sie die Zeit, sich aktiv um Ihre Geldanlage zu kümmern?

- Möchten Sie Ihr Geld möglichst ohne viel Arbeit anlegen?

- Sind Sie motiviert, sich neues Fachwissen anzueignen?

- Möchten Sie Ihre Geldanlage delegieren, z. B. an einen unabhängigen Finanzberater?

#3 Wichtige Fragen zu Ihrem Risikoprofil

- Können Sie Verluste verkraften? Und wenn ja: Wie groß dürfen diese maximal sein?

- Wie konsequent können Sie eine einmal getroffene Entscheidung durchziehen?

- Wollen Sie ein hohes Risiko (= hohe Renditechancen) eingehen?

- Möchten Sie das Risiko eher gering (= mittlere Renditechancen) halten?

#4 Wichtige Fragen zu Ihren Sparzielen

- Welche Ziele verfolgen Sie mit Ihrer Geldanlage?

- Investieren Sie für Ihre Altersvorsorge?

- Wollen Sie ein Vermögen aufbauen? Z. B. für eine bestimmte Anschaffung (Auto, Hochzeit)?

- Möchten Sie möglichst früh in Rente gehen?

Fragen & Antworten – und jetzt? Wenn Sie sich die Antworten zu diesen Fragen notieren, haben Sie im Grunde alles an der Hand, was Sie brauchen, um die für Sie passende Anlagestrategie auszuwählen und das richtige Anlageportfolio zusammenzustellen. Vorausgesetzt, Sie sind mit dem “Einmaleins des Investierens” vertraut, also mit folgenden essenziellen Grundlagen, die Anleger immer beherzigen sollten.

Grundlagen für Ihre Anlagestrategie

| Ausreichende Liquidität |

|

| Rendite nur mit Risiko |

|

| Diversifikation (Nicht alles auf eine Karte!) |

|

| Langfristig planen |

|

| Alle Kosten einkalkulieren |

|

| Sich treu bleiben |

|

Welche Anlagestrategien gibt es?

Nun aber “Butter bei die Fische” – diese Anlagestrategien gibt es:

Anlagestrategien: Übersicht

|

|

Welche Strategien gibt es noch? Eine Anlagestrategie, von der Sie gehört haben, ist nicht dabei? Natürlich gibt es noch viele weitere klangvolle Namen, die sich Experten ausdenken, um spezielle Strategien als neu oder besonders zu vermarkten. Hinter vielen Bezeichnungen wie z. B. Contrarian-, Dow-Dogs-, Blue Chip-, oder Crowd-Investing-Strategie verstecken sich jedoch oft nur die bereits genannten Anlagestrategien bzw. leichte Abwandlungen davon.

Ohne Anspruch auf Vollständigkeit besprechen wir daher im Folgenden nur die wichtigsten Anlagestrategien und erklären kurz, worum es dabei geht.

# 1 Buy-&-Hold-Strategie

Buy-and-Hold ist die Strategie für passive Anleger: Das Prinzip “Kaufen & Halten” ist einfach erklärt: Wer dieser Strategie folgt, stellt sich ein Portfolio aus Aktien (und evtl. anderen Assets) zusammen und hält seine Wertpapiere über den gesamten Anlagezeitraum. Der Clou dabei? Marktschwankungen & Krisen brauchen den Anleger nicht zu kümmern. Auf lange Sicht gleichen sich die Schwankungen aus.

Gut zu wissen: Der Nobelpreisträger André Kostolany baute mit der Buy-and-Hold-Strategie ein Millionenvermögen auf. Sein Rat an Anleger: „Kaufen Sie Aktien, nehmen Sie Schlaftabletten und schauen Sie die Papiere nicht mehr an. Nach vielen Jahren werden Sie sehen: Sie sind reich.“

# 2 Index-Strategie

Die Index-Strategie wird häufig in Kombination mit der Buy-and-Hold-Strategie umgesetzt. Der Grund dafür ist der hohe Grad an Diversifikation, die jeder Index aufweist. Warum? Ein Indexfonds – egal ob aktiv oder passiv (ETF) – bündelt immer Wertpapiere von sehr vielen Unternehmen in einem Produkt. “Breit gestreut, nie bereut”, lautet eine Börsenweisheit, die die Index-Strategie im Grunde abbildet.

Gut zu wissen: Es handelt sich um einen Trugschluss, dass ein ETF immer breit streut. Inzwischen gibt es auch sehr spezielle ETFs mit wenig Streuung (z. B. Branchen-ETF). So ist ein ETF auf den MSCI ACWI (Aktien weltweit) breit gestreut, aber ein ETF auf den NASDAQ (98 % USA-Anteil) eben überhaupt nicht.

# 3 Size-Strategie

Mit der Size-Strategie (oder Blue-Chip-Strategie) versuchen Anleger ebenfalls, viele Wertpapiere in einem Paket zu bündeln. Allerdings fokussieren sie nur auf Aktien von den größten und umsatzstärksten börsennotierten Unternehmen, den sogenannten Blue Chips. Die Idee dahinter? Große Unternehmen unterliegen langfristig geringeren Kursschwankungen und so wollen Anleger ihr Risiko minimieren.

Gut zu wissen: Ursprünglich waren die Size- und die Index-Strategie im Grunde das Gleiche, weil man die Aktien der umsatzstärksten Unternehmen – nach Marktkapitalisierung – in einem Korb (Index) bündelte.

Durch die immer größer und kleinteiliger werdende Auswahl an ETFs orientieren sich viele Indexfonds aber nicht mehr an der für die Size-Strategie maßgebende Marktkapitalisierung. Prinzipiell hat der Umsatz auch nur bedingt etwas mit der Unternehmensgröße zu tun, weshalb bei der Size-Strategie beides eine Rolle spielen kann.

# 4 Growth-Strategie

Wie der Name schon anklingen lässt, geht es Anlegern bei der Growth-Strategie darum, nur auf Unternehmen zu setzen, die in naher Zukunft – so die Hoffnung – ein großes Umsatzwachstum verzeichnen. Oft handelt es sich dabei um Aktien junger Unternehmen aus den Bereichen Softwarelösungen, Informationstechnologie oder Biotechnologie.

Gut zu wissen: “Growth” verspricht oft mehr Renditepotenzial als “Value”. Dafür gibt es bei Growth i.d.R. keine Dividenden und mehr Schwankungen als bei Value. Außerhalb der Börse nutzen i.d.R. vermögendere Investoren diese Strategie gerne, um direkt in Start-ups zu investieren und sich via Crowdinvesting eine Gewinnbeteiligung an diesen Jungunternehmen zu sichern (daher der Name Crowdinvesting-Strategie).

# 5 Value-Strategie

Verfechter der Value-Strategie suchen insbesondere nach wertebasierten – im Idealfall an der Börse unterbewerteten – Unternehmen, die aufgrund ihrer Marke und ihrer Unternehmensführung eine gewisse Reputation genießen. Value-Aktien sind seit Langem auf dem Markt und erwiesen sich als stabil. Beispiele für Value-Aktien sind Coca-Cola, Daimler, BMW, Siemens u.v.m.

Gut zu wissen: Die Value-Strategie ist der wohl älteste Ansatz für den Handel am Aktienmarkt und wurde in den 1930er-Jahren von Benjamin Graham wissenschaftlich begründet. Der bekannteste Verfechter ist heutzutage Warren Buffett.

Buffet setzte bei seiner Geldanlage zum großen Teil auf die Value-Strategie: Wenn Sie als Anleger dem Börsenguru darin nacheifern möchten, sollten Sie allerdings den Markt und das Umfeld der jeweiligen Unternehmen genau kennen und über gute betriebswirtschaftliche Kenntnisse verfügen.

Kritik an der Value-Strategie: Große Unternehmen sind oft träge. Gerade die sich schnell anpassende Weltwirtschaft im Internetzeitalter begünstigt die agilen, oft kleineren Unternehmen. Der „Grabenschutz“ durch Patente und Marktmacht der Global Player wird immer weniger wichtig, weil auch die kleinen Unternehmen über Social Media usw. kostengünstig eine große Reichweite auf- und ausbauen können.

# 6 Momentum-Strategie

Die Momentum-Strategie will den Moment für sich nutzen. Wer dieser Strategie folgt, kauft Aktien von Unternehmen, die sich gerade und für absehbare Zeit positiv entwickeln. Diese Strategie ist im höchsten Maße aktiv, denn anders als bei Buy-and-Hold verkaufen Sie die Aktien wieder, sobald das Momentum (= der positive Trend) vorbeigezogen ist. Dann beginnt das Spiel aufs Neue.

Gut zu wissen: Die Momentum-Strategie wird z. B. gern im Bereich Day-Trading auf die Spitze getrieben. Dabei handelt es sich um sehr kurzzeitig betriebene Geldanlagen, die zudem äußerst spekulativ sind. Die Mehrzahl der Day-Trader verliert früher oder später das meiste Kapital.

# 7 Antizyklische Anlagestrategie

Die antizyklische Strategie (auch Contrarian-Strategie genannt) ist im Grunde der Gegenspieler zur Momentum-Strategie. Demnach kaufen Anleger Aktien gerade dann, wenn sie gerade schlecht bewertet und im Fallen begriffen sind. Verkauft werden die Wertpapiere dann, wenn die Kurse wieder zu steigen anfangen bzw. die Euphorie an den Märkten besonders hoch ist.

Gut zu wissen: Wer dauerhaft gegen den Markt wettet, braucht definitiv starke Nerven. So verfolgen z. B. aggressive Hedge-Fonds gern diese Strategie. Der Hedge-Fonds wettet dann über spezielle Wertpapiere (wie Optionsscheine und Futures) auf den Niedergang eines sehr gut laufenden Titels.

Diese Wetten werden oft über einen Hebel von 10 oder auch 100 verstärkt (multipliziert). Auch wenn die schnellen und hohen Gewinne verlockend sein mögen, ist dies definitiv nur eine Strategie für Profis.

# 8 Prozyklische Anlagestrategie

Die prozyklische Strategie weist sehr viele Parallelen zur Momentum-Strategie auf: Anleger kaufen Aktien von Unternehmen, bei denen ein Wachstum erwartet wird. Fällt der Kurs wieder, werden die Papiere abgestoßen.

Gut zu wissen: Grundlegend funktioniert so auch der ETF-Ansatz. Fällt ein Titel (oder mehrere) aus dem DAX heraus, wie etwa Wirecard 2021, dann verkaufen auch alle DAX-ETF die Titel dieser einen (oder mehreren) Aktiengesellschaft(en). In der Regel ist eine ETF-Anlage also prozyklisch.

# 9 Dividenden-Strategie

Dividenden, also ein Teil der Gewinne eines Unternehmens, werden i.d.R. jährlich an die Aktionäre ausgeschüttet. So geht es Anlegern bei der Dividenden-Strategie darum, nur Unternehmen in ihr Portfolio aufzunehmen, die regelmäßig hohe Dividenden ausschütten. Warum? Befürworter dieser Strategie postulieren: Dividenden seien nicht zu unterschätzen, denn auch sie erhöhen schlussendlich die durchschnittliche Rendite.

Gut zu wissen: In Deutschland haben wir mit dem DAX das beste Beispiel am Weltmarkt: Andere Indizes wie der EURO STOXX 50 oder der französische CAC40 sind in aller Regel reine Kurs-Indizes. Also wird die Dividende im Performance-Chart nicht mit einkalkuliert.

Der DAX hingegen ist ein Performance-Chart und kalkuliert die Dividenden demnach 1:1 mit ein. Er geht also davon aus, dass alle Dividendenzahlungen unmittelbar wieder investiert werden (thesauriert).

Kritik an der Dividenden-Strategie: Dividendenausschüttungen sind auch nur eine Form der Rendite-Ausschüttung. Die meisten reinvestieren die Dividenden (thesauriert). Auch ohne Dividenden könnten Aktionäre einfach 3 % pro Jahr ausschütten durch Verkauf von Anteilen. Oftmals locken gerade die sehr großen Unternehmen durch Dividenden Käufer für ihre Aktien an.

# 10 Short-Strategie

Bei vielen Aktien (und anderen Wertpapieren) ist es möglich, mit ihnen “short zu gehen”. Wer “shorted” wettet in einem definierten Zeitraum auf fallende Kurse. Anleger, die der Short-Strategie folgen, müssen also nicht nur viel Fachwissen und Erfahrung mitbringen, sondern auch sehr starke Nerven, denn Wetten können bekanntlich schiefgehen.

Viele defensive Fonds folgen diesem Vorgehen: Hier ist allerdings nicht unbedingt das „Shorten“ gemeint, wie oben beschrieben, sondern mehr die Absicherung gegen Kursverluste durch gehebelte Futures (=Optionsscheine). Unterm Strich lässt sich sagen: “Shorten” ist eine Profistrategie.

In der Umsetzung ist sie meist viel subtiler und vorsichtiger als das eigentliche Shorten von Hedgefonds. Viele defensive Fonds nutzen diese Strategie mit Einsätzen von 2 bis 10 % ihres Kapitals zur Absicherung. Also ist die Strategie in vielen Fällen oft weniger risikoarm und volatil, als wenn Hedgefonds sie nutzen.

# 11 Anlagestrategie während einer Krise

Viele Experten bezweifeln die Sinnhaftigkeit einer Anlagestrategie während einer Krise. Der Grund? Eine gut gewählte Strategie ist ja dazu da, dass Sie auch während einer Finanzkrise nicht allzu große Verluste machen (Stichwort Diversifikation) bzw. den Crash in Ruhe aussitzen können. Natürlich gibt es Assetklassen, die Krisen besser überstehen als andere: z. B. Edelmetalle wie Gold oder Konsumgüter des täglichen Bedarfs. Trotzdem gilt auch bei krisenfesten Investments der Grundsatz: “Nicht alles auf eine Karte setzen”.

Gut zu wissen: Wenn Sie gerade erst mit dem Investieren anfangen, ist ein Crash mehr Segen als Fluch für Sie. Denn bei jedem Börsencrash können Sie günstig einsteigen oder zu günstigen Kursen Ihr Investment fortsetzen. Der amerikanische Ökonom William Bernstein sagte dazu einmal: „Wenn Sie ein Mittzwanziger zu Beginn Ihrer Sparphase sind, dann fallen Sie auf die Knie und beten Sie für den nächsten Crash.”

# 12 Small Caps & Mid Caps (kleinere Unternehmen)

Angesichts der Size- und Value-Strategie, verlieren Anleger oft ein wichtiges Anlagesegment aus den Augen: mittlere und kleine Unternehmen. Denn abseits des Trends der größten und wertvollsten Unternehmen sind es oft sogenannte Small Caps und Mid Caps, die nennenswerte Rendite erwirtschaften.

Gut zu wissen: Allerdings gibt es bei Small Caps & Mid Caps auch ein deutlich höheres Ausfallrisiko als bei den ganz großen Aktienunternehmen. Der deutsche Markt ist aber ein gutes Beispiel für einen erfolgreichen Mittelstand. Und auch was ganz Europa anbelangt, so sind die größten Unternehmen (EURO STOXX 50) nicht gerade die Renditemaschinen im Portfolio.

Für Anleger besonders interessant: Aufgrund zahlreicher aktiver wie passiver Indexfonds für Mid & Small Caps lässt sich diese Strategie sehr gut mit der Index- sowie der Buy-and-Hold-Strategie verknüpfen.

Welche Anlagestrategie ist die beste?

Die beste Anlagestrategie gibt es nicht: Eine universale, für jeden Anleger passende Strategie kann man auch gar nicht definieren, ohne vorher ein paar Informationen über den Anleger zu erhalten. Was man mit Sicherheit sagen kann, ist Folgendes: Einige der genannten aktiven Anlagestrategien, die auf ein permanentes Kaufen und Verkaufen setzen, sind nur für Anleger mit großem Finanzwissen empfehlenswert, die viel Zeit zur konstanten Recherche aufbringen können. Dazu zählen z. B. …

- die Momentum-Strategie,

- die Short-Strategie,

- die antizyklische Anlagestrategie

- und die Dividenden-Strategie.

Gut zu wissen: Jeder Kauf und Verkauf an der Börse kostet Gebühren. Und das bedeutet für Anleger, die eine aktive Anlagestrategie wählen: Die Renditen müssen überdurchschnittlich hoch sein, damit sich die Kosten amortisieren.

Damit müssen sie mit dieser Strategie auch besser performen als die großen Indizes – DAX, S&P 500, MSCI World etc. –, weil man sonst ja auch passiv investieren könnte: z. B. mit Buy-and-Hold. Da kaum jemand es schafft, den Markt zu schlagen, empfehlen sich für die meisten Anleger eher passive Strategien.

Diese bekannte Grafik will Ihnen Folgendes sagen: Ein Maximum an Sicherheit bedeutet eine geringe Verfügbarkeit und wenig Rendite. Eine maximale Verfügbarkeit geht mit geringer Rendite und wenig Sicherheit einher. Maximale Renditechancen bedeuten ein großes Risiko und eine geringe Verfügbarkeit. Nur mit einer passenden Strategie und dazu passenden Anlageprodukten können Sie die goldene Mitte treffen und über lange Zeithorizonte Ihre Anlageziele mit den entsprechenden Renditen relativ sicher erreichen.

Passiv besser als aktiv?

Viele passive Anlagestrategien lassen sich hervorragend mit der Buy-and-Hold-Strategie verbinden. Sowohl wissenschaftliche Studien wie auch die Börsengeschichte selbst zeigen, dass Buy-and-Hold (mit Aktien) funktioniert – vorausgesetzt der Zeitraum ist lang und die Diversifikation breit genug. Deshalb sind für die Wahl der besten Anlagestrategie zwei Fragen ausschlaggebend:

- Wie lange wollen Sie Ihr Geld anlegen?

- Wie viel Geld wollen/können Sie anlegen?

Anlagestrategien nach Zeit

Unterteilt man geeignete Anlagestrategien nach Zeiträumen, also der Zeit, die zum Investieren zur Verfügung steht, gibt es drei Formen der Geldanlage:

Anlagestrategien nach Vermögen bzw. investierten Summen

Sucht man nach der passenden Anlagestrategie für gewisse Summen, spielt der Faktor Zeit ebenfalls eine wichtige Rolle. Doch je nach Geldbetrag und den individuellen Sparzielen fallen die Empfehlungen unterschiedlich aus.

Was macht eine gute Anlagestrategie aus? Ein passendes Finanzkonzept!

Noch wichtiger als Ihre Anlagestrategie ist ein umfassendes Finanzkonzept: Wählen Sie eine geeignete Strategie aus, die zu Ihrer individuellen Situation, Ihren Kenntnissen, Ihren Vermögensverhältnissen und Ihrem Risikoprofil passt, und betten Sie diese in ein ganzheitlich gedachtes Finanzkonzept ein.

Ein ganzheitliches Finanzkonzept besteht aus 4 Teilen, die Ihr Vermögen aufbauen und auch schützen:

1. Notgroschen

Der Notgroschen liegt auf einem Tagesgeld- oder Festgeldkonto ohne Verzinsung. Den Notgroschen verwenden Sie also nicht, um Vermögen aufzubauen. Vielmehr nutzen Sie den Notgroschen für akute Probleme – z. B. kaputte Waschmaschine –, sodass Sie dabei nicht auf Ihr Erspartes zurückgreifen müssen.

2. Bankdepot

Das Bankdepot nutzen Sie für Ihre mittelfristigen Sparziele in 3 bis 12 Jahren: z. B. für eine geplante Hochzeit, eine Weltreise, neues Auto u.v.m. Das Geld wird risikoarm in Mischfonds mit überschaubarer Rendite angelegt. Das mittelfristig angelegte Geld erwirtschaftet zwar keine nennenswerte Rendite, aber es macht mindestens den Kaufkraftverlust der Inflation wett und ist schnell verfügbar, wenn Sie es brauchen.

3. Fondspolice (Schwerpunkt: Aktienfonds)

Die Fondspolice ist der Motor Ihres Vermögensaufbaus und bildet den Schwerpunkt Ihres Finanzkonzepts. In der Fondspolice spiegelt sich auch Ihre gewählte Anlagestrategie wider:

- Setzen Sie auf Aktienfonds weltweit?

- Möchten Sie Aktien von Small Caps und Mid Caps in Ihr Portfolio mit aufnehmen?

- Sie wollen Blue-Chips-Aktien und Aktien mit Dividenden integrieren?

- Sie möchten all das nur mit ETFs oder nur mit aktiven Fonds verwirklichen?

Gut zu wissen: Eine Fondspolice funktioniert wie ein Sparplan bei einer Bank, nur dass Sie Ihr Depot bei einer Versicherung errichten, um von steuerlichen Vorteilen zu profitieren und Ihre Rendite zu maximieren.

Mehr erfahren über: Fondspolice

4. Vermögensabsicherung

Je nach individueller Lebenssituation und den Vermögensverhältnissen ist es für viele Anleger ratsam, ihr Vermögen durch geeignete Versicherungen abzusichern. Denn im Ernstfall sollten Sie niemals vor dem Erreichen Ihres Sparziels auf Ihr aufgebautes Vermögen zurückgreifen müssen, weil Sie sonst Gefahr laufen, viel Rendite und große steuerliche Vorteile zu verlieren.

Mehr erfahren über: Vermögensabsicherung

Nico Hüsch über Anlagestrategien mit Aktien

„Bisher musste ich noch keinem wirklich vermögenden Kunden erklären, dass eine Geldanlage im Aktienmarkt sinnvoll ist. Diese Leute tun dies seit Jahrzehnten und geben das Wissen innerhalb ihrer Familie weiter. Diese vermögendsten 10 % der Bundesbürger investieren nicht in den Aktienmarkt, weil sie vermögend sind. Sie sind vermögend, weil sie seit langem ihre finanziellen Überschüsse im Aktienmarkt investieren!“

Anlagestrategie – Do’s and Dont’s

Zuerst zu den Do’s: Folgende Tipps sollten Anleger bei der Wahl ihrer passenden Anlagestrategie beachten:

- Wählen Sie eine passive Strategie.

- Investieren Sie langfristig.

- Bleiben Sie Ihrer gewählten Strategie treu.

- Vermeiden Sie häufige Fehler.

# 1 Fehler: Geringe Diversifikation

Vernachlässigen Sie niemals die Streuung (Diversifikation) Ihrer Geldanlage. Wer nur auf eine oder wenige Aktien setzt, geht ein Klumpenrisiko ein. Das können sich die meisten Anleger nicht leisten.

# 2 Fehler: Home Bias

Deutsche setzen gerne auf den DAX. Amerikaner gerne auf den S&P 500. Nur weil Sie ein Unternehmen oder einen Fonds gut kennen, heißt das nicht, dass es eine gute Geldanlage ist. Oder anders gesagt: Der chinesische Markt ist Ihnen völlig fremd. Das heißt aber nicht, dass chinesische A-Aktien keine Bereicherung für Ihr Portfolio sein können. Genau das meint Home Bias: Eine zu starke Bindung an Bekanntes.

# 3 Fehler: Ständige Informationsflut

Wer am laufenden Band die Kurse seiner Wertpapiere verfolgt, wird leichter nervös, wenn die Kurse schwanken. In vielen Fällen lohnt es sicher aber, Verluste auszusitzen und steigende Kurse abzuwarten. Emotionen sollten ohnehin beim Investieren keine allzu Rolle spielen (vgl. Home Bias).

# 4 Fehler: Hohe bzw. versteckte Kosten

Bei aktiven Anlagestrategien vergessen viele Anleger oft, dass jeder Handel mit Wertpapieren Geld kostet. Das besagt schon die alte Börsenweisheit: “Hin und her, macht Taschen leer”. Außerdem fallen Anleger oft auf geschönte Zahlen herein. Behalten Sie daher immer alle Depotgebühren, Steuern und sonstige Abzüge genau im Auge und fragen Sie am besten immer nach der Effektivkostenquote!

Effektivkostenquote? Um Kosten sinnvoll vergleichen zu können, muss man die Effektivkostenquote kennen. Darin sind alle Kosten enthalten und sie wird in Prozent ausgedrückt. Beträgt die Effektivkostenquote Ihrer Fondspolice z. B. 0,4 Prozent, entrichten Sie genau diesen Prozentsatz auf Ihr gesamtes Kapital (all Ihre Einzahlungen inklusive Gewinne) an die Versicherungsgesellschaft – und zwar jährlich.

Investieren ohne Anlagestrategie?

Investoren, die keine Anlagestrategie haben, werden auch als Schafe bezeichnet, weil sie ohne Recherche und Sorgfalt gedankenlos der Herde und Trends nachfolgen würden. Tatsächlich gibt es zum Investieren ohne Strategie ein interessantes Experiment. Der Ursprung liegt in der Theorie eines Princeton-Professors (Burton Malkiel), der in seinem Buch A Random Walk Down Wall Street die These aufstellte, dass…

„…ein Affe mit verbundenen Augen, der Pfeile auf die Finanzseiten einer Zeitung wirft, ein Portfolio auswählen könnte, das genauso gut abschneiden würde wie eines, das von Experten sorgfältig ausgewählt wurde.“

Das veranlasste das Wall Street Journal 1988 zu einem Wettbewerb, um die Theorie in der Praxis zu testen. Insgesamt wurden mehr als 100 Wettbewerbe nach ausgewählten Regeln durchgeführt:

- Die Aktienauswahl der Profis trat gegen vier Aktien an, die von Journal-Mitarbeitern ausgewählt wurden, indem sie mit Darts auf die auf einer Tafel aufgeklebten Aktienlisten des Wall Street Journal warfen – und so zufällig ihre Auswahl bestimmten.

- Nach Ablauf von sechs Monaten wurden die Kurssteigerungen der Profi-Aktien und der Darts-Aktien verglichen.

- Das (erstaunliche) Ergebnis nach 100 Wettbewerben: Die Profis gewannen 61 der 100 Wettbewerbe gegen die Darts.

Fazit zu Anlagestrategien

Da Sie das Schicksal Ihres Vermögens aber wohl kaum dem Zufall von Dartpfeilen überlassen wollen, raten wir Ihnen schließlich, bei der Wahl Ihrer Anlagestrategie auf folgende Faustregeln zu achten:

- Analysieren Sie Ihre Vermögenswerte.

- Legen Sie einen Anlagezeitraum fest.

- Definieren Sie konkrete Sparziele.

- Vertrauen Sie auf passive Strategien.

- Denken Sie langfristig.

- Rechnen Sie alles von A bis Z einmal durch.

- Legen Sie sich ein passendes und ganzheitliches Finanzkonzept zu.

- Last but not least: Lassen Sie sich von einem unabhängigen Finanzberater beraten.

FAQs – Wichtige Fragen kurz erklärt

– Buy-&-Hold-Strategie

– Index-Strategie

– Size-Strategie

– Growth-Strategie

– Dividenden-Strategie

– Value-Strategie

– Momentum-Strategie

– Long-Short-Strategie

– Antizyklische Anlagestrategie

– Prozyklische Anlagestrategie

– Ihr Geld am Aktienmarkt über lange Zeiträume anlegen.

– Ihre Geldanlagen diversifizieren (breit streuen).